Как по номеру карты узнать банк-эмитент

Содержание:

- Как узнать ФИО владельца если найден кошелек с банковскими картами

- Что представляет собой дизайн современных банковских карт?

- Когда нужна проверка кредитной карты?

- 1Идентификатор банковского пластика и номер расчетной карты

- Как защитить себя от мошенников

- Условия выбора кредитки с cashback

- Что можно сделать, зная номер карты

- Мы должны быть везде

- Какую карту брать за рубеж?

- Что можно определить, глядя на банковскую карту

- Что несет в себе номер карты

- Когда пригодится информация

- Что такое BigTech

- Как узнать банк по номеру карты в онлайн режиме

- Где и как оформить банковскую карту без паспорта в Украине

Как узнать ФИО владельца если найден кошелек с банковскими картами

В данной ситуации стоит обратить внимание на срок действия карточки. Если пластик просрочен, не стоит тратить время на поиски его владельца – пользы это не принесет

Если же пластик активен, попытаться вернуть его владельцу стоит. Прежде чем начать поиски, следует уяснить: нельзя пытаться использовать найденную карту. На это есть следующие причины:

- Без знания PIN-кода платежным инструментом воспользоваться не удастся.

- Попытка задействовать пластик в своих интересах попадает под 159 статью Уголовного кодекса РФ «Мошенничество». За это уголовное деяние можно поплатиться лишением свободы сроком до двух лет.

- Есть большая вероятность того, что эта карточка уже заблокирована.

Самый доступный и естественный способ вернуть пластик владельцу – отнести его в отделение банка-эмитента. Данные о финансовой структуре обязательно будут обозначены на карте. Передав ее банковскому сотруднику, нелишним будет потребовать от него расписку о передаче карты. Это поможет обезопасить себя от действий недобросовестных служащих банка. Другие варианты:

- Вернуть пластиковую карту можно через отправку ее в банк почтой. На оборотной стороне пластика есть надпись «нашедшего просьба вернуть по адресу». На указанный адрес и следует отправить заказное письмо с карточкой.

- Звонок службе поддержки (телефон указан на обороте) позволит заблокировать пластик и оставить его держателю сообщение. Когда он обнаружит пропажу и обратится в свою финансовую организацию для блокировки, операционист передаст контакты нашедшего карту.

- Допускается вставить карту в функционирующий банкомат. Идеальным условием будет, если он одного банка с пластиком. После того как платежный инструмент был вставлен, следует нажать клавишу «Отмена», и по прошествии 30 секунд аппарат втянет ее. При следующей инкассации банкомата представители банка извлекут ее и направят согласно внутренней инструкции.

Что представляет собой дизайн современных банковских карт?

Для идентификации банка можно внимательно взглянуть на дизайн карты. Обычно на нее наносится логотип банка-эмитента. Его можно найти в левом или правом верхнем углу данного банковского продукта. На современных банковских картах также указывается:

- фамилия и имя владельца;

- срок действия;

- продублированные 4 последних цифры номера, отображающиеся на платежных документах;

На тыльной стороне карт можно найти 3-значный CVV-код, используемый для защиты от злоумышленников. Три цифры этого кода должен знать только держатель карты. Помимо этого, владельцу не стоит выкладывать в сеть фотографию тыльной стороны карты. Для того чтобы осуществить транзакцию с картой достаточно информации, указанной на ее лицевой стороне. Только лишь мошенники просят сообщить информацию, указанную на тыльной стороне карточки.

Когда нужна проверка кредитной карты?

Банковские пластиковые карты разделяются на два типа: дебетовые и кредитные. При покупке или оплате каких-либо услуг на территории России тип карты не имеет практического значения.

А вот при оплате через интернет, например, авиационного билета, цена товара или услуги нередко отличается в зависимости от типа банковской карточки. При этом покупателю предлагают указать, какого именно типа карта.

Информация о чужой банковской карточке становится актуальной, если предстоит перевести деньги за товар или услугу малознакомому человеку.

Например, при покупке через социальные сети, где нередко встречаются мошенники. Также проверка кредитных карт актуальна для тех, кто нанимает людей для работы через интернет. Если работа строится на авансовой системе оплаты, заказчику стоит проверить, соответствуют ли личные данные владельца карты информации о нанятом работнике.

1Идентификатор банковского пластика и номер расчетной карты

Номер карты представляет собой числовую последовательность, состоящую из 16 (чаще всего) знаков, разделенных для удобства на 4 блока по 4 цифры. При этом некоторые банки выпускают карты, номер которых содержит 17, 18 и даже 19 цифр. Данные нанесены на лицевую сторону пластика. Именно этот номер используется в ходе перечисления денег на карту.

Важно понимать, что номер карты и номер банковского счета – это разные числовые последовательности. С момента открытия счета в банке и до его закрытия реквизиты банковского счета остаются неизменными. При этом за период сотрудничества с банком клиент может сменить не один расчетный пластик (утеря, кража, окончание срока действия), каждый из которых будет иметь новый номер

При этом за период сотрудничества с банком клиент может сменить не один расчетный пластик (утеря, кража, окончание срока действия), каждый из которых будет иметь новый номер.

Все цифры номера карты имеют свое значение:

- Наиболее важными являются первые 6 знаков – банковский идентификатор карты (БИР).

- Цифры с 7 по 15 определяют тип банковского продукта, страну эмиссии, а также валюту карты.

- Завершающая 16-я цифра является результатом вычислений, основанных на предшествующих 15 знаках.

Какую же информацию содержит БИР? Идентификатор позволяет узнать:

- Принадлежность пластика той или иной платежной системе – организации, которая обслуживает карту, а также реализует платежи по ней (Visa, Master, Maestro, AmericanEcspress и пр.).

- Данные о банке расчетного пластика.

- Страну банка-эмитента.

- Дебетовая или кредитовая карта перед вами. Расчеты по дебетовым картам производятся практически без ограничений, в то время как обращение с кредитовыми картами имеет свои особенности.

- Статус расчетного пластика (Classic, Gold, Platinum).

Как защитить себя от мошенников

Если вы планируете делать кому-то перевод, не спешите, проанализируйте ситуацию. По номеру карты вы сможете только узнать только обслуживающий банк, ни город, ни регион, ни ФИО пользователя будут неизвестными.

Способы защиты:

- если есть доступ в Сбербанк Онлайн, проверьте данные держателя путем попытки перевода;

- если хотите сделать благотворительный взнос, внимательно изучите документы в группе, поищите в интернете информацию о человеке, которому желаете помочь;

- если вас простят предоплаты за товар с досок объявления, в 99% случаев это обман.

Если же вы уже отправили деньги на карту с номером 5336, что-то предпринимать, искать какой банк и регион уже бессмысленно. Если перевод отправлен и получен, деньги все равно не вернуть. Единственный вариант возврата — обращение в полицию, но и то не факт, что по итогу разбирательства что-то получится вернуть.

https://sovets.net/18822-kak-najti-cheloveka-po-nomeru-karty.html https://brobank.ru/5336-karta-kakogo-banka/

Условия выбора кредитки с cashback

Думаете, самое главное – размер кэшбэка? Нет. На выгодность влияют и другие факторы. Дороговизна обслуживания карточки, особые условия использования превращают cashback в пыль.

Какой должна быть идеальная банковская карта:

- За любые товары или услуги начисляется большой кэшбэк.

- Обслуживание бесплатно.

- Проценты на остаток насчитываются ежедневно.

- Размер ежемесячного кэшбэка не ограничен.

- Cashback выплачивается сразу реальными деньгами.

- Интернет-банкинг, СМС – бесплатны.

Увы, я не нашла такой карты. Но выбрала самые выгодные варианты из существующих и составила рейтинг для вас.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Процент возврата

Посмотрите, сколько дают за любые покупки, какие категории имеют повышенный кэшбэк. Бывает так, что с покупок у партнеров выплачивают 10 – 20 %, но цены там слишком высокие, да и обычно вы обходите стороной такие магазины.

Отследите расходы и проверьте, куда больше тратите. Выпускают специальные карты для путешественников, семьянинов (скидки, высокий процент возврата за еду, средства гигиены, бытовую химию).

Исключения

Банк может не возмещать траты по определенным категориям. Часто сюда относятся коммунальные услуги, переводы, телевидение. Список бывает длиннее. Раздутый кэшбэк сдувается под давлением исключений.

Как выплачивается cash back

Подумайте, что выгоднее: получить 50 призрачных баллов или 30 рублей, которыми можно распоряжаться как угодно? Фантики плохо.

То же самое касается месячного лимита на кэшбэк. Допустим, обслуживание карты стоит 1 200 рублей, а размер компенсации за месяц – не более 100 рублей. В плюсе явно не останетесь при таком раскладе.

Абонентская плата

Кредитки с опцией cash back бывают 3 видов:

- Бесплатные.

- Условно бесплатные. Нарушение условий делают карту платной. Обычно банк просит поддерживать неснижаемый остаток на счету (15 000 – 30 000 рублей) или тратить определенную сумму (3 000 – 30 000 рублей).

- Платные. Ежемесячно или ежегодно банк снимает деньги за свои услуги.

Самая выгодная карта необязательно должна быть бесплатной. Если кэшбэк покрывает стоимость обслуживания, да еще и копеечка на собственные радости остается, выбор сделан правильно.

Проценты на остаток

Обратите внимание, как капают денежки на счет. Если проценты высчитываются из месячного остатка, большой прибыли не ждите, а вот ежедневный учет – довольно выгодно

Объясню на примере. Вы тратите средства, в конце месяца остается 10 000 рублей, сколько вы получите? Базовая ставка – 6 %. Получаем (10 000 рублей * 0,06) / 12 месяцев = 50 рублей в месяц. Это тот случай, когда проценты начисляются только на месячный остаток. Сумма бы получилась больше, если проценты начислялись и на те деньги, которые вы благополучно потратили. Чувствуете разницу?

Что можно сделать, зная номер карты

Передавая свои платежные реквизиты, владельцы карточек обоснованно опасаются, что данными могут воспользоваться преступники для хищения со счета денег. Чтобы исключить потерю денег и избавиться от опасений, что номер используют мошенники, следует разобраться, что можно сделать, зная номер карты.

Даже если будет известен номер и ФИО владельца, этого окажется явно недостаточно для самовольного списания с чужого счета. Банки предусмотрены несколько ступеней защиты, для совершения онлайн-транзакций:

- пароль/логин для авторизации;

- доступ к смартфону, куда приходят одноразовые пароли для подтверждения;

- информация о сроке действия и коде безопасности;

- блокирование сомнительных сделок;

- регулярная разъяснительная работа о мерах безопасности при оплате через интернет.

Чтобы совершить транзакцию, нужно знать фамилию-имя, срок действия, код безопасности. В дальнейшем система попросит дополнительно подтвердить платеж одноразовым паролем. Именно эти данные следует защищать от посторонних, и не передавать третьим лицам ни при каких обстоятельствах.

Мы должны быть везде

Главная отличительная черта BigTech — желание присутствовать абсолютно на всех рынках. Это желание подкреплено реальными возможностями. Обороты компаний позволяют тратить огромные суммы на освоение новых сфер, а бренд — заставить своих клиентов потреблять все новые продукты под той же маркой.

Финансовый рынок BigTech обойти стороной тоже не смог. На сегодня большинство американских представителей BigTech предлагает только некоторый функционал. Однако презентация Apple показала, что финансовый рынок — сейчас один из приоритетных для IT-гигантов.

США

Apple продвинулась намного дальше своих конкурентов в освоении финансового рынка.

Изначально компания просто запустила свою систему мобильных платежей, которая сотрудничает с банками. Примечательно — не Apple рекламировала банкам свой новый продукт, а банки боролись за то, чтобы раньше конкурентов предоставить этот функционал своим пользователям.

Сейчас уже 43% владельцев iPhone используют Apple Pay. Еще год назад их число составляло всего 7%. И останавливаться компания на этом не планирует.

Об этом свидетельствует недавно представленная Apple Card, о возможностях которой мы уже писали ранее. И это только начало.

Вряд ли конкуренты Apple из FAGA останутся сидеть на лавке запасных и отдадут такой прибыльный рынок в руки компании из Купертино.

В свою очередь Facebook сосредоточил свои силы не только на фиатных, а на виртуальных деньгах. Компания усиленно занимается разработкой криптовалюты для своего мессенджера WhatsApp. А перевод фиатных средств уже доступен жителям Индии.

В Facebook надеются получить серьезную долю в этой стране. Почему именно там? Причин несколько:

- во-первых, популярность мессенджера. В Индии WhatsApp используют свыше 200 млн пользователей (больше 20% от всех клиентов мессенджера)

- во-вторых, Индия — лидер по объемам денежных операций. По данным Всемирного банка, в 2017 году местные жители осуществили переводов на $69 млрд

Никто не отрицает, что вскоре и Facebook решит расширить свое влияние на рынке. Google и Amazon тоже могут подтянуться.

У Google в арсенале огромное количество пользователей телефонов на операционной системе Android и своя система мобильных платежей Google Pay. У Amazon — сервис регулярных платежей Amazon Payments и миллионы клиентов, которые покупают товары каждый день.

Азия

На азиатском рынке BigTech сейчас находится на своем пике. Особенно в финансовой сфере. Пока американские компании только начинают осваивать новый рынок, азиатские уже успели здесь закрепиться. И не в последнюю очередь из-за отсутствия конкуренции. Например, в Китае действует запрет на огромное количество популярных зарубежных сайтов (Facebook, Twitter, Youtube, Instagram, Google и т.д.).

Ярким примером является WeChat, принадлежащий компании Tencent. Владелец Tencent Ма Хуатэн, к слову, является самым богатым человеком Китая, его состояние оценивается в $38,8 млрд.

WeChat стал основным методом оплаты для миллиардов людей. Только за прошлый год объем транзакций в WeChat Pay увеличился на 500% в годовом исчислении, а общая стоимость транзакций увеличилась на 400%.

Теперь компания нацелена на выход за границы Азии, а подключение своего продукта позиционирует как возможность увеличить количество клиентов за счет китайских путешественников. За 2018 количество поставщиков услуг выросло на 300%, а число продавцов — на 700%.

Пока WeChat сосредоточен на физлицах, малазийская Grab Financial представила свою дорожную карту, согласно которой главными приоритетами сейчас для них является кредитование и страхование, а акцент будет сделан на представителях малого и среднего бизнеса.

Кроме того, не стоит забывать и об Alipay от Alibaba Group, которая недавно получила лицензию на выпуск электронных денег и решила не ограничиваться рынком Азии.

Самые популярные в Китае электронные платежные системы (2019)

Последнее время Alipay стабильно появляется на новых европейских рынках, а по количеству пользователей в Китае платежному сервису от Alibaba удалось обогнать даже стабильно удерживавшего лидерство WeChat.

Учитывая все факты и статистику, власти США не зря побаиваются влияния BigTech на финансовый сектор, однако о последствиях этого пока говорить рано

Важно то, как на новых конкурентов отреагируют традиционные банки

Какую карту брать за рубеж?

В большинстве случаев для расчетов в зарубежных магазинах, ресторанах и музеях подойдет обычная дебетовая карта в гривне. Однако для более сложных платежей, например, бронирования отеля или аренды авто, нужна именная кредитная карта.

Это требование объясняют несколькими факторами. Во-первых, кредитная карта — это гарантия, что компания сможет возместить ущерб, если машину повредят. Во-вторых, именная карта — это возможность убедиться, что клиент не пытается оплатить авто с чужой кредитки.

Даже если вы уверены, что ваша карта идеально подходит для поездки, лучше проверить это еще раз. Ведь если вы пользуетесь кредитным лимитом на карте — это не означает, что она идентифицируется как кредитная в международной базе данных. Чтобы сократить расходы, многие украинские банки выпускают карты с кредитной линией, но дебетовым банковским идентификационным номером (BIN). Такая карта будет распознаваться как дебетовая, что может стать причиной отказа в аренде отеля, авто или другом сервисе.

Также не стоит рассчитывать, что если банк выпустил вам именную карту, то ее будут принимать во всех службах аренды авто и апартаментов. Часто это обычная дебетовая карта без кредитного лимита.

Редакция PaySpace Magazine пообщалась с путешественником, который оказался за рубежом с неподходящей картой.

Что можно определить, глядя на банковскую карту

Смотрим номер карты на своем пластике. Номер банковской карты – это индивидуальный номер, который присваивается конкретной карте конкретного клиента конкретной платежной системой в конкретном банке. Каждая банковская карта имеет свой, индивидуальный номер, который расположен на лицевой стороне карты чуть выше имени ее владельца.

https://youtube.com/watch?v=qbVBXAgYWy8

Номер банковской карты может быть:

- Напечатанным, т.е нанесенным на карту с помощью краски;

- Эмбоссированным, т.е. выдавленным на карте.

Номер карты состоит, как правило, из 16 цифр, разделенных на 4 блока по 4 цифры, и является номером доступа к банковскому счету владельца карты. Каждая цифра из номера на карте имеет свое, конкретное значение. Структура идентификационного номера пластиковой карты выглядит так:

где каждая из 16 цифр карты обозначает следующее:

- Первые 6 цифр — это банковский идентификатор эмитента (банка), выпустившего карту (БИН карты), который конкретная платежная система присваивает конкретному банку под конкретный тип карт

По БИН-у можно определить платежную систему и тип карты в рамках этой платежной системы, а первая цифра из шести, всегда показывает принадлежность к определенной платежной системе:

- Итак, номер карты всегда начинается с цифры, которая указывает на платежную систему, а именно: Мир — 2. VISA – 4; American Express – 3, MasterCard – 5, Maestro — 3, 5 или 6, JCB International — 3, China UnionPay — 6, УЭК — 7,

- Так, например, Классические карты МИР Сбербанка России начинается со следующих цифр — 2200 0000 0000 0000, а Дебетовая карта «Аэрофлот» (системы Visa Gold & Visa Classic) Сбербанка начинается с — 4279 0000 000 000

- Цифры с 7 по 15-ю — это идентификационный номер пластиковой карты и в нем зашифрован тип банковского продукта (кредитная или дебетовая карта), валюта карты, регион выпуска и другая информация.

- Последняя, 16 цифра – это проверочное число. По определенному алгоритму происходит проверка соответствия номера карты и проверочного числа, что позволяет определить «правильность» номера карты.

На отдельных видах карт номер банковской карты состоит из 18 и даже из 19 цифр, в которых обозначение 16 цифр — описано выше, а дополнительные цифры разделяют карты по подпрограммам или субнаправлениям, в рамках которых они эмитируются.

Из 18 цифр, как правило, состоят номера карт платежной системы Maestro, но бывают и карты платежной системы Visa.

Так, например:

- Номер карты мгновенной выдачи «Momentum» Visa Сбербанка России состоит из 18 цифр (4-4-4-6 знаков)

- Карта мгновенной выдачи «Momentum» Visa Сбербанка — из 18 цифр

- А номера карт платежной системы American Express состоят только из 15 цифр, разбитых на группы из 4-6-5 знаков.

- Из 15 цифр состоят и виртуальные карты Visa и MasterCard Сбербанка.

Иногда номер карты на поверхности банковской карты не указывается, но есть первые 4 цифры. Эти 4 цифры обычно указываются под первой группой цифр номера карты, наносятся типографским способом и обозначают четырехзначный BIN (BASE Identification Number — базовый идентификационный номер), который повторяет первую группу цифр номера карты.

При отсутствии на карте номера он укажет только, к какой системе относится карта. Так, например, в подарочной карте Visa Сбербанка иногда указываются только цифры 4374.

Можно ли по номеру узнать банк, которому принадлежит карта

Можно ли по номеру карты узнать банк, которому принадлежит карта? Узнать, а вернее определить, можно, но только нужной информации в открытом доступе практически нет.

Далее банковский идентификационный номер сверяется со списком банковских БИНов, но вот списка БИНов то как раз в свободном доступе не встречала. Думаю, что это является закрытой информацией платежных систем, которая доступна только ее участникам.

Принадлежность карты к конкретному банку проще определять по логотипу банка, который обязательно присутствует на карте. Логотип банка-эмитента, выпустившего карту, располагается в верхней части карты в правом или левом углу карты и идентифицирует карту как собственность конкретного банк.

Для чего нужен номер банковской карты

Номер банковской карты нужен для проведения следующих финансовых операций:

При перевыпуске карты в связи с утерей или в связи с изменением личных данных – номер карты частично изменится. При перевыпуске в связи с истечением срока ее действия может не поменяться.

Иногда люди путают понятия — номер карты и номер счета карты – это два разных номера, в которые вложена и разная информация, поэтому путать или подменять их нежелательно, могут быть проблемы при оформлении платежей и переводов с карты на карту. Кроме того, номер счета карты состоит из 20 цифр.

Что несет в себе номер карты

Номер карты — это уникальная последовательность цифр, шифр, кодирующий информацию о банке и клиенте. Для его присвоения используется специальный алгоритм. Грамотно используя данную информацию, можно не только узнать по номеру карты, какой это банк, но и получить сведения о платежной системе, типу и статусу пластикового носителя и пр. Этот шифр указывается на лицевой стороне пластикового носителя, стандартно содержит от 13 до 19 цифр.

ПРИМЕЧАНИЕ. Подавляющее большинство банковских карточек, выпускаемых и используемых на территории Российской Федерации, содержат в своем номере 16 цифр. Также можно редко встретить носители с 18-значимым кодом — это карты Сбербанка, работающие на платежной системе Maestro и действующие только в России.

Обычно для того чтобы узнать, какой банк по номеру карты, используют первые 6 цифр (если читать слева направо). Каждая из них по порядку кодирует следующую информацию:

- Первая указывает на платежную систему, с которой работает банк.

- 2-я, 3-я и 4-я совместно представляют код организации-эмитента и несут информацию о ней.

- 5-я и 6-я содержат сведения о типе компании и самой карточки.

Получив данную комбинацию (BIN или БИН), можно по номеру карты узнать банк и платежную систему. Это основная информация, которая потребуется для расчета стоимости перевода средств на нее. Остальные цифры кодируют сведения о типе счета (дебетовый или кредитный), статуса пластикового носителя (стандартный, золотой, платиновый и пр.), регионе, где была выпущена карта и некоторые другие данные. Последняя цифра всегда нужна для проверки присвоенного номера по определенному алгоритму.

Когда пригодится информация

Еще одна причина знать какой финансовой организации принадлежит карта — если ее нужно представить (а точнее — номер) к оплате для бронирования номера в гостинице или прочих услуг в другой стране, но вам отказывают. Это говорит о том, что зарубежная система приняла карточку за дебетовую в то время, как она является кредитной с достаточным объемом резервных средств.

Определение банка-эмитента необходимо для расчёта срока денежных переводов, а значит –возможности планировать начисления. Также эта информация несет в себе сведения о комиссионных сборах, которые банк взимает за перечисления. Поэтому в том случае, когда для перевода предоставляют только номер карты, следует проверить его БИН, т. к. общий расход составит % от суммы перевода + оплата услуги (опционно) + сами перечисленные средства.

Что такое BigTech

В отличие от уже привычного нам FinTech, BigTech — это не отдельная сфера деятельности. Термином Big Tech обычно называют крупные технологические компании, которые имеют чрезмерное влияние.

Под чрезмерным влиянием подразумевается возможность компании серьезно влиять на рынки, на которые она выходит. Яркие примеры: Facebook, Amazon, Google и Apple (FAGA).

Например, Apple в свое время полностью изменила ход игры в мире музыки, создав iTunes, а сейчас пытается сделать то же, но в медиасфере, внедрив систему подписки — Apple News+. При этом диктуя собственные правила, которые нравятся далеко не всем. Но из-за влияния компании СМИ приходится с ними мириться.

Согласно последней информации, с подписки на Apple News+ компания планирует забирать себе 50% комиссионных от продаж, а остальные 50% всей выручки распределять между партнерами-издателями.

Цена подписки — $9,99 в месяц. Некоторые издатели берут больше за подписку только на свое собственное издание: Financial Times — от $6,45 за неделю, Quartz — $14.99 за месяц, Bloomberg — от $9,99 за месяц.

Схожие ситуации и с остальными компаниями, относящимися к Big Tech, просто рынки немного другие.

Рыночная капитализация FAGA на 27 марта 2019 года (в млрд)

Facebook пытается тотально контролировать рынок интернет-рекламы. А Amazon и Google, кажется, и вовсе решили, что не должно остаться ни одного рынка, на котором они не представлены.

Несмотря на то, что 2018 год выдался не самым простым для «большой пятерки» из-за резкого падения акций, сбрасывать со счетов их все же не стоит. Особенно в свете недавней презентации Apple.

Но это только американские гиганты. Азийский рынок, например, живет по своим законам, со своими игроками, способными не менее серьезно влиять на сферы, которые они осваивают.

Например, Tencent, владеющая WeChat, который уже захватил многомиллиардный китайский рынок. Alibaba Group, которая делает все для того, чтобы расширить сферу влияния еще и на США и Европу. И Grab Financial, выросшая из сервиса такси до компании, предоставляющей финансовые услуги бизнесу.

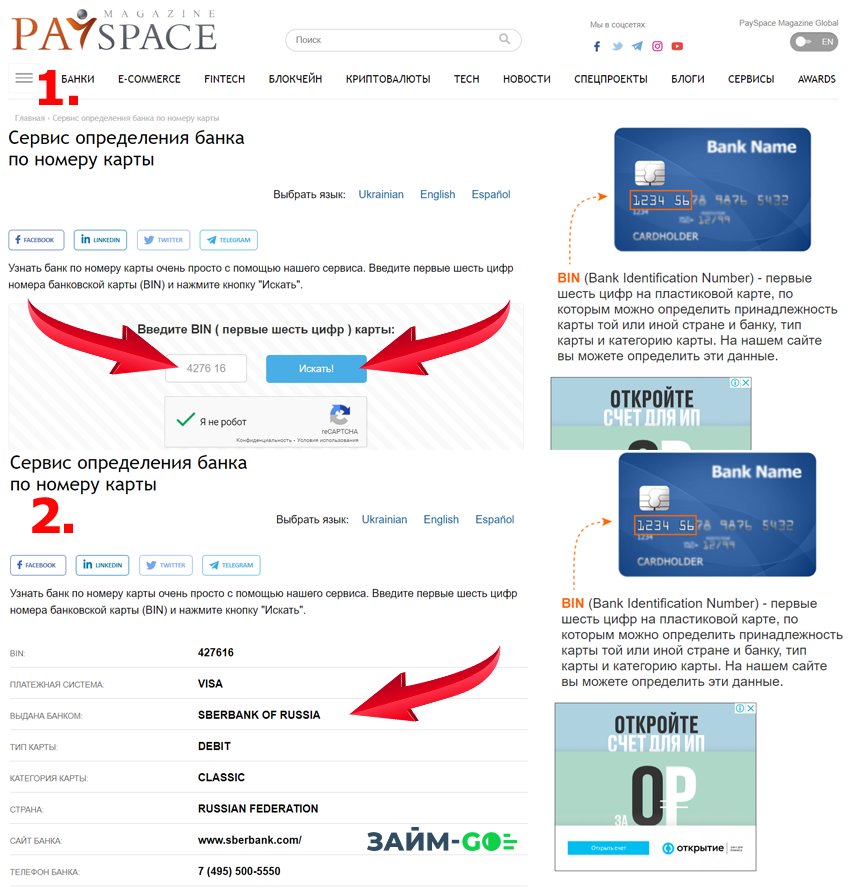

Как узнать банк по номеру карты в онлайн режиме

Зная БИН, можно обзвонить банки или посетить их отделения для получения ответа. Но в настоящее время такой способ добывания информации не целесообразен. Есть куда более быстрый и простой путь.

В сети масса онлайн-сервисов, которые подсказывают как определить банк по номеру карты.

Принцип поиска номера кары через такие сервисы прост и молниеносен. Достаточно:

- Найти соответствующий сайт, оказывающий подобную услугу.

- Ввести первые 6 цифр номера.

- Нажать кнопку «Поиск» или «Найти».

- Получить ответ.

Как правило, система выдает не только название эмитента. Иногда ответ включает дополнительную информацию:

Инструкция работы с онлайн-сервисом psm7.com/bin-card

Услуги подобных онлайн-сервисов бесплатные. В сети их достаточно, найти подходящий не составляет труда. Помимо этого, есть приложения для мобильных устройств, которые также выполняют аналогичную функцию поиска.

Где и как оформить банковскую карту без паспорта в Украине

Фестивальная предоплаченная карта Таскомбанка. Фото: oiff.com.ua

В Украине карты предоплаты продолжают активно применяться для безналичных расчетов. Так, в 2018 году Ощадбанк продал более 5700 таких карточек на фестивале Atlas Weekend. Столь успешным продажам не помешали даже дорогие тарифы банка, включая платный выпуск, платное СМС-информирование и непопулярную комиссию «плата за неуспешные операции».

Право на выпуск предоплаченных карт имеют 15 действующих финучреждений Украины. Но на деле (не в рамках фестиваля или другого мероприятия) сегодня в Украине можно оформить физические prepaid-карты Ощадбанка, Банка Восток и Uplata (пока только предзаказ).