Плюсы и минусы автокредита

Содержание:

- Можно ли взять потребительский кредит, и им погасить автокредит

- Рекомендации

- Оформление автокредита на подержанный автомобиль в автосалоне

- Какие основные отличия?

- Подводные камни и скрытые условия

- Требования к заемщику при автокредитовании

- Отличия кредита от автокредита

- Плюсы и минусы потребительского кредита для покупки нового автомобиля

- Пример выгодного автокредита

- Сравнительный расчет

- В чем заключается выгода потребительских продуктов кредитования?

- Положительные стороны автокредитования

- Потребительское кредитование

- Как оформить кредит на авто

- Оформление кредита через автосалон

- Любой кредит — это переплата

- Выводы

- Выводы

Можно ли взять потребительский кредит, и им погасить автокредит

Многие люди, которые часто пользуются различными кредитными продуктами, знают, что в сфере ипотечного кредитования существует такое понятие, как рефинансирование. Это оформление нового кредита в другом кредитном учреждении на более выгодных условиях с целью погашения целевого кредита и вывода имущества из-под залога банка. Таким способом можно рефинансировать ипотеку. А можно ли рефинансировать автокредит?

Можно! Спустя некоторое время после оформление целевого кредита, можно обратиться в другое кредитное учреждение и оформить потребительский займ. Сумма оформления – оставшаяся сумма автокредита. Но нужно иметь хорошую кредитную историю, чтобы второе кредитное учреждение выдало новый кредит, хотя предыдущий ещё не погашен.

Кроме того, необходимо просчитать возможные плюсы и минусы такого решения. Если ставка будет намного выше, придётся оплачивать дополнительные расходы, искать поручителя или оформлять залог на какое-либо имущество, то смысла в оформлении нового кредита нет.

Необходимость невыгодного погашения целевой ссуды может возникнуть в том случае, если владельцу нужно срочно продать машину (или распорядиться ею по-другому), а достичь договорённости с банком не получается. Тогда есть смысл в оформлении нового кредитного продукта, досрочного погашения автокредита, вывода машины из-под залога и дальнейшее распоряжение ею по своему усмотрению.

Если кредитная организация решила повысить процентные ставки по автокредитам, и оповестила об этом своего заёмщика, то смысл в оформлении нового кредита и досрочном погашении целевого также есть. Но лишь в том случае, если ставки по потребительскому будут ниже, чем по автокредиту.

Рекомендации

Итак, подведем итог, а также выделим несколько рекомендаций:

Однозначно ответить на вопрос, что выгоднее потребительский кредит или автокредит нельзя, несмотря на их явные отличия

Каждый случай кредитования индивидуален.

Если приобретается новый автомобиль и в дальнейшем планируется оформление КАСКО, а также большая часть стоимости автомобиля оплачивается кредитными средствами, то покупателю стоит обратить пристальное внимание на автокредит.

Если для приобретения рассматривается автомобиль, предлагаемый частным лицом, и стоимость его невысока, то в данном случае как нельзя лучше будет оформить потребительский кредит, который не накладывает никаких требований к автомобилю и не обязывает к оформлению дополнительных услуг.

И самое главное, не стоит соглашаться на условия выбранного кредита первого попавшегося банка.. Возможно, Вам будет также интересна статья об автокредите в Плюс банке.

Возможно, Вам будет также интересна статья об автокредите в Плюс банке.

Статью о том, как выбрать продавца при оформлении кредита на подержанный автомобиль, читайте здесь.

Также Вам может быть полезна статья об автокредите без КАСКО.

Всегда необходимо сравнить предлагаемые программы нескольких кредитных учреждений для того, чтобы выбрать оптимально подходящую именно вам. Помните, конкуренция среди банков высока. И это вы выбираете, чьими услугами будете пользоваться.

Какой кредит выгоднее взять: потребительский или авто, смотрите в следующем видео сравнительный анализ двух займов:

Оформление автокредита на подержанный автомобиль в автосалоне

Раньше взять кредит могли только клиенты, покупающие новые машины в автосалонах. Сейчас с помощью заемных средств можно прибрести и подержанный автомобиль.

Все подробности оформления автокредита на транспортное средство с пробегом лучше узнать у представителя банка. Возможно, потребуется экспертная оценка стоимости машины по рыночным ценам и документы на нее. Размер первоначального взноса на транспортное средство, бывшее в употреблении, должен быть не менее 40 %. Обычно кредит в таком случае выдается на срок от 3 до 5 лет. При невыполнении заемщиком финансовых обязательств авто становится собственностью банка.

Положительное решение по заявке клиента во многом зависит от ликвидности объекта. Больше шансов получить кредит на новый автомобиль, который в случае необходимости можно легко продать. Впрочем, машины с пробегом тоже можно приобрести подобным образом.

Для оформления договора заемщику необходимо заполнить анкету с указанием следующих сведений:

- персональные данные;

- семейное положение;

- информация об уровне полученного образования;

- сведения об имуществе, которым владеет претендент на кредит;

- данные о месте работы, занимаемой должности, размере заработной платы.

Какие основные отличия?

Автокредит – это целевой кредит, предназначенный исключительно для покупки автомобиля. В этой ситуации, ТС выступает в качестве залогового имущества и находится под обременением банка. Если заемщик не выполняет свои обязательства и перестает вносить платежи, то банк продает автомобиль и возмещает ущерб. До полного погашения задолженности, владелец авто не может его продать или передать по генеральной доверенности.

Автокредит – это целевой кредит, предназначенный исключительно для покупки автомобиля. В этой ситуации, ТС выступает в качестве залогового имущества и находится под обременением банка. Если заемщик не выполняет свои обязательства и перестает вносить платежи, то банк продает автомобиль и возмещает ущерб. До полного погашения задолженности, владелец авто не может его продать или передать по генеральной доверенности.

Потребительский кредит – это сумма, выданная банка без определенных целей. Заемщик вправе распоряжаться ей на свое усмотрение. В большинстве случаев, размер потребительского кредита гораздо меньше целевого автокредита. Любое имущество, приобретенное заемщиком с помощью средств банка, находится в его полном распоряжении. Такой автомобиль владелец может продать или совершить другие действия по передаче прав третьему лицу.

Перечень отличий потребительского и автокредита:

- если сумма крупная, то для оформления потребительского кредита потребуются дополнительные документы и поручитель. В автокредите необходимость в этом отсутствует;

- целевое кредитование распространяется на приобретение только новых авто, купить подержанное ТС не удастся;

- ставка по автокредитованию ниже, однако, авто нельзя продать до полного погашения задолженности;

- при целевом кредитовании обязательно оформляется КАСКО;

- автосалоны и дилеры предлагают дополнительные бонусы и скидки при покупке авто за наличные. Такой вариант возможен только при оформлении потребительского кредита.

Подводные камни и скрытые условия

Кредитные предложения составляются таким образом, чтобы привлечь внимание покупателя авто. На самом деле, первоначальные условия и те, что будут в договоре, могут существенно различаться

Самые частые подводные камни:

- В рекламе одно, на деле — другое. В ролике или красивых буклетах крупным шрифтом показывают одну процентную ставку. Как правило, низкую. По приходу в офис банка выясняется, что такие условия для вас не доступны.

- Необходимость оформления страховки. Без страхования кредит могут либо вовсе не выдать, либо одобрить, но с повышением ставки.

- Включение КАСКО в стоимость автокредита. Проценты будут начисляться еще и на сумму страховки.

- Автосалон работает только с определенными банками, и наоборот. Потребителю не всегда могут быть удобны условия партнеров.

- Навязывание дополнительного оборудования в автосалоне. Включение его цены в сумму кредита увеличивает итоговую стоимость покупки.

Получив договор, подписывать его сразу необязательно. По закону у заемщика есть 5 дней на изучение. Если есть возможность, лучше показать договор юристу.

Требования к заемщику при автокредитовании

Процент одобрения заявок на транспортные средства высокий, но иногда кредиторы отказывают в получении займа.

Посмотрим, как выглядит идеальный должник в глазах банка:

- Российское гражданство, прописка и фактическое проживание в регионе присутствия финансового учреждения.

- Наличие мобильного телефона для оперативной связи.

- Возрастные границы всегда разные, в среднем – с 21 года, но иногда выдаются ссуды для восемнадцатилетних. Верхний возраст – 65-70 лет на момент погашения займа.

- Официальный доход. Он суммарно складывается из зарплаты, пенсии, стипендии или иных источников. Если в сделки участвует созаемщик, к примеру, супруг, то его доход также учитывается.

- Постоянное место трудоустройства – не менее 3 месяцев на одной работе.

- Хорошая кредитная история.

Также предъявляются требования к транспортному средству. Одни банки разрешают брать кредит только на иномарку, другие поддерживают отечественный автопром, но с ограничением – не более 5 лет пробега и отличное состояние.

Отличия кредита от автокредита

В приведенных выше преимуществах и недостатках уже описаны отличия одного вида кредита от другого. Для наглядности приведем их в концентрированном виде:

- разные годовые процентные ставки;

- различные сроки кредитования – у автокредита они больше;

- требование по залогу. У автокредита есть в обязательном порядке, у потребительского кредита нет;

- разные требования к заемщикам по возрасту. У автокредита они лояльнее;

- у потребительского кредита меньше максимальная сумма, которой может не хватить для осуществления покупки;

- необходимость привлечения поручителей. При оформлении ссуды наличными более 1,0 млн. руб., их необходимо привлекать в обязательном порядке;

- степень лояльности банков. При оформлении автокредита меньше требуется документов и шире возрастные рамки заемщиков;

- разное отношение к кредитной истории клиента;

- разный пакет документов. При покупке машины иногда достаточно предъявить водительское удостоверение и паспорт;

- возможность участвовать в госпрограммах поддержки отечественного производителя – у кредита наличными такой возможности нет;

- возможность обменять личную машину с пробегом на новую при оформлении автокредита;

- разные условия досрочного погашения займа: кредит наличными, в отличии от автокредита, можно закрыть раньше без комиссий и переплат;

- наличие дополнительных условий в виде страхования жизни и здоровья и КАСКО. Если от полиса страхования жизни можно сразу же отказаться, то с КАСКО такая ситуация невозможна в принципе. В этом случае два варианта развития событий: договор кредитования будет расторгнут или резко возрастут процентные ставки по кредиту;

- влияние размера дохода и стажа работы на одобрение кредита;

- наличие скидок и бонусов в автосалоне – при автокредите их нет.

Мы рассмотрели все сильные и слабые стороны обоих видов кредита, их отличия между собой, а вопрос, что лучше, автокредит или потребительский кредит на машину, остался висеть в воздухе.

Плюсы и минусы потребительского кредита для покупки нового автомобиля

Этот вид займа может быть целевым и нецелевым. Во втором случае, как правило, подразумевается выдача наличных (чаще всего на карту) для траты на свое усмотрение.

+’Преимущества потребительского кредита на новое авто:

- Срок погашения зависит от условий договора – краткосрочный, долгосрочный или же среднесрочный.

- Выдать этот заем может и банк, и финансовая организация.

- Можно брать на любые цели.

- С помощью средств, полученных по займу, можно приобрести своего железного коня любым удобным способом – с рук, через салон, через автоломбард и пр.

- Позволяет приобрести ту машину, которую вы хотите, а не ту, которую получится, исходя из условий на момент покупки.

- Не нужен вступительный взнос.

- Отсутствие обязательного требования о покупке КАСКО.

- Возможность досрочного погашения ссуды без штрафов.

- Стоимость КАСКО в дальнейшем (после покупки авто) будет ниже, чем при автокредите. Выбирать страховую компанию вы сможете самостоятельно.

- Продать автомобиль вы можете в любой момент.

- Покупая авто за наличные, можно получить скидку в автосалоне.

Для вас одобрен кредит!

- Проценты по займу могут превысить итоговую сумму за автомобиль.

- Многие банки скрывают истинный размер процентов по кредиту. Сумму заемщику придется считать самостоятельно и сразу, что понять – какая переплата в итоге его ждет.

- Для большой суммы потребуется залог, серьезный пакет документов или поручители.

- Взять серьезный займ, не имея официальной зарплаты, практически невозможно.

- Сумма займа, скорее всего, будет ниже, чем та, которой вам не хватает на определенный автомобиль.

- Процентная ставка будет выше – 16-22 %.

- Если кредит будет получен на карту, а вам нужны именно наличные (например, для покупки авто у частного продавца), то сразу следует учитывать и комиссию за обналичку, которая может стать весьма существенной.

)

Пример выгодного автокредита

В 2021 году выгодным считается автокредит на новую машину, получен под небольшую процентную ставку и не предполагающий внесение дополнительных комиссий и скрытых платежей. Страховку КАСКО лучше приобрести. Предложение, дающее возможность получить деньги в долг без неё, выгодностью не отличается. Сэкономить позволит получение автокредита в банке, который не ограничивает выбор страховщика и дает возможность воспользоваться клиенту дополнительными скидками, если они присутствуют. Кредит по госпрограмме также может быть выгодным. Однако правило действует, если заемщик хочет купить машину, на которую распространяется субсидирование.

Сравнительный расчет

Дмитрий купил новый автомобиль Лада Гранта 2017 г.в., за 450 тыс. руб. У него было 135 тыс. руб. своих денег. Остальные 315 он взял в кредит. Дмитрий оформил потребительский кредит без обеспечения в Сбербанке на 3 года по ставке 18,9%. За три года он переплатит банку 100 106 руб. В первый год переплата составит 52 334 руб. Дмитрий хорошо водит машину и имеет большой стаж безаварийной езды. Поэтому оформлять КАСКО он не стал.

Определим, выиграл ли Дмитрий за счет оформления потребительского кредита.

В качестве альтернативы рассмотрим два варианта автокредита Сетелем банка:

- автокредит без КАСКО с пониженной ставкой 10,3% годовых;

- автокредит с господдержкой по пониженной ставке 7%.

Дмитрий попадает под условия госпрограммы и мог бы получить средства по пониженной ставке и рассчитывать на госсубсидию 10% от стоимости авто.

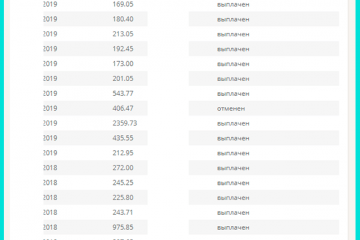

Результаты расчетов показаны в таблице.

| Показатель | Потребительский кредит | Авто без Каско | Авто с господдержкой |

| Цена автомобиля |

450 000 |

||

| Госсубсидия на первоначальный взнос | нет | нет | 45 000 |

| Первоначальный взнос | нет | 135 000 | 135 000 |

| Сумма кредита, руб. | 315 000 | 315 000 | 315 000 |

| Срок кредита, лет | 3 | 3 | 3 |

| Ставка процентов, % годовых | 18,9 | 10,3 | 7,0 |

| Сумма ежемесячного платежа | 11 531 | 10 209 | 9 726 |

| Переплата за 1 год | 52 334 | 28 070 | 18 668 |

| Переплата за 2 год | 34 589 | 17 870 | 11 957 |

| Переплата за 3 год | 13 183 | 6 569 | 4 522 |

| Итого переплата | 100 106 | 52 509 | 35 146 |

| Экономия за 3 года с учетом госсубсидии | нет | 47 597 | 109 960 |

| Экономия за первый год без учета субсидии | нет | 24 264 | 33 666 |

| Экономия за первый год с учетом субсидии | нет | – | 78 666 |

| Стоимость КАСКО за первый год |

38 655 |

Если бы он оформил автокредит без КАСКО, он мог бы сэкономить. Общая переплата была бы 52 509 руб., в том числе за первый год 28 070 руб. Однако в Сетелем банке действует пониженная ставка для кредита «без КАСКО».

Если бы Дмитрий решился оформить КАСКО и получить автокредит с пониженной ставкой, то переплата бы составила 35 146 руб. За первый год – 18 668 руб.

Общая экономия относительно потребительского кредита составит 109 960 руб. с учетом субсидии. При этом в первый год за счет процентов он сэкономит 33 666 руб. А с учетом процентов и субсидии – 78 666 руб. Этого хватит на покупку КАСКО в сумме 38 655 руб. и комплекта зимней резины.

В данном примере безусловное преимущество получили программы автокредитов. Помощь государства делает кредит наиболее доступным. Поэтому большая часть автокредитов является субсидированными.

Важно! Пониженная ставка отличается в разных банках и для автомобилей разных марок

Если не рассматривать господдержку, то выгода не всегда в пользу автокредита. Дмитрий оформлял кредит в Сбербанке без обеспечения по ставке 18,9%. Минимальная ставка при наличии поручительства 12,9. Это все равно выше, чем в варианте «автокредит без КАСКО». Но в рассмотренном случае ставка 10,3% также является заниженной в рамках госпрограммы. Без учета госпомощи ситуация меняется. Ставка «без КАСКО» возрастет.

Например, в банке Русфинанс ставка автокредита «без Каско» 24-26%.

Поскольку действие госпрограммы охватывает только новые автомобили 2016 -2017 г.в. То покупать подержанный авто во многих случаях станет выгоднее через потребительский кредит.

В чем заключается выгода потребительских продуктов кредитования?

Потребительский займ представляет собой кредит, предназначенный для приобретения товаров продолжительного использования, в список которых также включены и транспортные средства передвижения. Эта программа подразумевает продажу с рассрочкой платежа на несколько месяцев или лет, либо же выдача кредитных средств наличными на покупку выбранного товара. Займ на потребительские нужды бывает как целевым, так и нецелевым. Второй вариант предполагает получение средств на счет кредитной карты. Их заемщик вправе тратить так, как посчитает нужным.

Выгода потребительского кредитования заключается, прежде всего, в том, что при оформлении вам не придется дополнительно приобретать страховой полис КАСКО. Это значит, вы сможете существенно сэкономить на покупке автомобиля. Кроме того, покупая средство передвижения за наличные заемные средства, вы получите от автомобильного салона различные скидки и бонусы на сопутствующие товары, а возможно и на сам автомобиль. Причем вы вправе обратиться абсолютно в любой салон и приобрести любой автомобиль по своему желанию, чего нельзя сделать в случае оформления автокредита.

Помимо этого, потребительские программы кредитования практически никогда не нуждаются в обеспечении. Это дает возможность заемщику не только избежать трат на юридическое оформление оценочной стоимости имущества, но и сэкономить время и поберечь нервы. Но в том случае, если все-таки банк требует предоставить залог для получения кредита, то, он, скорее всего, предложит вам более выгодные условия кредитования: снизит процентную ставку, предоставит комфортную сумму ежемесячного платежа и необходимый срок для выплаты. Помимо этого, по сравнению с автокредитом, при оформлении потребительского займа вам не потребуется заполнять огромное количество бумаг.

Положительные стороны автокредитования

Автокредитование является одним из видов целевого займа. Как правило, этот вид кредита предоставляется с государственной поддержкой на приобретение конкретного товара, в этом случае – новой или подержанной машины. Оформляя кредит на покупку автомобиля в банковском учреждении или же в автосалоне, вы имеете право начать эксплуатацию транспортного средство немедленно.

Несомненным плюсом автокредитования является низкая процентная ставка и небольшой первый взнос, который обычно не превышает 30% от цены машины. Также вам не придется искать поручителя для получения автозайма.

Кроме того, сегодня работают различные программы автокредитования, предоставляемые на льготных условиях, благодаря которым вы сможете получить займ с наименьшими расходами.

Потребительское кредитование

Один из наиболее востребованных способов получения финансовой помощи от банков — это именно потребительские кредиты. Гибкая политика компаний и разнообразие программ дают возможность практически каждому человеку взять в долг деньги. При этом потратить их можно будет на любые цели.

Положительная сторона

Самым весомым аргументом в пользу потребкредитования можно считать нецелевое назначение денег. Банку все равно, на что будут израсходованы выданные заемщику средства

Это означает, что можно купить любую понравившуюся машину в пределах полученной суммы, при этом неважно, будет она новой или с пробегом. Да и для ее приобретения совсем необязательно идти в дорогой салон

После оформления заемщик становится полноправным владельцем транспортного средства с возможностью распоряжаться им по собственному усмотрению, ведь ПТС будет на руках. Это означает, что никаких препятствий для переоформления транспорта нет, и при необходимости продать его можно в любой момент, а это само по себе очень хорошо.

Покупка будет осуществляться за наличные, следовательно, необходимости в оформлении дорогостоящей страховки тоже нет. Не будет никаких требований к самому транспорту. Получив от банка деньги, можно приобрести абсолютно любое авто, независимо от того, в какой стране оно было выпущено, новое или с пробегом, продается в салоне или автоломбарде.

Минусы

Потребительский кредит имеет и свои минусы. Прежде всего, это сравнительно высокая стоимость, так как процентная ставка по потребкредиту — 17–50%. Более выгодные условия финансовое учреждение может предложить заемщику в том случае, когда исполнение обязательств клиент может гарантировать посредством предоставления имущественного залога. Без залогового обеспечения получить требуемую сумму нецелевого назначения в банке будет непросто.

Для оформления кредита свыше 150 тыс. рублей потребуется привлечение поручителя, а для получения суммы свыше 1 млн рублей, скорее всего, понадобится поручительство юридического лица. При этом придется собрать солидный пакет сопутствующей документации, подтверждающей наличие источников дохода, что не всегда представляется возможным.

Как оформить кредит на авто

Сегодня оформить автомобиль в кредит также несложно, как и взять обычный потребительский заем. Однако существуют несколько нюансов, которые отличают его от обычной денежной ссуды либо ссуды на какой-либо товар, например, бытовую технику.

Существенно отличается процесс оформления договора, а также способ его обеспечения. Эти нюансы необходимо узнать перед тем, как отправить в банк.

Среди главных отличий следует выделить такие:

- Автокредит выдается на конкретное авто по предварительно составленному договору купли-продажи, который подписывается представителем автосалона. Если объектом сделки становится подержанная машина, договор составляет продавец.

- Приобретенный в кредит транспорт должен быть застрахован, каждый год процесс повторяется. Страховой полис КАСКО оформляется на сумму задолженности.

В остальном процесс ничем не отличается от потребительского кредитования. Перед подписанием договора необходимо получить полную информацию о том, сколько процентов придется отдать по кредиту.

Лучше всего изначально просчитать итоговую сумму автомобиля с учетом процентов, которые придется переплатить. Заявителю также придется предоставить собранный пакет документов:

- Договор купли-продажи, составленный в автосалоне.

- Гражданский паспорт заявителя.

- Данные банковского счета, на которые кредитором будут перечислены деньги.

- Справка, подтверждающая доходы. Современные кредиторы не требуют от постоянных клиентов справки о доходах, особенно если они получают зарплату на их счетах.

- Чек, подтверждающий оплату первоначального взноса.

- Некоторые финансово-кредитные организации также требуют справки о доходах у поручителей.

Если заявитель получает одобрение от кредитора, деньги вскоре поступят на банковский счет салона-продавца. Далее покупателю в срочном порядке необходимо переоформить транспортное средство в личную собственность, а также застраховать его. С полиса КАСКО снимается копия, которая передается сотруднику банка.

Приобретенный по договору транспорт автоматически становится обеспечением по кредиту. По этой причине он оформляется, как залог банка. Таким образом, брать автокредит выгодно ли? Скорее да, чем нет, ведь покупатель с первых минут приобретения может пользоваться им. Причем сейчас можно найти выгодные автокредиты с господдержкой.

Если человек решил взять авто в кредит, он также должен знать, что паспорт технического средства остается у кредитора до момента, пока первый полностью не погасит обязательства по займу. Однако в это время владелец может вписывать в право управления тех людей, которых посчитает нужным.

Но, несмотря на это, владелец авто может его перепродать. Чтобы это сделать, первым делом, необходимо уведомить банк. Наиболее удобным вариантом продажи залогового транспорта является погашение займа за счет вырученных с продажи средств. Но покупать авто необходимо с умом.

Однако это не всегда удобно для покупателя, который желает ознакомиться со всеми документами на машину. Продавец не может предоставить ПТС, поэтому есть и второй вариант. Можно переоформить кредит на нового владельца. При этом условия договора остаются прежними.

https://www.youtube.com/watch?v=9Gl-se9UOpA

Оформление кредита через автосалон

Наиболее часто при желании купить автомобиль, сначала человек выбирает автосалон, а затем уже модель и кредитора. В большинстве крупных салонов находятся представители банковских организаций, оформляющие автокредит в автосалоне.

Основные плюсы оформления:

- возможность получения кредита всего за несколько часов. Продавец салона заинтересован в том, чтобы быстрее продать любое авто. Заявки на заем передаются банкам — партнерам.

- возможность прибавить к сумме кредита и стоимость дополнительных запчастей к данной модели;

- требуется минимум документов: заявка, заполненная анкета, паспорт РФ и удостоверение водителя;

- возможность покупки в рассрочку (быстрого оформления кредита от автосалона). Годовая ставка увеличивается до 3% по сравнению с классическими формами кредитования;

К недостаткам можно отнести:

- условия займа могут быть менее выгодными из-за ограниченного числа кредиторов для выбора (выбираются из числа партнеров салона);

- большую переплату за скорость оформления.

Любой кредит — это переплата

Нужно помнить и понимать, что любой кредит – это переплата. Банки и другие финансовые организации существуют, в том числе, благодаря получению прибыли в виде процентов за выданные в кредит денежные средства.

С другой стороны, возрастающая конкуренция на кредитном рынке, а также снижение в последнее время платежеспособности населения вынуждают банки идти на уменьшение процентных ставок и исключение лишних комиссий и переплат, что значительно снижает стоимость кредитов по сравнению с предыдущими годами.

Кроме того, покупатель всегда может выбрать — каким кредитом ему лучше воспользоваться для приобретения автомобиля, оценив его достоинства и недостатки. Плюсы кредита часто его минусы.

Абсурдно, но факт. Каждое достоинство кредита можно интерпретировать, как его главный недостаток, поэтому любые условия заемщик должен рассматривать в индивидуальном для себя ключе.

Выводы

Однозначно сказать, что выгоднее в 2021 году — автокредит или потребительский продукт — невозможно. Благодаря тому, что условия целевых автокредитов ощутимо смягчились, общая переплата в обоих случаях будет примерно равна.

Вас заинтересует: Где оформить ОСАГО в 2021 году

Автокредит точно выигрывает перед обычными кредитами более высокой вероятностью одобрения заявки — ПТС на автомобиль обычно попадает в залог банку, что служит дополнительной гарантией возврата денег. Такой залог — это и главный минус автокредита, поскольку собственник транспортного средства ограничен в возможностях распоряжаться своим имуществом.

Выводы

Из всего вышесказанного можно сделать определённые выводы – что выгоднее оформлять в 2021 году? Автокредит или потребительский займ?

Существует несколько мнений на этот счёт:

- стоит оформлять именно автокредит, если есть возможность поучаствовать в программе государственной поддержки. Недавно государство запустило новую программу помощи семьям с детьми. Они смогут купить автомобиль на выгодных условиях, по сниженной процентной ставке, и часть процентов по кредиту будет погашать государство. Но, купить можно будет только новый отечественный автомобиль с определённым лимитом стоимости. Оформление КАСКО будет происходить по сниженной цене, но только у тех страховщиков, которые получат государственную аккредитацию;

- если нет возможности участия в государственной программе и нет средств на первоначальный взнос, нужно брать потребительский заём. Можно купить подержанное ТС и свободно распоряжаться им по своему усмотрению.

Мнения самих автовладельцев тоже разделились. Семьи, в которых есть дети. Предпочитают оформлять именно целевой кредит с государственной поддержкой. Одинокие водители предпочитают потребительский займ. А те, кто уже за рулём долгое время и уже не раз менял машину, предпочитают покупать новое авто за свои средства, без использования заёмных.