Второй дивидендный сезон

Содержание:

- Прогнозные дивиденды

- Дивидендная доходность компаний за последние 12 месяцев

- Даты закрытия реестров, даты отсечки

- Прошлая дивидендная доходность

- Новости дивидендов

- Топ-20 акций с высокой дивидендной доходностью

- Johnson & Johnson

- Дивиденды, по которым недавно прошла отсечка

- Как попасть в список дивидендных аристократов?

- Сроки выплат дивидендов

- Российские дивидендные акции

- Стратегия 1, пассивная: купить в начале года, продать в конце года

- ETF дивидендных аристократов США

- Часто задаваемые вопросы по дивидендам

- Как получить дивиденды?

- Как определить дату отсечки по дивидендам?

- Как можно быстро заработать на дивидендах?

- Как компания принимает решение о выплате дивидендов?

- В какие сроки компания выплачивает дивиденды?

- Можно ли зашортить дивидендную отсечку?

- Как быстро акции закрывают дивидендный гэп?

- Какие надо платить налоги с дивидендов?

- Дивидендные аристократы по-русски

- Как часто выплачиваются дивиденды по акциям?

- Стратегия 3: купить после решения совета директоров, продать накануне «отсечки»

- Дивиденды, по которым недавно прошла отсечка

- Лучшие дивидендные акции зарубежных компаний

Прогнозные дивиденды

| Название | Тикер | Период | дивиденд,руб | Див.дох. | СД | Цена акции | |

|---|---|---|---|---|---|---|---|

| Сбербанк | SBER | 2021год | 25,45 П | 7,0% П | 363,31 | ||

| Сбербанк-п | SBERP | 2021год | 25,45 П | 7,7% П | 331,63 | ||

| ВТБ ао | VTBR | 2021год | 0,00569 П | 10,2% П | 0,0559 | ||

|

+добавить дивиденды История выплаченных дивидендов |

Дивидендная доходность компаний за последние 12 месяцев

В следующем календаре находятся точные даты закрытия реестров, утвержденные советом директоров. Кроме того, здесь указываются даты закрытий реестров для

участия в годовых и внеочередных собраниях акционеров российских компаний

Даты закрытия реестров, даты отсечки

| Дата | Описание | Ссылка |

|---|---|---|

| 19.10.2021 | CL: последний день с дивидендом $0.45 | |

| 19.10.2021 | ALH2: закрытие реестра под дивиденды | |

| 20.10.2021 | APA: последний день с дивидендом $0.0625 | |

| 20.10.2021 | CBRL: последний день с дивидендом $1.3 | |

| 20.10.2021 | CNXC: последний день с дивидендом $0.25 | |

| 20.10.2021 | PDCO: последний день с дивидендом $0.26 | |

| 20.10.2021 | PKI: последний день с дивидендом $0.07 | |

| 20.10.2021 | CVS: последний день с дивидендом $0.5 | |

| 20.10.2021 | PNR: последний день с дивидендом $0.2 | |

| 20.10.2021 | COKE: последний день с дивидендом $0.25 | |

| Полный календарь |

В нижеследующих таблицах указаны дивидендные доходности, которые рассчитаны как отношение суммы всех полностью выплаченных дивидендов за прошлый год к текущей рыночной цене акции.

Фактически, эта таблица показывает, на какую годовую доходность могут рассчитывать инвесторы в случае, если компания за этот год выплатит такие же дивиденды как и в прошлый раз.

Но поскольку ситуация с прибылью компаний из года в год меняется, прошлые доходности не могут быть гарантированы в будущем.

Прошлая дивидендная доходность

| № | Название | Див доход, ао, % | Цена, посл | ||

|---|---|---|---|---|---|

| 1 | Лензолото | 128.8% | 11820 | ||

| 2 | ТМК | 13.4% | 94.42 | ||

| 3 | КИВИ (QIWI) | 12.6% | 663.5 | ||

| 4 | Globaltrans | 12.0% | 620.2 | ||

| 5 | МТС | 11.1% | 319.8 | ||

| 6 | НЛМК | 9.8% | 220.9 | ||

| 7 | Россети Центр и Приволжье | 9.5% | 0.274 | ||

| 8 | ТГК-1 | 8.7% | 0.011448 | ||

| 9 | Юнипро | 8.5% | 2.792 | ||

| 10 | Эталон | 8.2% | 113.92 | ||

| Полная таблица |

| № | Название | Див доход, ап, % | Цена, посл | ||

|---|---|---|---|---|---|

| 1 | Лензолото | 167.8% | 2205 | ||

| 2 | Сургутнефтегаз | 17.0% | 39.415 | ||

| 3 | Россети Ленэнерго | 8.8% | 171.8 | ||

| 4 | Пермэнергосбыт | 7.9% | 158.2 | ||

| 5 | ДЗРД — Донской завод радиодеталей | 7.3% | 1830 | ||

| 6 | Саратовский НПЗ | 7.2% | 15680 | ||

| 7 | Селигдар | 7.0% | 64.5 | ||

| 8 | Красноярскэнергосбыт | 6.6% | 9.78 | ||

| 9 | ЦМТ | 6.3% | 8.88 | ||

| 10 | Транснефть | 5.8% | 157950 | ||

| Полная таблица |

Здесь представлены все последние новости по дивидендам, опубликованные на смартлабе. Чтобы добавить новость по дивидендам в этот раздел,

напишите пост и поставьте в нему тег «дивиденды»

Новости дивидендов

-

18/10

Morgan Stanley ударно отчитался за 3 квартал — Финам -

18/10

Финрезультаты Северстали оказались ожидаемо сильными — Финам -

18/10

Распадская-4-ао: информация о выплаченных дивидендах -

18/10

Bank of America показал заметный рост выручки и прибыли в 3 квартале, превзошел прогнозы — Финам -

18/10

Выручка и прибыль Goldman Sachs существенно выросли в 3 квартале и превзошли ожидания — Финам -

(1)

18/10

Текущий год станет для Северстали вполне удачным — Фридом Финанс -

18/10

Северсталь — дивиденды по результатам девяти месяцев 2021 года — рекомендация совета директоров -

(1)

18/10

У Северстали нет сильных катализаторов роста в краткосрочной перспективе — Атон -

+8

18/10

Северсталь — Дивы 9 мес 2021г: 85 руб. 93 коп. Отсечка 14 декабря 2021г -

(1)

18/10

EBITDA Северстали за 9 месяцев выросла на 165% -

….

Здесь можно увидеть сообщения о дивидендах, поступивших на счет акционеров. Участники смартлаба, которым пришли дивиденды,

пишут в соответствующую ветку нашего форума акций —

«Поступление дивидендов»

Топ-20 акций с высокой дивидендной доходностью

Следует понимать, что фондовый рынок РФ является достаточно молодым, ему не более трёх десятков лет, а многие компании ещё не успели в нужной степени укрепиться и масштабироваться. Тем не менее, существуют гиганты и лидеры в различных отраслях, которые не только способны выплачивать дивиденды, но также предлагают при этом весьма высокую доходность. Инвестиции в дивидендные акции — оптимальный вариант, если вы задумались куда инвестировать деньги инвестору-новичку, чтобы получать стабильный доход.

Рейтинг ценных бумаг по дивидендной доходности за последний год:

| Название | Тикер | Див. |

| доходность | ||

| ТМК | TRMK | 18,00% |

| Сургутнефтегаз(ап) | SNGSP | 14,20% |

| Globaltrans | GLTR | 14,20% |

| КИВИ (QIWI) | QIWI | 11,80% |

| НЛМК | NLMK | 11,20% |

| МТС | MTSS | 11,10% |

| МРСК Центра и Приволжья | MRKP | 10,50% |

| Россети Ленэнерго(ап) | LSNGP | 9,80% |

| ММК | MAGN | 9,50% |

| Магнит | MGNT | 9,20% |

| ТГК-1 | TGKA | 9,00% |

| МРСК Центра | MRKC | 9,00% |

| Русагро | AGRO | 8,60% |

| Юнипро | UPRO | 8,60% |

| Северсталь | CHMF | 8,40% |

| ОГК-2 | OGKB | 8,20% |

| Черкизово | GCHE | 8,20% |

| Мосэнерго | MSNG | 8,20% |

| Детский Мир | DSKY | 7,90% |

| ЛСР Группа | LSRG | 7,70% |

Следует отметить, что дивидендные выплаты российских компаний демонстрируют одну из наибольших в мире доходность. Для многих инвесторов это крайне привлекательно и является большим преимуществом

Однако важно не забывать о диверсификации, валютных и страновых рисках. Также известно, что многие компании, которые ранее производили стабильные выплаты, иногда по различным причинам, прекращали начислять прибыль впоследствии

Или же советом директоров принималось решение воздержаться от выплаты дивидендов в текущем году, но в следующем или через несколько лет, начисления возвращались.

Инвестору необходимо составляя свой портфель, основанный на дивидендных акциях РФ, постоянно следить за финансовой отчётностью и положением дел эмитентов, выбранных для инвестирования. Регулярный мониторинг данных, технический и фундаментальный анализ, аналитика новостей, ребалансировка портфеля и прочее, могут отнимать много времени. Поэтому многие инвесторы предпочитают покупать ценные бумаги, которые уже успели себя зарекомендовать. Такие эмитенты малочисленны, однако они с большей долей вероятности не только выплатят дивиденды в текущем 2021 году, но также продолжат делать это в последующие годы. Размер дивидендов у таких компаний, как правило, скромнее, нежели у лидеров, однако это максимально прогнозируемый и стабильный денежный поток в условиях рынка РФ и предложений Мосбиржи.

Johnson & Johnson

Компании сектора здравоохранения могут обеспечить инвесторам регулярный и растущий доходом. Предоставляемые ими услуги остаются востребованными даже во времена рецессий. Вдобавок к этому, экономические потрясения обычно не сказываются на графиках выпуска новых лекарств и медицинской техники.

В этом секторе мы отдаем предпочтение фармацевтическому гиганту Johnson & Johnson (NYSE:JNJ). Акции именно такой компании следует покупать инвесторам, уже вышедшим или планирующим выйти на пенсию.

Когда речь заходит о вознаграждении инвесторов, мало кто может составить конкуренцию Johnson & Johnson, которая вот уже 58 лет подряд ежеквартально увеличивает дивиденды.

Благодаря этому она входит в элитный клуб «дивидендных королей». Эти компании ежегодно наращивают выплаты на протяжении по меньшей мере 50 лет. Johnson & Johnson ежеквартально выплачивает $1,06 на акцию, обеспечивая доходность в 2,64% годовых.

Johnson & Johnson — недельный таймфрейм

Дивиденды, по которым недавно прошла отсечка

| Название | Тикер | Период | Дивиденд,руб | Див.Дох. | СД | Дата закрытия реестра | Выплата До | Цена акции | ||

|---|---|---|---|---|---|---|---|---|---|---|

| Полюс | PLZL | 2 кв2021 | 267,48 | 2,1% | 07.10.2021 | 11.10.2021 | 25.10.2021 | 12450 | ||

| Белуга ао | BELU | 2 кв2021 | 72,76 | 2,2% | 30.09.2021 | 04.10.2021 | 18.10.2021 | 3287 | ||

| iММЦБ ао | GEMA | 2 кв2021 | 45 | 4,4% | 01.10.2021 | 05.10.2021 | 19.10.2021 | 1020 | ||

| Самолет ао | SMLT | 2 кв2021 | 41 | 0,8% | 13.10.2021 | 15.10.2021 | 29.10.2021 | 4875 | ||

| Акрон | AKRN | 2021н/расп | 30 | 0,4% | 07.10.2021 | 11.10.2021 | 25.10.2021 | 8170 | ||

| Новатэк ао | NVTK | 2 кв2021 | 27,67 | 1,4% | 07.10.2021 | 11.10.2021 | 25.10.2021 | 1917,8 | ||

| Распадская | RASP | 2 кв2021 | 23 | 5,7% | 30.09.2021 | 04.10.2021 | 18.10.2021 | 406,42 | ||

| Роснефть | ROSN | 2 кв2021 | 18,03 | 2,8% | 07.10.2021 | 11.10.2021 | 25.10.2021 | 642,7 | ||

| Татнфт 3ао | TATN | 2 кв2021 | 16,52 | 2,9% | 08.10.2021 | 12.10.2021 | 26.10.2021 | 575,5 | ||

| Татнфт 3ап | TATNP | 2 кв2021 | 16,52 | 3,1% | 08.10.2021 | 12.10.2021 | 26.10.2021 | 526,3 | ||

| МТС-ао | MTSS | 2 кв2021 | 10,55 | 3,2% | 08.10.2021 | 12.10.2021 | 26.10.2021 | 329,55 | ||

| НКХП ао | NKHP | 2 кв2021 | 9,5 | 2,6% | 07.10.2021 | 11.10.2021 | 25.10.2021 | 359 | ||

| АЛРОСА ао | ALRS | 2 кв2021 | 8,79 | 6,4% | 15.10.2021 | 19.10.2021 | 02.11.2021 | 137,28 |

Как попасть в список дивидендных аристократов?

Из вышесказанного следует, что дивидендные аристократы — это компании-эмитенты акций, которые на протяжении многих лет выплачивают дивиденды владельцам ценных бумаг. Иными словами, данные организации имеют положительную дивидендную историю. Чтобы получить такой статус, американская компания должна быть включена в индекс S&P 500 Dividend Aristocrats и соответствовать следующим требованиям:

- входить в состав биржевого индекса S&P 500;

- выплачивать дивиденды не менее 25 лет подряд с ежегодным увеличением суммы дохода в расчёте на одну акцию;

- иметь минимальную рыночную капитализацию в размере от 3 миллиардов долларов на дату проведения ребалансировки.

Ежегодно в конце января агентство Standard & Poor’s пересматривает перечень компаний, включённых в индекс. Ежеквартально осуществляется ребалансировка, в результате которой соотношение акций в индексе приводится к исходному значению. В течение 3 месяцев до даты ребалансировки размер среднегодового оборота компании должен составлять не менее 5 миллионов долларов.

Лишь крайне ограниченное количество компаний может удовлетворять указанным требованиям. Только крупным корпорациям, имеющим стабильный первоклассный бизнес, под силу выплачивать растущие дивиденды на протяжении столь длительного периода. Статус дивидендных аристократов имеет лишь 1/10 часть компаний, включённых в индекс S&P 500. Выплата прибыли акционерам является одним из приоритетов деятельности таких предприятий.

При расчёте индекса S&P High Yield Dividend Aristocrats действуют упрощённые критерии определения дивидендных аристократов. В данный список включаются высокодоходные компании, которые входят в расширенный индекс S&P 1500 и на протяжении 20 лет подряд ежегодно увеличивают объём дивидендных выплат.

Помимо S&P 500 Dividend Aristocrats и S&P High Yield Dividend Aristocrats на фондовом рынке есть и другие, менее известные индексы дивидендных аристократов, рассчитанные по компаниям Канады, Японии, Великобритании и стран Евросоюза. В России данный биржевой инструмент находится только на стадии формирования в силу недостаточного развития фондового рынка.

На данный момент в состав индекса Dividend Aristocrats Russia Index входят всего 5 эмитентов (Лукойл, НОВАТЭК, ТГК-1, Татнефть и Новолипецкий металлургический комбинат). Чтобы попасть в список дивидендных аристократов России, должны соблюдаться следующие условия:

- Акции компании торгуются на Московской бирже. Ценные бумаги эмитентов, которые являются претендентами на включение в индекс, также могут торговаться на Лондонской или Нью-Йоркской фондовых биржах.

- Дивидендная доходность по акциям компании показывает ежегодный рост не менее 5 лет подряд. Допускается сохранение одного и того же размера выплат не более 2 лет подряд.

К объёму среднегодового оборота и рыночной капитализации требования не предъявляются. Dividend Aristocrats Russia Index нельзя считать полноценным индексом, так как с его помощью инвестор не может сформировать диверсифицированный портфель.

Сроки выплат дивидендов

После собрания акционеров публикуется информация, в которой находятся сроки выплаты дивидендов по ценным бумагам. Как правило, срок выплаты – до 45 дней со дня закрытия реестра.

Ниже представлен дивидендный календарь за 2019 год.

Вы можете посмотреть отчеты за все года, начиная с 1994.

Даты закрытия реестров, даты отсечки

Дата закрытия реестра или, как еще называют, дата отсечки – это день, когда проводится сверка действующих акционеров организации с целью дальнейших выплат дивидендов. Компания заранее предупреждает об этом, чтобы люди успели купить дивидендные акции в этом году.

Если инвестор не успел купить дивидендные акции до оговоренного дня, он автоматически исключается из числа лиц, которым начисляются выплаты.

Ниже представлен календарь предстоящих отсечек на сентябрь и октябрь 2019 года.

Российские дивидендные акции

Несмотря на кризисные явления, которые отмечаются в отечественной экономике не первый год, российские дивидендные акции по-прежнему представляют интерес для инвесторов. Даже в разгар кризиса многие эксперты считают, что сейчас самое время покупать ценные бумаги. Ведь их доходность превышает и прибыль, получаемую от банковских депозитов, и темпы роста инфляции.

В России средний процент дохода на каждую акцию составляет около 5 %. Ряд компаний выплачивает до 10 %, а некоторые ограничиваются более «скромными» дивидендами – не более 3 %. Для инвесторов, желающих быстро получить большой доход, подобные вложения могут не представлять интерес.

Им лучше зарабатывать на фондовом рынке, играя на понижении или повышении курса ценных бумаг. По размеру заявленных на 2020-й год выплат, наиболее доходные дивидендные акции России можно расположить в следующем порядке:

ПАО «Энел Россия» (ENRU) – заявленные выплаты этой энергетической компании по итогам 2019-го года составили 9,14 % (0,085 руб.) Правда, это на 40 % меньше, чем было выплачено по итогам работы 2018-го (0,141471 руб.)

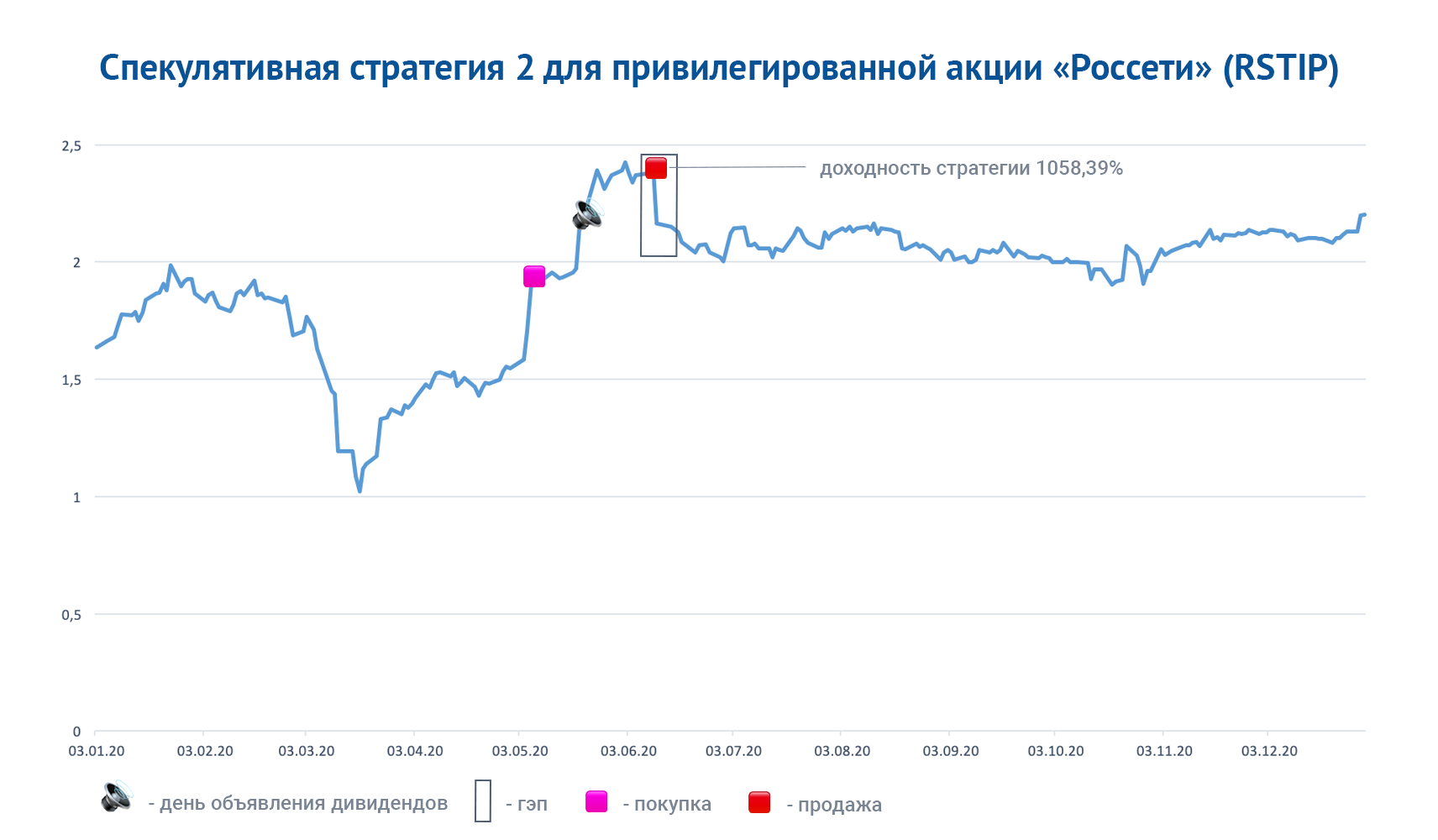

Привилегированные акции Россети (RSTIP) – компания объявила о выплате 0,189304 руб. на каждую ценную бумагу (8,47 % доходности).

На третьем месте – Пермьэнергосбыт (PMSBP). По итогам работы 2019-го, доходность возросла до рекордных показателей 8,28 % (11,710424 руб.)

Стратегия 1, пассивная: купить в начале года, продать в конце года

Итак, мы новички, и способность «поймать момент» пока не самая сильная наша сторона. Покупаем в начале 2020 года акции, дожидаемся дивидендов и ни о чем не переживаем. На примере привилегированных акций АО «Россети» видим, что олимпийское спокойствие с прицелом на игру «вдолгую» принесет к концу года доходность 47%.

Акции других компаний — «Транснефти», «Газпрома», «Газпромнефти», ТГК-1, «Башнефти», «ЛУКОЙЛа», «Газпромнефти» и «Роснефти» — по итогам года принесли пассивным инвесторам убытки (см. таблицу в конце статьи).

Почему пассивная стратегия сработала плохо? Возможно, 2020 год был не лучшим периодом для тестирования. В начале года акции уже были дорогими. Потом в марте, в разгар локдауна, они сильно упали и большую часть года восстанавливались в цене.

Дмитрий Пучкарев, эксперт по фондовому рынку «БКС Мир инвестиций» называет покупку дивидендных «фишек» и долгосрочное их удержание самой распространенной стратегией заработка на дивидендах. «Для максимизации прибыли также можно полученные дивиденды реинвестировать. Эта стратегия подходит для консервативных инвесторов и не требует большой вовлеченности в процесс инвестирования», — отмечает он.

ETF дивидендных аристократов США

Дивидендные аристократы США – это компании из индекса S&P 500, которые платят дивиденды на протяжении более 25 лет. Дивидендные аристократы США составляют индекс S&P 500 Dividend Aristocrat и насчитывают 64 акции. В результате можно самостоятельно купить все 64 акции или купить один ETF на данный индекс. В таблице показано название ETF с дивидендными аристократами ↓

| Название ETF | Тикер | Описание |

| ProShares S&P 500 Dividend Aristocrat |

NOBL |

Включает 64 акции дивидендных аристократов из индекса S&P 500.

Выплачивают регулярно > 25 лет |

| S&P High-Yield Dividend Aristocrats |

SDY |

Включает 120 акции дивидендных аристократов из индекса S&P 1500 Composite. Выплачивают > 20 лет (включает 53 компании из S&P500). Несмотря на широкую диверсификацию фонда реальная дивидендная доходность составляет 3,6% годовых. |

|

ProShares S&P Technology Dividend Aristocrats ETF |

TDV |

Фонд включает в себя компании дивидендных аристократов из индекса S&P 500 технологических компаний.

Фонд включает таких гигантов как: International Business Machines (IBM), Apple (AAPL) и Microsoft (MSFT) и др. |

|

SPDR S&P Global Dividend ETF |

WDIV |

Фонд WDIV дает доходность в 5, 3% годовых дивидендов (что почти на 200 базисных пунктов больше, чем индекс MSCI All-Country World Index). Доля акций дивидендных аристократов в фонде не превышает более 2,03%. Фонд включает акции 100 компаний, регулярно платящие дивиденды более 10 лет |

| ProShares S&P MidCap 400 Dividend Aristocrats ETF |

REGL |

ETF состоит из акции 400 компаний-дивидендных аристократов Средней капитализации |

Чтобы посмотреть котировки по фонду можно зайти в сервис Finviz и ввести тикер. На рисунке ниже показан ETF технологических компаний из индекса S&P 500 (TDV). Наблюдается довольно устойчивый рост после спада во время короновируса.

(!) Более подробно про дивидендных аристократов Америки читайте в статье → ТОП 64 дивидендных аристократов США с доходностью.

Помимо американских компаний с устойчивыми выплатами дивидендов, есть региональные и международные ETF других стран. Так, к примеру, индекс S&P Europe 350 Dividend Aristocrats, который состоит из 350 европейских дивидендных компаний.

| Название | Тикер* | Описание |

| iShares S&P/TSX Canadian Dividend Aristocrats Index ETF | CDZ | Канадские компании устойчиво платящие дивиденды более 7 лет |

| S&P Europe 350 Dividend Aristocrats | SPYW | Европейские компании, платящие дивиденды более 10 лет |

|

S&P Pan Asia Dividend Aristocrats |

ASDV | Азиатские компании, регулярно платящие дивиденды более 7 лет |

| CoreShares S&P SA Dividend Arst ETF |

DIVTRX |

Южно-Африканские дивидендные компании, регулярно платящие более 7 лет |

*Купить такие ETF бывает сложнее, т.к. не все они торгуются на бирже NASD в отличие от американских компаний.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Часто задаваемые вопросы по дивидендам

Как получить дивиденды?

Чтобы получить дивиденды, надо купить акции и держать их на день, когда происходит фактическая отсечка по дивидендам (для акций, купленных на Московской бирже, эта дата указана в таблице сверху в графе “дата Т-2”). Например, если “дата Т-2” указана 16 июля, то для того, чтобы получить дивиденды, вам необходимо купить акции в любой день и в любое время и держать их до окончания торгов в этот день.

Как определить дату отсечки по дивидендам?

Дату отсечки заранее утверждает совет директоров компании. В таблице на странице дивиденды указаны две даты: “дата отсечки” — это дата, на которую надо быть в реестре акционеров, чтобы получить дивиденды. На Московской бирже торги акциями осуществляются в режиме Т+2, что означает, что поставка акций осуществляется на второй рабочий день после сделки. Поэтому если вы хотите попасть в реестр под дивиденды, акции надо покупать за два дня до даты, которую совет директоров компании определил как “дату, на которую определяются лица, имеющие право на получение дивидендов”. Фактическую дату отсечки в нашей таблице мы вывели в столбце “дата Т-2”.

Как можно быстро заработать на дивидендах?

Первое, что приходит в голову людям, которые плохо знакомы с рынком: купить акции на все плечи в день отсечки и получить дивиденды:) Но, как известно, халява только в мышеловке — на следующий день, акции будут торговаться без дивидендов и обычно, акции после дня фактической отсечки падают на величину дивидендов.

У тех, кто узнал про это, возникает другой вопрос — а можно ли зашортить акцию перед отсечкой? Зашортить-то можно, но смысла в этом большого нет — брокер удержит с каждой акции размер дивидендов или даже большую величину (уточняйте эту инфу у своего брокера!).

Единственный способ быстро заработать на дивидендах — это предсказать, что размер рекомендации совета директоров будет существенно больше, чем ожидает рынок и успеть купить акции до того, как рекомендация выйдет в ленты новостей. Такие сюрпризы редки, но возможны. Например настоящие ракеты в 2019 году случились после объявления неожиданно высоких дивидендов в Газпроме, НКНХ, Центральном телеграфе.

Как компания принимает решение о выплате дивидендов?

Сначала должен собраться совет директоров и вынести рекомендацию по дивидендам для собрания акционеров. Собрание акционеров не может сделать дивиденд больше, но может утвердить дивиденд, сделать его меньше, или отклонить совсем. Такое бывает, но редко. Между публичным сообщением о собрании акционеров, на котором будет голосование по дивидендам и самим собранием должно быть не меньше 20 дней.

Обычно, самый важный день — это именно заседание совета директоров, поскольку именно его рекомендацию почти всегда утверждает собрание акционеров.

После собрания акционеров сообщение о его итогах должно быть публично раскрыто в течение 4 дней.

Фиксация реестра акционеров для дивидендов должна произойти от 10 до 20 дней после собрания акционеров.

В какие сроки компания выплачивает дивиденды?

Эмитент перечисляет дивиденды номинальным держателям (депозитариям) деньги на счет в течение 10 рабочих дней. Другим акционерам — в течение 25 рабочих дней.

То есть максимальный срок, в течение которого вам могут перечисляться дивиденды может составить чуть больше месяца после отсечки.

Разные брокеры выплачивают дивиденды в разные сроки. Чтобы посмотреть, кто в каком брокере получил дивиденды, смартлабовцы используют ветку форума поступление дивидендов.

Можно ли зашортить дивидендную отсечку?

Запомните, легких денег не бывает! Брокер обязательно вычтет с каждой бумаги в вашей позиции величину дивидендов, а может и больше. Изучайте регламент, уточняйте правила у своего брокера!

Как быстро акции закрывают дивидендный гэп?

Все зависит от состояния рынка и от будущих перспектив прибыли. Если рынок считает, что в следующий раз дивиденды вырастут, то акции сохраняют привлекательность и могут быстро закрыть гэп. Если большие дивиденды были в последний раз и в дальнейшем ожидается ухудшение прибыли, то незакрытый гэп может висеть долго.

Какие надо платить налоги с дивидендов?

С дивидендов удерживается налог 13%. Даже если вы покупаете акцию на ИИС, с дивидендов вы заплатите налог. По этой причине бывает выгодно продать акцию до отсечки и откупить назад после дивидендного гэпа, так как гэп обычно бывает на всю величину дивидендов, а не дивиденд минус налог

Важно понимать, что в холдинговых структурах, которые получают свою прибыль из дивидендов других компаний, налог на дивиденд уже уплачен, поэтому в целях избежания двойного налогообложения, ставка налога может быть меньше или даже нулевой, если вся прибыль получена из дивидендов дочерних компаний, налог по которым уже уплачен

Дивидендные аристократы по-русски

Термин «дивидендные аристократы» пришел из США. Там к этой категории относят эмитентов, выплачивающих дивиденды минимум 10 лет подряд и увеличивающих такие выплаты 5 лет подряд.

По отноешнию к российском рынку понятие применялось редко. Слишком мало у нас число компаний с регулярными и растущими выплатами.

Тем не менее дивидендные стратегии популярны и среди российских инвесторов. Их суть заключается в ставке не столько на долгосрочный рыночный рост акций, сколько на получение регулярного дохода.

Представляя FMRU, «Финам» описывает фонд как готовый портфель акций с высокой дивидендной доходностью. Методика бенчмарка при этом говорит не о высокой, а только о наибольшей, в сравнении с другими эмитентами, доходности.

Впрочем никаких гарантий, что в портфеле будут именно бумаги из топ-25 компаний по размеру выплат, тоже нет. Традиционно для созданных по российскому праву биржевых фондов инвестиционная декларация предполагает лишь следование индексу-ориентиру. Обязательств по владению определенными акциями она не накладывает.

Совершенно законно УК может держать в активах (см. пункт 23 правил ДУ):

- Акции зарубежных эмитентов,

- Паи и акции иностранных инвестиционных фондов,

- Долговые инструменты,

- Фьючерсные и опционные договоры,

- Паи открытых паевых инвестиционных фондов.

Как часто выплачиваются дивиденды по акциям?

Некоторые из компаний это делают регулярно, раз в полгода — год, а то и чаще. А другие, могут выплачивать дивиденды не всегда.

Если, к примеру посмотреть на индекс широкого рынка ММВБ, то там только 23% компаний ежегодно радуют инвесторов своими дивидендами. Остальные это делают не регулярно. Соответственно еще меньше компаний, которые выплачивают инвесторам дивиденды 2 или 4 раза в год. И вообще нет таких компаний, которые бы платили инвесторам дивиденды ежемесячно.

Среди российских компаний, которые выплачивают регулярные ежеквартальные дивиденды и показали свою надежность и стабильность хотелось бы отметить прежде всего металлургический сектор — это ММК, НЛМК, Северсталь. По этим компаниям среднегодовая дивдоходность составляет порядка 8-14% (дальше будет приведена таблица с доходностью).

Радуют квартальными премиями инвесторов 2 промышленных компании — это ФосАгро 9% и Химпром с 10.81% в 2020 году. Из банковского сектора можно выделить Авангард с 9.07% в 2020 году. Да и по предыдущим года годовая доходность благодаря ежеквартальным премиям у этих коммерческих организаций была довольно высокой.

Среди зарубежных компаний ежемесячные дивиденды не редкость. Но там и прибыль на них может составлять всего 0.15-0.5%. Хотя если сложить полученные дивиденды за год то прибыль получается неплохая.

В основном иностранные компании платят дивиденды ежеквартально, то есть 4 раз в год. У некоторых из них годовая доходность сопоставима с нашими компаниями, составляет порядка 7-8% в год. И это при том, что инфляция в развитых странах гораздо ниже.

Правда с этих дивидендов придется еще самостоятельно заплатить и подоходный налог в размере 13%. А это заполнение всех документов, взаимодействие с налоговой. В общем, на мой взгляд — игра не стоит свечей! Именно поэтому дальше в статье пойдет речь о российских компаниях с дивидендами.

Стратегия 3: купить после решения совета директоров, продать накануне «отсечки»

Эта стратегия оказалась хуже второй. Также три неуспешные сделки из 21, а вот средняя годовая доходность составила 180%. В случае с «Россетями» этот подход оказался успешнее для держателей обыкновенных, а не привилегированных акций: он принес им 705% годовых.

Но правило из этого наблюдения вывести не получится. Например, у «Башнефти» обратная ситуация: стратегия № 3 оказалась более успешной для «префов». И это, заметим, несмотря на то, что объявление по обоим типам акций происходит в один день.

Инвесторам в акции Московской биржи третья стратегия принесла денег больше, чем все другие. Акции этого эмитента для инвесторов в принципе стали открытием в 2020 году: каждая новость, связанная с корпоративными историями, например о росте аудитории и клиентской базы, увеличивала интерес к акциям. Брокеры и управляющие компании предлагали ее клиентам как стабильный актив. Акции хорошо росли в период после объявления дивидендов и до «отсечки», когда Мосбиржа несколько раз сообщала о росте своей аудитории.

Стратегию с покупкой до закрытия реестра и продажей до объявления дивидендов считает спорной аналитик ГК «Финам» Юлия Афанасьева. По ее словам, эта тактика появилась пару лет назад, когда не было особых новостей, способных привести к снижению котировок, и брокеры придумали версию, что перед «отсечкой» активы всегда растут. «Это миф. Я разбирала топ-10 самых обсуждаемых на рынке дивидендных акций и их поведение от момента, когда совет директоров рекомендует дивиденды, до «отсечки». Фифти-фифти», — говорит она.

Дивиденды, по которым недавно прошла отсечка

| Название | Тикер | Период | Дивиденд,руб | Див.Дох. | СД | Дата закрытия реестра | Выплата До | Цена акции | ||

|---|---|---|---|---|---|---|---|---|---|---|

| Белуга ао | BELU | 2 кв2021 | 72,76 | 2,2% | 30.09.2021 | 04.10.2021 | 18.10.2021 | 3287 | ||

| Распадская | RASP | 2 кв2021 | 23 | 5,7% | 30.09.2021 | 04.10.2021 | 18.10.2021 | 406,42 | ||

| iММЦБ ао | GEMA | 2 кв2021 | 45 | 4,4% | 01.10.2021 | 05.10.2021 | 19.10.2021 | 1020 | ||

| Роснефть | ROSN | 2 кв2021 | 18,03 | 2,8% | 07.10.2021 | 11.10.2021 | 25.10.2021 | 642,7 | ||

| НКХП ао | NKHP | 2 кв2021 | 9,5 | 2,6% | 07.10.2021 | 11.10.2021 | 25.10.2021 | 359 | ||

| Полюс | PLZL | 2 кв2021 | 267,48 | 2,1% | 07.10.2021 | 11.10.2021 | 25.10.2021 | 12450 | ||

| Новатэк ао | NVTK | 2 кв2021 | 27,67 | 1,4% | 07.10.2021 | 11.10.2021 | 25.10.2021 | 1917,8 | ||

| Акрон | AKRN | 2021н/расп | 30 | 0,4% | 07.10.2021 | 11.10.2021 | 25.10.2021 | 8170 | ||

| МТС-ао | MTSS | 2 кв2021 | 10,55 | 3,2% | 08.10.2021 | 12.10.2021 | 26.10.2021 | 329,55 | ||

| Татнфт 3ао | TATN | 2 кв2021 | 16,52 | 2,9% | 08.10.2021 | 12.10.2021 | 26.10.2021 | 575,5 | ||

| Татнфт 3ап | TATNP | 2 кв2021 | 16,52 | 3,1% | 08.10.2021 | 12.10.2021 | 26.10.2021 | 526,3 | ||

| Самолет ао | SMLT | 2 кв2021 | 41 | 0,8% | 13.10.2021 | 15.10.2021 | 29.10.2021 | 4875 | ||

| АЛРОСА ао | ALRS | 2 кв2021 | 8,79 | 6,4% | 15.10.2021 | 19.10.2021 | 02.11.2021 | 137,28 |

Лучшие дивидендные акции зарубежных компаний

Приведем список самых доходных дивидендных акций иностранных компаний:

- Federal Realty Investment Trust. Это корпорация, предоставляющая инвестиционные трасты в сфере недвижимости торгового и смешанного назначения в 12 американских штатах. По американскому законодательству, такие компании обязаны расходовать на дивиденды не менее 90% от чистой прибыли. FRT выплачивает доходы акционерам более 50 лет, ежегодный прирост дивидендов составляет примерно 7%.

- Genuine Parts. Это международная компания – производитель автозапчастей. Выплачивает дивиденды более 60 лет, доходность – 5,2%.

- Emerson Electric – производитель промышленной продукции, выплачивает дивиденды с 1956 года, доходность – 4,5%.

- Exxon Mobil Group – нефтяная компания с доходностью 8%.

- Philip Morris – производитель сигарет. Доходность – 6,20%.

- Compass Group – британская компания, предоставляющая услуги питания по всему миру. Увеличивает дивидендные выплаты с 2000 года. Доходность – около 6%.

- Enagas – поставщик природного газа в страны Европы. Компания зарегистрирована в Испании, выплаты доходов растут с 2002 года. Прибыль акционеров – около 8%.

Разумеется, этот список не полный – здесь собраны компании с наиболее высокой доходностью. Акции «дивидендных королей» можно приобрести на Нью-Йоркской фондовой бирже или через международного брокера (например, Interactive Brokers).