Самозанятые: как жить, что делать и кому платить

Содержание:

- Письмо Минфина России от 27 августа 2020 г. N 03-11-10/75587 Об особенностях применения налога на профессиональный доход гражданами Республики Беларусь

- Как зарегистрироваться физлицу в качестве самозанятого

- В каких регионах это будет работать?

- Предложения Минтруда по законопроекту о самозанятых

- Как платить налог?

- Кто и как применяет новый налог

- Что лучше: ИП или самозанятый

- Налоговый вычет на сумму 10 000 рублей

- Особенности применения спецрежима

- Кто такие самозанятые

- Плюсы и минусы уплаты НПД

- Кто признается налогоплательщиком?

- В каких случаях самозанятому не обойтись без статуса ИП

- Оформление чека самозанятому

- Когда нельзя работать с самозанятыми?

- Физлицо, плательщик НПД или индивидуальный предприниматель

- Самозанятость и ИП: в чем отличие

Письмо Минфина России от 27 августа 2020 г. N 03-11-10/75587 Об особенностях применения налога на профессиональный доход гражданами Республики Беларусь

13 октября 2020

Министерство финансов Российской Федерации рассмотрело обращение и по вопросам, связанным с применением Федерального закона от 27.11.2018 N 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» (далее — Федеральный закон), сообщает следующее.

По вопросу 1 об обязанности граждан Республики Беларусь, планирующих быть налогоплательщиками налога на профессиональный доход (далее — НПД), регистрироваться в качестве индивидуальных предпринимателей.

В соответствии с частью 6 статьи 2 Федерального закона физические лица при применении специального налогового режима НПД вправе вести виды деятельности, доходы от которых облагаются НПД, без государственной регистрации в качестве индивидуальных предпринимателей, за исключением видов деятельности, ведение которых требует обязательной регистрации в качестве индивидуального предпринимателя в соответствии с федеральными законами, регулирующими ведение соответствующих видов деятельности.

Указанное положение распространяется в том числе на граждан Республики Беларусь.

По вопросу 2 об обязанности нахождения граждан Республики Беларусь на территории субъекта Российской Федерации, включенного в эксперимент, при осуществлении деятельности в качестве налогоплательщика НПД.

Применять специальный налоговый режим НПД вправе физические лица, в том числе индивидуальные предприниматели, местом ведения деятельности которых является территория любого из субъектов Российской Федерации, включенных в эксперимент (часть 1 статьи 2 Федерального закона).

Частью 1 статьи 6 Федерального закона установлено, что объектом налогообложения НПД признаются доходы от реализации товаров (работ, услуг, имущественных прав).

Положения Федерального закона не содержат определения места ведения деятельности.

По вопросу 6 об исчислении НПД при представлении документов, подтверждающих статус резидента Республики Беларусь.

Налоговой базой признается денежное выражение дохода, полученного от реализации товаров (работ, услуг, имущественных прав), являющегося объектом налогообложения НПД (часть 1 статьи 8 Федерального закона).

Указанный специальный налоговый режим предусматривает следующие ставки налога: 4 процента в отношении доходов, полученных от физических лиц, и 6 процентов в отношении доходов, полученных от юридических лиц или индивидуальных предпринимателей (части 1 и 2 статьи 10 Федерального закона).

Частью 1 статьи 11 Федерального закона установлено, что сумма НПД исчисляется налоговым органом как соответствующая налоговой ставке процентная доля налоговой базы, а при применении разных ставок — как сумма, полученная в результате сложения сумм налогов, исчисляемых отдельно как соответствующие налоговым ставкам процентные доли соответствующих налоговых баз, с учетом уменьшения соответствующей суммы НПД на сумму налогового вычета в порядке, предусмотренном статьей 12 Федерального закона.

Таким образом, документы, подтверждающие статус налогового резидента Республики Беларусь, не влияют на исчисление и уплату НПД.

Одновременно касательно возможности распространения положений Соглашения между Правительством Российской Федерации и Правительством Республики Беларусь об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов в отношении налогов на доходы и имущество от 21.04.1995 в отношении НПД сообщается, что данный вопрос требует дополнительного рассмотрения с участием ФНС России, по результатам которого будет выработана позиция Минфина России.

Вместе с тем предлагаем обсудить указанный вопрос в ходе двусторонних консультаций между компетентными органами для целей применения указанного Соглашения.

|

|

А.В. Сазанов |

Как зарегистрироваться физлицу в качестве самозанятого

Регистрация проста и понятна. Процедура не занимает много времени. Не требует специальных знаний и умений. Обязательное условие – наличие возможности установить приложение «Мой налог» либо иметь личный кабинет в одном из уполномоченных банков или на сайте ФНС.

Я рассмотрю 3 способа:

- через приложение «Мой налог»;

- через ЛК «Мой налог» на официальном сайте налогового ведомства;

- через уполномоченный банк – «Сбербанк».

Способ 1. Через приложение «Мой налог»

Он предполагает всего 2 шага.

Шаг 1. Скачиваем приложение

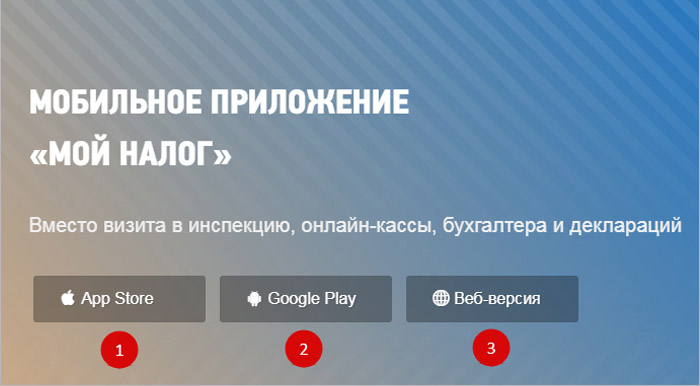

Сделать это можно на сайте ФНС. Для этого нажмите кнопку, откуда вы будете скачивать приложение.

Выберите один из трех вариантов скачивания

Выберите один из трех вариантов скачивания

Шаг 2. Заполняем регистрационную форму

Установив и запустив приложение, попадаем в регистрационную форму.

Выбираем способ регистрации: по паспорту или через ЛК физлица, заведённого на сайте ФНС.

Переходим к заполнению номера телефона. На него придёт код безопасности.

Далее выбираем регион, где будет вестись деятельность.

Если регистрируемся по паспорту, то необходимо выполнить ещё ряд действий:

- Отсканировать с помощью приложения 1 и 2 страницы паспорта в развороте. «Мой налог» предложит сверить распознанные паспортные данные с фактическими. Если все сведения корректны, подтверждаем их. Есть ошибки, повторяем распознавание.

- Сфотографироваться на камеру своего мобильного. Приложение сверит фото с паспортом.

- В случае успешной идентификации подтвердить согласие на постановку на учёт.

Способ 2. Через веб-кабинет на сайте ФНС.

Лично для меня это наиболее удобный способ, т.к. я много времени провожу за стационарным компьютером!

Шаг 1. Заходим на страницу для самозанятых. В столбце справа находим пункт «веб-кабинет «Мой налог». Кликаем по нему.

Шаг 2. В появившемся окне нажимаем «Зарегистрироваться». Читаем приветствие и жмём «Далее».

Шаг 3. Проставляем галочки в специальные окошки, тем самым даём согласие на обработку персональных данных и принимаем условия пользования сервисом. Подтверждаем свои действия нажатием кнопки «Согласен».

Шаг 4. В следующей форме, появившейся на экране монитора, соглашаемся с предупреждением о том, что после введения ИНН и пароля будет произведена автоматическая постановка на учёт в качестве плательщика НПД.

Шаг 5. Вводите свой ИНН. Придумываете пароль. Нажимаете «Далее». Всё: теперь вы – самозанятый!

Способ 3. Через ЛК Онлайн-Сбербанк

Третий, хотя и состоит из 5 шагов, но тоже прост и понятен.

Шаг 1. Входим в Сбербанк-Онлайн, переходим на вкладку «Платежи», в категорию «Госуслуги», в пункт «Сервис «Своё дело».

Шаг 2. Выбираем действующую дебетовую банковскую карту. Если её нет, получаем онлайн цифровую карту.

Шаг 3. Заполняем запрашиваемые данные: телефон, регион регистрации, вид деятельности.

Шаг 4. Подключаем «Автоплатёж». Действие необязательное, но удобное: не нужно думать об оплате налога, платёж спишется автоматически.

Шаг 5. Закончите регистрацию, приняв условия сервиса. На телефон поступит СМС-подтверждение.

Вот и всё! Можно принимать оплаты и платить налог!

В каких регионах это будет работать?

Законопроект об НПД планируют внести на рассмотрение Государственной Думы в сентябре этого года, после каникул. Единый платеж будет взиматься с 1января 2019 года только в четырех российских регионах:

- Москве.

- Санкт-Петербурге.

- Республике Татарстан.

- Калужской области.

Если эксперимент в 4 регионах пройдёт успешно, то его распространят на всю территорию России с 1 января 2020 года. Если условия и ставки сохранятся, то это действительно может стать настоящим прорывом в налогообложении малого бизнеса. Не исключено, что многие ИП захотят поменять свой статус.

Предложения Минтруда по законопроекту о самозанятых

Минтруд выступил также с новой законодательной инициативой. которая появилась вслед за подобными предложениями Минюстом, который недавно закончил сбор экспертных заключений к законопроекту, вводящему в официальное обращение термин «самозанятые граждане». Минтруд выступил с инициативой на ту же тему, но со своим уклоном.

Как платить налог?

Приложение «Мой Налог» само будет рассчитывать какой налог вам необходимо уплатить. Для этого нужно нажать на кнопку «Новая продажа», ввести полученную сумму, дату зачисления и оказанную услугу. При этом вы сам решаете, какие поступления являются облагаемым доходом, а какие нет, т.к. вам на карту может приходить не только оплата за вашу работу и услуги, но какие-то личные переводы.

Далее вам будет необходимо указать тип плательщика — физическое или юридическое лицо (в случае выбора юр.лица или ИП, понадобится ввести ввести ИНН плательщика). На указанную сумму будет начислен налог и сформирован чек и QR-код, которые вы можете отправить своим покупателям по почте, в мессенджере или через СМС. Отразить продажу следует до 12-го числа следующего месяца.

Получив квитанцию, вы можете оплатить налог:

- Через мобильное приложение «Мой налог», с использованием банковской карты, которую вы можете привязать и налог будет списываться автоматически.

- В мобильном приложении вашего банка

- Лично обратиться в отделение банка с квитанцией.

- Передать поручение банку или оператору электронных площадок на уплату налога от вашего имени, в случае если Вы формируете чеки через приложение соответствующего банка или оператора электронных площадок.

Кто и как применяет новый налог

Законодатель называет профзанятыми (самозанятыми ) граждан и ИП (бывших ИП, если предпринимательство уже закрыто), которые применяют данный режим и проживают на указанных в ФЗ территориях (ведет на них деятельность). Понятие «ведения деятельности» закон не разъясняет, поэтому, если гражданин проживает в одном регионе, а деятельность ведет в другом, он должен самостоятельно отстаивать свою позицию перед фискальными органами либо определить ее как место проживания (регистрации).

Ставки налога — 4 и 6% от дохода. Первая применяется, если средства пришли от физлица, а вторая – если от организации или ИП.

Профзанятый не платит:

- пенсионные взносы (соответственно и не может увеличить будущую пенсию);

- налог на доходы;

- НДС (кроме НДС на таможне, при ввозе, т.н. «импортный»).

Доход считается по дате поступления средств на счет либо на счета третьих лиц. Если речь идет о доверителях (комитентах, принципалах), то играет роль дата последнего дня месяца, в котором их посредник получил деньги от клиентов. Расходы при этом режиме НО минусовать нельзя.

При автоматическом расчете:

- берется только доходная часть и умножается на ставки – отдельно по соответствующим суммам от физлиц или организаций (ИП);

- вычитаются возвраты средств;

- полученный доход умножается на соответствующий процент налога;

- применяется вычет от дохода (1% соответствует ставке 4%, 2%, 6%);

- после всех расчетов суммы по двум ставкам складываются и перечисляются в казну.

Ограничения по вычету в месяц — 10 тыс. рублей.

Все операции и взаимодействие с налоговой происходят через приложение «Мой налог», которое можно закачать на ПК, ноутбук, планшет. Все операции по профналогу, формирующие его налоговую базу, налогоплательщик отражает в этой программе. Через него можно также и сформировать чек для клиента самозанятого гражданина. Закон разрешает направлять такие чеки клиентам в электронной форме. Уплата налога также возможна через это приложение.

Зарегистрироваться можно на сегодняшний день:

- установив приложение «Мой налог» (разработано налоговой);

- через кабинет гражданина на сайте ФНС.

Законодатель предлагает также сделать это через уполномоченные банковские учреждения или электронные площадки, однако здесь меньше удобств и больше вопросов, как это сделать. В целом процедура регистрации проста. Одним из названных способов нужно отправить в ФНС заявление, фото и данные паспорта.

Если гражданин уже регистрировался на сайте налоговой, он подает только заявление. Граждане Евразийского союза могут пройти регистрацию наравне с россиянами.

Отказ или извещение о регистрации придут не позднее 6 дней с момента обращения. После регистрации первый неполный месяц добавляется к первому полному при расчете налога. Отказать могут по причине неверно заполненных регистрационных форм, ошибок в указанных данных либо при невозможности данному лицу применять режим.

Если гражданин уже регистрировался как самозанятый, а затем снялся с учета, он может зарегистрироваться повторно. Препятствием могут служить лишь неуплаченные налоги, штрафные санкции, начисленные по ним. По ним нужно произвести уплату.

Предприниматель, желающий применять новый режим, должен начала сняться с прежней системы НО (например, УСН или ЕНВД, ЕСХН). Приняв решение вернуться на иной спецрежим, предприниматель вновь уведомляет об этом налоговую службу, и через 3 недели режим начнет действовать.

На заметку! Зачет переплаты по этому налогу в счет других налоговых платежей не предусмотрен.

До 12 числа каждого месяца налоговая пришлет на сервис «Мой налог» расчет сумм к уплате. Если сумма мала (менее 100 рублей), ее прибавят к будущим платежам. До 25-го числа того же месяца налог должен быть уплачен. Законодателем предусмотрены 20-процентные штрафы за неуплату, а при злостном нарушении закона – на полную сумму рассчитанного, но неуплаченного налога. При этом в текущем году применяться они еще не будут. Налогоплательщик профналога не сдает никаких отчетов в ИФНС.

На заметку! Уплата налога для самозанятых не препятствует работе по трудовым договорам.

Что лучше: ИП или самозанятый

Чтобы понять выгоды и преимущества, приведём сравнительный анализ в виде таблицы.

| Обязательные платежи и иные критерии | ИП с УСН (6%) | ИП с патентом | Самозанятый гражданин |

| Страхование | 36 238 с последующей индексацией, вычитается из налоговой ставки | Аналогично, но вычеты не производятся из патента | Не применяется |

| Пенсионное обеспечение | Идёт стаж, в год начисляется по 1 ИПК | На добровольной основе | |

| Годовой доход для получения статуса | До 150 000 000 | До 60 000 000 | До 2 400 000 |

| Применяемая ставка | 1-6% в зависимости от направления деятельности | Фиксированный тариф ежемесячного или ежегодного платежа | 6% для ИП и 4% для физлиц |

| Учёт | КУДиР | Мой налог | |

| Отчётность | Сдаётся | Не сдаётся | |

| Порядок регистрации | Требуется персональное присутствие либо электронная подпись. Оформляется в 3-дневный срок | В электронном виде, занимает 1-6 дней | |

| Необходимость использования онлайн-кассы | Обязательно | Не всегда | Нет необходимости |

| Штрафные санкции | Идентичные | ||

| Проверки | Проводятся иногда | Проводятся часто | Автоматически через установленное приложение |

Налоговый вычет на сумму 10 000 рублей

Эта льгота была введена законом от 27.11.2018 N 422-ФЗ, т.е. она действовала ещё до пандемии коронавируса. Каждый зарегистрированный самозанятый получает право на налоговый вычет в пределах 10 000 рублей.

Действует вычет особым образом:

- если выручка за услуги получена от физического лица, то вместо 4% надо заплатить только 3% от дохода;

- если клиентом является организация или ИП, то вместо 6% надо заплатить только 4%.

Предположим, вы зарегистрировались, как плательщик НПД, и в первый месяц получили от своих клиентов-физлиц 50 000 рублей. Налог по ставке 4% с этой суммы составит 2 000 рублей, но вычет позволяет разделить эту сумму так:

- 3% (1 500 рублей) самозанятый платит за свой счёт;

- 1% (500 рублей) погашается за счёт вычета.

Так продолжается до тех пор, пока не будет полностью использована сумма вычета в 10 000 рублей.

Например, если самозанятый с даты регистрации заработал 500 000 рублей, то за свой счёт он заплатит 3% дохода или 15 000 рублей, а ещё 5 000 рублей будет погашено за счёт вычета. Получается, что вся сумма вычета будет использована, когда плательщик НПД, который оказывает услуги физлицам, заработает 1 млн рублей.

Вычет считается нарастающим итогом и не ограничивается по времени. То есть, если вы за первый год заработали 300 000 рублей, то использовали только 3 000 рублей из вычета, а остаток вычета в 7 000 рублей переносится на следующие годы.

Если клиентами самозанятого будут организации или ИП, то вычет израсходуется быстрее, потому что ставка налога с таких доходов выше. Так, если 500 000 рублей получено от клиентов-юрлиц и ИП, то налог составит 30 000 рублей, из них:

- 4% (20 000 рублей) платит самозанятый;

- 2% (10 000 рублей) погашаются за счёт вычета.

- Может ли самозанятый работать по трудовому договору?

- Может ли иностранец быть самозанятым?

- Как заключить договор с самозанятым?

Особенности применения спецрежима

- отсутствует необходимость заполнения деклараций;

- не нужно пользоваться онлайн-кассой;

- возможно предоставление налогового вычета на 10 000 рублей;

- выгодный налоговый тариф;

- возможность совмещения с основной трудовой деятельностью.

Разберёмся, как это будет выглядеть на практике

Кому подойдёт

В частности, здесь предлагаются льготные условия налогообложения, которых ещё не было в России. Кроме этого, самозанятые освобождаются от уплаты НДС и НДФЛ, взносы в пенсионный фонд вносятся по желанию.

Новый спецрежим подойдёт для следующих видов деятельности:

- косметология на дому;

- фриланс;

- ремонтные и строительные работы;

- фото- и видеосъёмка;

- организация и ведение праздников;

- реализация товаров собственного изготовления;

- бухгалтерские услуги;

- юридические консультации.

Что ждет иностранных граждан

- Киргизия;

- Казахстан;

- Беларусь;

- Армения.

Переход на новый налоговый режим возможен после регистрации в приложении «Мой налог». Отметим, что такая регистрация возможна после получения ИНН: авторизоваться по паспорту в приложении нельзя.

С каких финансовых поступлений платиться налог

В качестве налогооблагаемой базы учитывается только прибыль, полученная в результате ведения предпринимательской деятельности.

Как учитываются суммы дохода

Новый закон не регулирует и не ограничивает ежемесячный доход самозанятых граждан. Однако под специальный налоговый режим можно подвести прибыль в размере, не превышающем 2 400 000 рублей в год. Доход, полученный сверх установленного лимита, облагается стандартным налогом для физических лиц в размере 13%.

Кто такие самозанятые

Самозанятые — люди, которые работают на себя. Они оказывают услуги, выполняют работы, продают товары собственного производства. Руководят небольшим бизнесом, подрабатывают параллельно основной работе или берут первые пробные заказы. В роли самозанятых оказывались почти все: подрабатывали на фрилансе, подвозили людей и помогали знакомым за деньги.

Обычно самозанятые работают без регистрации. Открывать ИП ради подработки — слишком хлопотно

Зря привлекать внимание налоговой тоже незачем. В результате, миллионы людей не платят налоги, а бюджет недополучает десятки миллиардов

Законодатели задумались, как вывести экономику из тени. Они предложили новый способ работать официально — проще, чем регистрация ИП. Человек регистрируется при помощи мобильного приложения в любой момент. Освобождается от страховых взносов и платит только, если есть поступления — 4-6% от каждого.

1 января 2019 года налоговый режим запустили в 4 пилотных регионах — Москве, Московской области, Калужской области и Татарстане. К концу октября 2019 года зарегистрировались уже 260 000 человек. С 19 октября 2020 года стать самозанятым можно во всех регионах России.

Закон действует до 31 декабря 2028 года. Он гарантирует, что условия для самозанятых не ухудшатся в течение 10 лет. Ставка налога останется прежней, страховые взносы платить не заставят. Поэтому самозанятость — это не ловушка. После регистрации на человека не обрушится налоговый гнёт.

Плюсы и минусы уплаты НПД

Работа в статусе самозанятого лица имеет несколько существенных преимуществ. Выражаются они в следующем:

- Простота исчисления и уплаты налога – физическому лицу не нужно подключать онлайн-кассу, посещать налоговые органы, сдавать отчетность. Достаточно внести в приложение «Мой налог» сведения о полученном платеже и отправить чек заказчику.

- Отсутствие необходимости в услугах бухгалтера – для самозанятых действуют понятные и выгодные условия налогообложения. Во всем можно без труда разобраться самостоятельно, поэтому нет необходимости в привлечении сторонних специалистов.

- Большие возможности для сотрудничества – как уже было отмечено выше, заказчикам гораздо удобнее работать с лицами, ведущими предпринимательскую деятельность официально.

- Отсутствие проблем с приемом платежей – самозанятый может принимать оплату от своих клиентов любым удобным способом, не переживая о блокировке счетов банком.

- Внутреннее спокойствие и уверенность – человек, оказывающий платные услуги в обход налоговых органов, всегда переживает о возможных последствиях, которые могут наступить в случае обнаружения этого обстоятельства. Получение официального статуса позволит спокойно заниматься любимым делом.

Вместе с тем, работа в режиме НПД не лишена и некоторых минусов. Основные сложности, с которыми сталкиваются самозанятые, заключаются в следующем:

- необходимость в ежемесячной уплате налога,

- период самозанятости не включается в трудовой стаж. Однако эту проблему легко решить. Можно начать добровольно вносить взносы в счет пенсионного страхования,

- самозанятый, добровольно уплачивающий страховые взносы, не может уменьшить налог на их сумму,

- отсутствие выплат в случае выхода в декрет, наступление временной нетрудоспособности (уход на больничный),

- наличие лимита по доходам (до 2,4 млн рублей в год),

- нет возможности привлечь наемных работников,

- самозанятость доступна не для всех видов деятельности.

Кто признается налогоплательщиком?

Систему налогобложения на профдеятельность с учетом Закона No 422-ФЗ могут применять лица при выполнении ряда требований:

- быть индивидуальным или частным предпринимателем;

- не иметь работодателя;

- иметь ежегодную прибыль не больше 2 400 000 рублей (средний ежемесячный доход – до 200 тыс. рублей);

- вести деятельность в любом регионе РФ, в пределах которого действует эксперимент. В статье 4 Закона No 422-ФЗ определены граждане, считающиеся налогоплательщиками и отражен закрытый перечень лиц, не имеющих возможности использовать новый спецрежим.

В статье 6 того же законодательного акта размещен список источников заработка, которые не могут быть признаны объектами налогообложения. Список также является закрытым.

В чем выгода: какие предусмотрены льготные ставки?

В ст. 10 соответствующего закона приведены такие ставки:

- 4% — если доход получен от физлиц;

- 6% — если вам платят ИП и юрлица.

Сравним расходы по спецрежиму для самозанятых с другими налоговыми схемами.

К примеру, если физлицо от дохода в размере 30000 рублей уплатило бы платежей в 3 разных налоговых режимах:

- НДФЛ (13%) — 3900 руб.

- ИП на УСН (доходы минус расходы, 15%) — 4500 руб.

- НПД — 1200 руб.

Финансовая выгода нового режима очевидна. Однако нет никаких гарантий, что в будущем после окончания эксперимента налоговые ставки не будет повышены.

В каких случаях самозанятому не обойтись без статуса ИП

Есть несколько причин:

- Вид деятельности. Чтобы работать в определённых сферах бизнеса, нужно быть ИП по закону. Сюда относятся услуги такси и лицензируемая деятельность, например, медицинская. Полный перечень лицензируемых видов деятельности в ст.12 Федерального закона № 99-ФЗ.

- Нужен эквайринг. Например, у самозанятого есть магазин, покупателям удобнее расплачиваться картами, поэтому нужен терминал эквайринга. Чтобы его подключить нужен расчётный счёт, а такой счёт банк открывает только ИП, а не физлицам.

- Не получается арендовать помещение. Многие арендодатели, чтобы не ставить кассу, работают только с ИП и организациями, при этом оплату принимают безналом на расчётный счёт.

- Доход приближается к максимальному. Когда есть ИП, при достижении порога в 2,4 миллиона рублей сменить налоговый режим, например, на упрощённый получится быстрее.

В трёх последних случаях необязательно сразу регистрироваться как ИП, это можно сделать уже во время работы в статусе самозанятого гражданина.

Если самозанятость вам не подходит, или вы «переросли» этот налоговый режим, вам понадобится онлайн-касса. МТС Касса предлагает большой выбор моделей для любого вида деятельности. Купить онлайн-кассы МТС можно сразу, а можно воспользоваться предложениями по рассрочке и аренде.

Оформление чека самозанятому

Самозанятым не обязательно использовать интернет-кассу. Но чек необходимо создать через личный кабинет налогоплательщика «Мой налог» либо же через альтернативный Интернет-ресурс. Также чек можно создать в банковском учреждении либо у оператора интернет-площадки. ФНС России предоставляет перечень таких кредитных учреждений и операторов.

Чек может иметь как бумажный, так и электронный вид. При прямом контакте с заказчиком, чек отдается при оплате. Если реализация товаров происходит удаленно, то чек нужно предоставить до 9 числа месяца, следующего после оплаты. Если чек имеет электронную форму, то его можно выслать на мобильный телефон, электронную почту либо же предоставить возможность клиенту считать его при помощи QR-кода. Чек в бумажном виде отдается сразу. Чек создается тогда, когда покупатель произвел оплату. Для этого необходимо через мобильное приложение либо его интернет-ресурс перейти в раздел «Новая продажа». В предложенных полях внести необходимую информацию (цена, название услуги и т.п.).

Что должен отражать чек самозанятого (пункт 6 статья 14 Закон No 422-ФЗ)?

В чеке самозанятого должна отражаться следующая информация:

- наименование документа;

- фамилия, имя и отчество самозанятого, ИНН;

- обозначение специального режима;

- название продукции, оказываемых услуг либо предоставляемых работ;

- сумма;

- ИНН клиента, в случае если это ИП либо юрлицо;

- ИНН оператора веб-площадки либо кредитной организации, если они принимают участие в приеме платежа;

- QR-код.

- Название предприятий из п.10;

- Идентификационный номер чека, который присваивает ФНС на момент создания чека.

Вот так выглядит пример чека, сформированного самозанятым гражданином:

Когда нельзя работать с самозанятыми?

С самозанятыми есть два ощутимых ограничения. Они не должны быть действующими или бывшими работниками заказчика и работать агентами. Для заказчиков это значит следующее.

Бывшие работники

Сотрудничество с бывшими работниками не запрещено, но не ведёт к экономии на налогах. С дохода от бывшего или действующего работодателя самозанятые платят не 6% НПД, а 13% НДФЛ как физлицо.

Работа агентом

Самозанятым запрещено работать от лица чужого бизнеса по договорам поручения, комиссии и агентирования. Например, нельзя продавать автомобили с пробегом под маркой комиссионного салона.

Самозанятый работает на себя — в этом суть льготного налога. Налоговая вычислит работу от чужого лица и запретит платить пониженные 6 %. А заказчик попадёт на налоги как налоговый агент. Для продажи комиссионных автомобилей, туров и квартир лучше приглашать исполнителей с ИП на УСН.

Работа курьером

Самозанятый не может работать курьером. Но есть исключение. Курьер может ездить к покупателям с кассой заказчика, а вознаграждение за доставку принимать отдельно.

Полный список запрещённой работы прописан в ч. 2 ст. 4 Закона о налоге для самозанятых.

С самозанятым можно работать дистанционно. Он может находиться в другом городе или за границей. И даже утратить статус налогового резидента — главное, сохранить регистрацию в России. К примеру, разработчик с ПМЖ в Белоруссии может спокойно писать код для заказчика из России.

Самозанятому нельзя нанимать работников, но можно привлекать субподрядчиков. Например, веб-мастер делает для заказчика корпоративный сайт. Фотографировать зовёт фотографа. Рисовать логотип — дизайнера. Писать текст — редактора. Самозанятый может привлекать целую команду помощников. Только без трудовых договоров.

Физлицо, плательщик НПД или индивидуальный предприниматель

Сначала надо определиться с понятиями, хотя бы с теми, которые есть в законах. Физическое лицо может заниматься прибыльной деятельностью в разных статусах:

- индивидуального предпринимателя – после регистрации в налоговой инспекции по месту прописки;

- обычного гражданина, который декларирует свой годовой доход по форме 3-НДФЛ и платит с него налог по ставке 13%;

- плательщика налога на профессиональный доход (НПД) – после регистрации на сайте ФНС или в банке.

В отношении первых двух категорий всё более-менее понятно. Деятельность индивидуального предпринимателя подробно регламентирована. Про ИП всё хорошо известно – какие налоги и взносы он платит, какую отчётность сдает, какие права и обязанности у него есть.

Так же привычно законопослушные граждане ежегодно отчитываются по форме 3-НДФЛ. Чаще всего здесь отражают доходы, полученные от продажи недвижимости или транспорта. Реже декларируют средства, полученные от сдачи квартир. И совсем редко – доходы из других источников.

Плательщик налога на профессиональный доход – понятие новое, которое регламентируется двумя законами (27.11.2018 N 422-ФЗ и 27.11.2018 N 425-ФЗ). А вот само понятие самозанятых так и не получило официального толкования, хотя активно используется. И всё-таки, учитывая распространённость этого термина, дальше будем понимать под самозанятыми тех, кто работает без привлечения работников, самостоятельно находит клиентов и действует в правовом поле.

Условно можно сказать, что самозанятые граждане – это две категории:

- Домашний персонал (услуги по уборке и ведению домашнего хозяйства, уходу за детьми, пожилыми, больными и инвалидами) и репетиторы, которые подали в налоговую инспекцию соответствующее уведомление. НДФЛ эти лица не платили, но эта льгота действовала временно, только до конца 2019 года. Да и в целом, вывод этих граждан из тени нельзя назвать успешным. За всё время в этом качестве по России зарегистрировались только 3 250 человек.

- Плательщики налога на профессиональный доход. Это более обширная категория самозанятых, потому что включает в себя гораздо больше видов деятельности. Причём получателями их услуг могут быть не только обычные физлица, но и организации, а также ИП. Как видно из названия, эти самозанятые платят за себя налог. В 2019 году деятельность плательщиков НПД распространялась на территории четырёх российских регионов: Москва, Московская и Калужская область, Татарстан. Но с 2021 года НПД действует по всей России.

Итак, отвечая на вопрос: «Кто такие самозанятые?» – будем понимать под ними только плательщиков НПД. Первую категорию, в силу малочисленности и действия их статуса только до конца 2019 года, можно даже не учитывать.

Самозанятость и ИП: в чем отличие

ИПшники на упрощенке тоже платят 6 % от выручки, если они выбрали объектом налогообложения доходы. Главное отличие самозанятых от ИП в том, что самозанятым разрешено не платить страховые взносы. Взносы для ИП на медицинское и пенсионное страхование в 2021 году составляют, как минимум 32 448 рублей.

Для бизнеса по производству заколок в технике канзаши это может оказаться серьезной налоговой нагрузкой. Поэтому мастера-рукодельницы и не регистрировались раньше как ИП: не факт, что отобьются налоги.

У самозанятых обязательных страховых взносов нет. Не хотите – не платите. Никто не заставляет. Вот тут-то и началась народная паника и сплетни в соцсетях. “У самозанятых не будет пенсии”, “Самозанятых не будут лечить в больницах” и прочие переживания.

Давайте по справедливости. Если вы принципиально не хотите платить взносы в пенсионный фонд, то придется самостоятельно позаботиться о своей пенсии: сделать накопления на старость или участвовать в добровольном страховании. Добровольное пенсионное страхование в 2021 году составляет 33 770 рублей 88 копеек.

Посчитайте сами: откладывая ежегодно такую сумму и пользуясь безрисковыми инвестиционными инструментами, сколько денег вы накопите за 20-30 лет? На мой взгляд – маловато. Хотите жить безбедно в старости, надо мыслить стратегически и предпринимать правильные действия заранее. Самозанятость – это налоговый режим для предприимчивых людей, он подходит не всем. Хотите социальной защищенности – работайте на наемной работе.

Впрочем, самозанятым положена социальная пенсия, правда на 5 лет позже, чем остальным, и бесплатное медицинское обслуживание на общих основаниях. Примерно 40 % от вашего налога идут в фонд медицинского страхования. Так что, государственные поликлиники и больницы вы финансируете наравне с остальными налогоплательщиками. Всё честно.