Самые доходные облигации в 2021 году4.8 (30)

Содержание:

- Что это такое

- Как купить

- Что такое оферта

- Купон — виды, используемые на нашем сайте:

- Где купить облигации

- Как рассчитать актуальную цену облигации

- Как узнать все про облигации от теории до практики?

- Виды облигаций

- Когда рынок облигаций успел обновить ставки

- Как рассчитать накопленный доход

- Когда лучше покупать облигации: до или после выплаты купона?

- Дисклеймер

- Для чего их выпускает государство?

- Муниципальные облигации

- Где ознакомиться со списком облигаций, как составить портфель

- Корпоративные облигации

- Займы

- Виды муниципальных облигаций

- Заключение: плюсы и минусы

Что это такое

Муниципальные облигации — это долговые бумаги, выпускаемые отдельными республиками, городами, областями и другими муниципальными образованиями. Первые муниципальные облигации были выпущены в 1992 г.

Цели выпуска

Главной целью внедрения таких бондов является привлечение широкого круга инвесторов, субсидирование местных программ и устранение дефицита регионального бюджета. Подобная эмиссия позволяет казнам получать денежный поток для финансирования всевозможных инфраструктурных проектов.

Чем обеспечены

Такие бонды обычно обеспечиваются залогом, подразумевающим административное имущество либо долю проекта, под который привлекается финансирование (к таким проектам относятся парковки, стоянки, больницы и проч.). Довольно часто заёмные средства под муниципальную собственность направляются на модернизацию инфраструктуры и восполнение бюджетного дефицита.

Отличие от государственных

Облигации федерального займа (ОФЗ) выпускаются Минфином, поэтому считаются надёжнее муниципальных. При этом гособлигации отличаются от муниципальных целью финансирования. Использование средств от продажи ОФЗ связано с общегосударственными тратами (например, покрытием внешнего долга страны), а средства от продажи муниципальных облигаций позволяют финансировать региональные проекты и программы.

Кто может быть заимодателем и заёмщиком

Заёмщиками являются органы местного самоуправления краевых, районных, областных, городских и республиканских образований, которые наделены правом проведения подобных операций. Заимодателями могут стать как частные вкладчики, так и институциональные участники рынка.

Как купить

Торговля облигациями осуществляется через Московскую биржу. Для покупки следует открыть счёт у лицензированного брокера и установить торговый терминал — после этого вы получите доступ к торгам.

Где искать информацию по актуальным выпускам

Эта информация представлена на специализированных сайтах (Smart-Lab, Cbonds и др.), также её можно получить напрямую — с биржевых торгов в брокерских терминалах.

Лучшие брокеры

Самыми надёжными российскими брокерами являются:

-

Финам — инвестиционная группа и глобальный брокер, который действует с 1994 г., оказывает различные типы брокерских услуг на российском рынке и предоставляет доступ к международным площадкам Европы, США и Азии (в Америке Финам представлен дочерним брокером Just2Trade).

-

Открытие — компания, функционирующая с 1995 г. и предоставляющая различные услуги на российских и международных торговых площадках (сервисы для начинающих инвесторов, обеспечение прямого доступа к рынкам Московской биржи и популярным торговым терминалам).

-

БКС — крупнейший национальный брокер, который обладает категорией «ААА», предлагает современные структурные продукты, индивидуальные инвестиционные решения, качественную аналитику и внушительное количество сервисов для повышения эффективности торговли.

-

Кит-Финанс — брокер, действующий с 2000 г. и предоставляющий прямой электронный доступ к торгам на различных рынках акций, облигаций и срочных контрактов для физических и юридических лиц.

Что такое оферта

Оферта – это право предъявить облигацию к погашению в заранее определенную дату. Например облигационный выпуск сроком на 10 лет может иметь оферту через 3 года после размещения. При этом ставка купона устанавливается только до даты оферты, а затем эмитент устанавливает новую ставку. Инвестор имеет право требовать выкупа бумаги эмитентом по номиналу в назначенную дату, если не хочет держать их дольше. Зачем это нужно эмитенту? Для того, чтобы иметь возможность установить новую ставку купона, которая будет действовать после даты оферты. Зачем менять ставку купона? Если ставки в экономике снизятся или улучшиться кредитное качество эмитента, то он может уменьшить размер купона без риска для инвестиционной привлекательности бумаги.

Из-за того, что после оферты ставка купона может измениться, расчет доходностей производится к дате оферты, а не к дате погашегния.

Для того, чтобы предъявить облигацию к оферте, нужно обратиться к брокеру с соответствующим заявлением накануне даты оферты. Брокер может взимать плату за эту услугу.

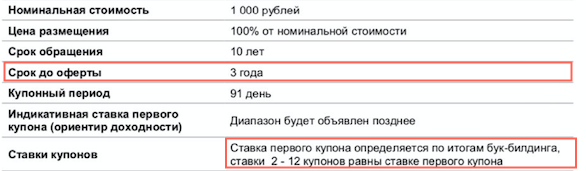

Выдержка из проспекта. Как видно из проспекта, ставка купона на этапе размещения определяется только до даты оферты.

Купон — виды, используемые на нашем сайте:

«Дисконт» — дисконтные облигации на нашем сайте понимаются как облигации с нулевым купоном.

Индексируемый — ставка купона изменяется пропорционально изменению другого финансового инструмента: курса иностранной валюты,

доходности ОФЗ, ставки рефинансирования ЦБ РФ…

Постоянный — ставки всех купонов одинаковы и известны при первичном размещении.

Фиксированный — ставки купонов неодинаковы, но известны при первичном размещении.

Переменный — ставки купонов могут быть неодинаковыми и некоторые из них неизвестны при первичном размещении.

«Прочий» — бескупонные облигации с начисляемым процентным доходом или облигации, погашение которых может проводиться

не денежными средствами.

Где купить облигации

Долговые ценные бумаги инвестор может приобрести на бирже у любого крупного брокера, если есть опыт работы с этими бумагами, то можно обратиться на внебиржевой рынок.

Ситуация на этом рынке меняется очень быстро, каждый день выпускаются новые бумаги, принимает другой оборот доходность. Нужно следить за событиями и держать руку на пульсе, это поможет получить большую прибыль и понять, какие эмитенты лучше обходить стороной.

Как выбрать брокера

Перед тем как выгодно вложить свои финансы, выбирают брокера, ориентируясь на показателях его работы, надёжности. На западных биржах выбор больше, чем на отечественных. Новичкам рекомендуется начать с приобретения одной облигации, чтобы понять, как эта схема работает.

Когда покупать облигации

Высокую прибыль можно получить при покупке только что вышедших облигаций. В среднем одна бумага стоит 1000 рублей. Нежелающие разбираться с биржевыми тонкостями, могут приобрести упрощённую версию облигаций с пометкой ОФЗ-н.

Как выбрать облигацию с учетом рисков и доходности

У коммерческих доход чаще выше, чем у государственных, но они внезапно могут обанкротиться и выплатить не все проценты.

Как рассчитать актуальную цену облигации

Таким образом, актуальная цена облигации складывается за счет следующих составляющих:

- чистая цена;

- накопленный купонный доход;

- комиссия брокера.

По такой несложной формуле цену облигации можно установить самостоятельно. Если хочется еще сильнее упростить расчеты, то достаточно взять за основу чистую цену и прибавить к ней НКД.

Посмотреть размер НКД можно с помощью разных сервисов. Самый простой вариант – заглянуть на карточку облигации на http://www.rusbonds.ru. Вся нужная вам информация находится на вкладке «Доходность» на строке «Цена».

Останется только взять цену из терминала Quik, прибавить к ней НКД и комиссию брокера из тарифной сетки. Например, инвестор решил купить облигацию Банк ВТБ-30-боб. Пусть чистая цена у брокера соответствует средневзвешенной и составляет 995,44 рубля. НКД равен 13,8 рубля, а брокер берет комиссию в 0,04% от суммы сделки. Покупка одной бумаги обойдется в 995,44*1,0004 + 13,8 = 1009,63р. У инвестора 100 000 рублей. На эти деньги он сможет купить лишь 99 облигаций. Если бы он за расчет брал только чистую стоимость бонда без учета НКД и комиссий, то ошибся бы ровно на 1 облигацию.

Таким образом, при работе на фондовом рынке инвестору нужно учитывать реальную стоимость облигаций. Формула проста: чистая цена + НКД + комиссия. Если покупатель рассчитывает держать бонд до погашения, то ему нужно знать номинальную стоимость бумаги – именно эту сумму выплатит эмитент. Если облигация стоит дешевле номинала, то это может оказаться выгодной покупкой. Например, ОФЗ в 2018 году подешевели из-за санкций, но при этом не утратили своей инвестиционной привлекательности.

Всем профита!

06.04.2019

Как узнать все про облигации от теории до практики?

Вам может показаться, что для приобретения облигаций нужно обладать какими-то специфическими знаниями в огромном количестве. Это и верно и не верно – одновременно. Если как следует разобраться, то выяснится, что знаний требуется не так уж и много.

Надо сказать, что очень долгое время я предпочитал облигациям обычные банковские вклады. Я, из-за недостатка финансовой грамотности, считал облигации менее выгодными, чем банковские вклады. Думаю, что упустил много возможностей приумножить свои деньги.

Что изменило мою точку зрения? В 2016 году я случайно, блуждая по сети Интернет, натолкнулся на «Школу разумного инвестирования». Одному кандидату экономических наук надоело заниматься финансовыми потоками крупных компаний, где он работал по найму, и он решил заняться собственными финансовыми потоками.

Такое занятие полностью его освободило от необходимости работать по найму, и он немного заскучал. Так родилась идея создать собственную школу разумного инвестирования, чтобы иметь возможность посвятить свой труд любимому делу.

Виталий Кошин (так зовут основателя школы, кандидата экономических наук и частного инвестора), проводит платное обучение, что вполне объяснимо и понятно. Вокруг него сплотилась целая команда тружеников. Однако, как всякий увлеченный своим делом человек, Виталий Владимирович очень много полезной информации предоставляет бесплатно.

В этой школе можно найти ответы на вопросы, которые возникают как у абсолютных новичков на рынках ценных бумаг, так и у опытных частных инвесторов. Как настроить торговую программу и как сделать свою первую покупку ценной бумаги, как выбрать брокера для приобретения ценных бумаг и какие бумаги покупать, а какие не следует.

Из обучающего курса школы я узнал, что валютой облигаций нашего государства может быть не только рубль, а, например, всеми узнаваемый доллар. И купоны по таким облигациям МинФина выплачивают в долларах и доходность облигаций, хоть и ниже рублевых, но в разы выше существующих ставок по банковским вкладам в валюте.

В общем, рекомендую познакомиться с этой школой. Обучение в ней дало мне очень сильный толчок в увеличении прибыльности моих инвестиций, а я занимаюсь ценными бумагами с 2009 года. Особенно важным для меня оказалось то обстоятельство, что обучение можно проходить в любом удобном графике и сколь угодно долгое время.

Задавать свои вопросы преподавателям школы можно каждую неделю. По понедельникам присылается на электронную почту расписание скайп-сессий с преподавателями школы. Кроме этого, всегда можно написать в школу письмо с вопросами или с домашним заданием на проверку.

Виды облигаций

По эмитенту

-

Облигации федерального займа (ОФЗ) – государственные бумаги, выпускаются Министерством финансов РФ. Ставка купона зависит от

ключевой ставки ЦБ

на момент выпуска. Цель выпуска – привлечение финансирования в бюджет за счет займов. - Муниципальные облигации – бумаги российских регионов. Купон по ним немного выше, чем по ОФЗ.

- Корпоративные облигации – это бумаги, выпускаемые компаниями. Ставки по купону зависят от кредитного качества эмитентов и варьируются в очень широком диапазоне.

- Еврооблигации – это как государственные, так и корпоративные бумаги, номинированные в иностранной валюте. Чаще всего в долларах США. Выпускаются для привлечения финансирования в валюте.

По типу купона

- Дисконтные (бескупонные) облигации. Вообще не имеют купона. Изначально размещаются ниже номинальной стоимости, доход инвестора заключается в разнице между покупкой и продажей.

- Облигации с фиксированным купоном. На протяжении всего срока обращения имеют фиксированный размер купона.

- Облигации с переменным купоном. Размер купона фиксируется до даты оферты. Затем эмитент устанавливает новый размер купона исходя из конъюнктуры рынка.

- Облигации с плавающим купоном. Ставка купона привязана к какому-либо другому показателю, например, к ключевой ставке ЦБ, к индексу потребительских цен, к ставке RUONIA, и прочее.

Когда рынок облигаций успел обновить ставки

Подстраиваться под будущие решения Банка России, по словам профессиональных участников торгов, рынок начинает зачастую сразу после обновления ключевой ставки. Все внимательно слушают заявления руководства ЦБ и примерно понимают, как дальше будет действовать регулятор. Когда у инвесторов недостаточно данных для точного прогноза, «настройки» на рынке происходят за полторы-две недели до нового заседания по ставке.

На вторичном рынке сначала меняются цены и доходности по наиболее ликвидным облигациям первого и второго эшелона, затем — по более доходным облигациям третьего и четвертого эшелонов. «В последнюю очередь могут происходить изменения ставок высокодоходных облигаций (ВДО), но в большинстве случаев эти изменения минимальны, поскольку доходность таких инструментов и так существенно выше, чем у ОФЗ», — добавляет Александр Ермак.

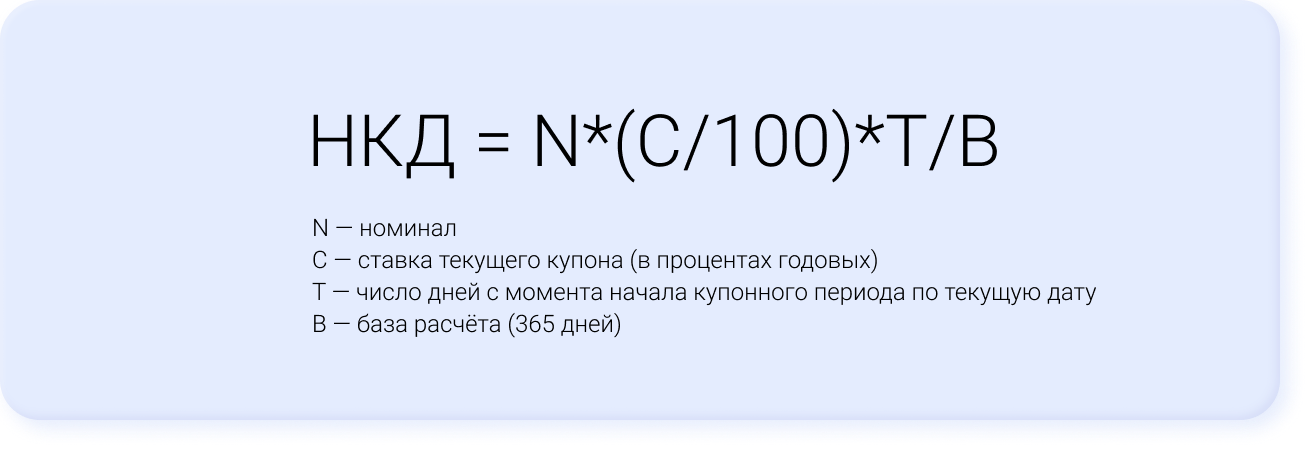

Как рассчитать накопленный доход

Самостоятельно рассчитывать накопленный купонный доход не обязательно. Его значение видно в торговом терминале брокера, в брокерском отчете и на специальных инвестиционных ресурсах (например, на сайте rusbonds, откуда я выше приводила пример). Но для полноты информации я приведу формулы расчета для постоянного и плавающего купона.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

Для постоянного купона

Постоянный купон – это купон, размер которого определяется при первичном размещении облигации и не меняется до погашения ценной бумаги.

Формула расчета:

НКД = Номинал * Годовая ставка купона / 100 * Число дней с момента последней выплаты до текущего дня / 365

или еще проще:

НКД = Размер купонной выплаты / Купонный период * Число дней с момента последней выплаты до текущего дня

Пример: ОФЗ 26209 номиналом 1 000 руб. платит постоянный купон 7,6 % от номинала. Последняя выплата была 20.01.2021. С этой даты до 19.04.2021 прошло 89 дней. НКД составит:

1 000 * 7,6 / 100 * 89 / 365 = 18,53 руб.

или:

37,9 / 182 * 89 = 18,53 руб.

Проверяем на сайте rusbonds: НКД в карточке ОФЗ 26209 равен 18,53 руб., что и требовалось доказать.

Для плавающего купона

Формулы расчета те же, но придется определять накопленный доход на каждый расчетный период.

Пример: ОФЗ 29010 номиналом 1 000 руб. платит плавающий купон. На текущий момент времени установлена ставка в 5,76 % от номинала или 28,72 руб. Последняя выплата была 23.12.2020. С этой даты до 19.04.2021 прошло 117 дней. НКД составит:

28,72 / 182 * 117 = 18,46 руб.

Проверяем на сайте rusbonds: НКД в карточке ОФЗ 29010 равен 18,46 руб.

Когда лучше покупать облигации: до или после выплаты купона?

Из-за НКД кажется, что разницы нет: когда бы вы ни купили бумагу, вам придется заплатить продавцу причитающуюся ему часть купона — тот самый НКД. А эмитент облигации возместит вам этот платеж, когда выплатит сам купон.

Но нюансы возникают, когда дело доходит до налогообложения.

С налогами на купоны все понятно — они облагаются НДФЛ в 13%. А вот что происходит с НКД?

НКД становится частью дохода инвестора, который продал облигацию до погашения купона.

При этом НКД, который покупатель выплачивает продавцу, у первого будет записан в расходы, а у второго — в доходы. Это налоговый агент учтет при удержании выплаты в пользу государства.

Получается, если облигацию купили за день до выплаты купона, то для нового держателя эта сделка будет убыточной: он выплатит НКД и НДФЛ. Но в конце расчетного периода эти издержки будут учтены, налог будет меньше. Его размер можно снизить за счет полученного убытка. Эта опция доступна в течение десяти лет с момента финансовой потери до тех пор, пока весь убыток не будет исчерпан. Она оформляется в налоговой. Главное, предоставить документы с подтверждением убытков за прошлые периоды.

В цифрах. Возьмем акцию номиналом 1 000 рублей с годовой доходностью 7%. Купон выплачивается один раз в год. Допустим, инвестор А покупал облигацию по номиналу в момент размещения. Допустим также, что в момент покупки облигации инвестором Б ее цена составляет те же 1 000 рублей. Инвестор Б покупает бумагу накануне выплаты купона и выплачивает инвестору А НКД 69 рублей. Инвестор А получает 1 069 рублей. С разницы (1 069 рублей минус 1 000 рублей) он уплатит 13% НДФЛ, или 8,97 рубля. Инвестор Б получает купон в 70 рублей, с которого он также уплатит 13%, или 9,1 рубля.

Получается, что инвестор Б заплатил 1 069 рублей за свою облигацию, а получил по ней с выплатой купона 70 рублей, плюс при погашении бумаги эмитент выплатил ему размер номинала — 1 000 рублей. Доналоговая прибыль инвестора составила всего 1 рубль. А с купона он уплатил налог — 9,1 рубля. Получился фактический убыток в 8,1 рубля. Но налоговые затраты никто не вернет, деньги заплачены с купона.

С точки зрения налоговой, инвестор Б получил убыток с номинала, купив облигацию: он заплатил 1 069 рублей, а при ее погашении вернул только 1 000 рублей. Получилась отрицательная налоговая база: минус 69 рублей. В дальнейшем на эту сумму он сможет уменьшить свой доход от следующей сделки с ценными бумагами.

Например, в следующий раз Б купит такую же облигацию при размещении, а продаст за день до ее погашения за 1 069 рублей. Он получит доход 69 рублей и не уплатит с него НДФЛ, поскольку из полученной суммы вычтет предыдущий убыток. Это он сможет сделать, написав заявление о переносе старого убытка на образовавшуюся прибыль от новой сделки.

Рассчитать размер НКД можно по формуле:

Если с теми же условиями купить облигацию спустя 35 дней после выплаты купона, то НКД, который необходимо компенсировать продавцу, составит 6,7 рубля.

Смотреть доход облигаций и брать вводные данные для анализа можно на нашем сервисе по подбору облигаций.

Дисклеймер

Вся информация об облигациях ниже не является индивидуальной инвестиционной рекомендацией. Я не призываю покупать или продавать облигации. Вы должны включать бумаги в свой портфель в зависимости от ваших целей и задач.

Стоимость облигаций постоянно меняется в зависимости от спроса и предложения. Поэтому указанные в обзоре цифры могут не совпадать с реальными. Цены актуальны на момент написания обзора.

Цена облигации на рынке показывается в процентах от номинала. Например, цена в 99,96% значит, что при номинале в 1000 рублей облигация стоит 999,6 рублей.

Также нужно учесть, что при покупке облигации вы выплачиваете НКД предыдущему владельцу. Чем ближе к дате погашения, тем выше НКД. В таблице я разместил размер НКД рядом с номиналом. Итоговая цена облигации: рыночная цена + НКД + комиссия брокера + комиссия биржи.

Также напомню, что с 2021 года все купоны по всем облигациям облагаются налогом по ставке 13%, так что реальная чистая купонная доходность будет ниже расчетной.

Доходность к погашению указана эффективная – т.е. подразумевающая реинвестирование купонов. Простая доходность к погашению будет немного ниже.

Для чего их выпускает государство?

-

Для покрытия дефицита гос. бюджета.

Нехватка финансовых средств наблюдается ежегодно, поэтому для его компенсации государство выпускает облигации среднего и длительного срока. - Для устранения временного дефицита бюджета, который возникает, когда государство потратило часть бюджета, а налоги или какие-либо другие доходы еще не поступили в казну (ещё это называют «кассовый разрыв»). Время от времени наблюдается дефицит бюджета (как правило, в конце/начале квартала), и для его нейтрализации выпускают облигации короткого срока действия.

- Для финансирования гос. проектов.

К примеру, целевые облигации, которые выпускаются для реализации конкретных проектов. Федеральная трасса, развитие какого-то сектора экономики и так далее. - Привлечение средств для выплаты задолженности по другим ценным бумагам. Иначе это называется рефинансирование.

- В особых случаях государства выпускают облигации для того, чтобы рассчитаться ими за работы по гос. заказу.

Облигации – это ценные бумаги, выпускаемые органом, уполномоченным на то государством. Его эмиссия ставит цель – привлечение денежных средств, необходимых в бюджете. В истории РФ за прошлый век до перехода к демократическому обществу выпускались только государственные облигации (однако уже тогда они имели разновидности). Эти долговые бумаги играют важную роль в экономике любой страны. Их доля, обычно, составляет около половины от всей массы облигаций.

Муниципальные облигации

Большинство муниципальных облигаций (исключение – буквально 2 выпуска) торгуются с амортизацией – т.е. эмитент постепенно погашает тело облигации. За счет этого доходность облигаций постепенно падает, так как купон платится в процентах от текущего номинала.

При снижении ключевой ставки инвестировать в облигации с амортизацией – не самая лучшая идея, так как доходность таких бумаг постепенно снижается, а высвобожденные деньги приходится инвестировать куда-то еще. Если в ваши планы входит «купить и забыть», то такие облигации вам не подойдут.

С другой стороны, амортизация хорошая для корпоративных облигаций – вы постепенно будете возвращать капитал и снизите риски, что дефолт одного эмитента нанесет вашему портфелю существенный вред.

В целом доходность к погашению муниципальных облигаций выше, чем ОФЗ – причем при сопоставимом уровне риска. Поэтому такие облигации могут оказаться интереснее.

Самые доходные муниципальные облигации в 2021 году – в таблице.

| Название облигации | Дата погашения | Период выплат | Купон, в % годовых | НКД | Цена, в % от номинала | Эффективная доходность к погашению, в % годовых |

| Карач-ЧеркесРесп-35001 | 2024-12-18 00:00:00 | 4 | 8.7 | 7.39 | 105.78 | 6.82 |

| Хакасия Респ-35006-об | 2023-11-02 00:00:00 | 4 | 11.7 | 25.32 | 108.87 | 6.77 |

| ТомскАдм-34008-об | 2025-12-27 00:00:00 | 4 | 6.7 | 3.49 | 100.60 | 6.65 |

| Ульяновская область-35002 | 2027-06-25 00:00:00 | 2 | 6.6 | 36.89 | 100.69 | 6.54 |

| Краснодар-34003-об | 2025-12-23 00:00:00 | 4 | 6.7 | 4.22 | 101.40 | 6.42 |

| Карелия Респ-35018-об | 2023-10-15 00:00:00 | 4 | 8 | 15.78 | 103.04 | 6.40 |

| Томская Обл-35067-об | 2027-07-23 00:00:00 | 4 | 6.7 | 9.36 | 101.77 | 6.39 |

| Омская Обл-35004-об | 2025-11-24 00:00:00 | 4 | 6.45 | 9.37 | 100.84 | 6.38 |

| Тамбовская Обл-35004-об | 2025-12-05 00:00:00 | 4 | 8 | 7.89 | 106.00 | 6.37 |

| СвердловскОбл-35009-об | 2027-11-17 00:00:00 | 4 | 6.25 | 10.1 | 100.50 | 6.27 |

| СвердловскОбл-35008-об | 2027-07-29 00:00:00 | 4 | 6.1 | 13.2 | 99.87 | 6.27 |

| Марий Эл-35008-об | 2024-08-21 00:00:00 | 4 | 8.6 | 12.25 | 105.21 | 6.25 |

| КалининградОбл-35003-об | 2027-06-16 00:00:00 | 4 | 6.1 | 4.01 | 100.01 | 6.24 |

| Ярославская Обл-35018-об | 2026-05-24 00:00:00 | 4 | 6 | 30.41 | 99.70 | 6.23 |

| НижегородОбл-35015-об | 2026-05-27 00:00:00 | 4 | 6.1 | 8.86 | 100.08 | 6.22 |

| Ульяновская область-35001 | 2024-12-07 00:00:00 | 4 | 8.1 | 10.65 | 104.91 | 6.21 |

| КалининградОбл-35002-об | 2024-12-17 00:00:00 | 4 | 7.91 | 6.93 | 105.83 | 6.18 |

| Орловская область-34001 | 2022-11-26 00:00:00 | 4 | 8.3 | 3.66 | 103.16 | 6.15 |

| СПетербург-2-35003-об | 2027-04-13 00:00:00 | 2 | 6.05 | 13.43 | 100.00 | 6.14 |

| Ярославская Обл-35017-об | 2025-06-24 00:00:00 | 4 | 7.95 | 23.74 | 105.19 | 6.08 |

| Курская область-35001-об | 2025-10-12 00:00:00 | 4 | 7.96 | 0.16 | 104.67 | 6.05 |

| КраснодарКрай-35002-об | 2025-06-03 00:00:00 | 4 | 7.63 | 9.62 | 104.57 | 6.04 |

| НовосибирскаяОбл-34021-об | 2025-10-14 00:00:00 | 4 | 5.85 | 0.32 | 99.82 | 6.03 |

| КраснодарКрай-35001-об | 2024-08-09 00:00:00 | 4 | 8.6 | 15.08 | 106.60 | 6.02 |

| СПетербург-2-35002-об | 2026-12-04 00:00:00 | 2 | 7.65 | 7.55 | 105.79 | 6.02 |

| Мордовия Респ-34003-об | 2021-09-03 00:00:00 | 4 | 11.7 | 5.51 | 103.58 | 6.00 |

Где ознакомиться со списком облигаций, как составить портфель

Информацию по этому типу ценных бумаг можно посмотреть на rusbonds.ru, сайте ММВБ, на cbonds.info отображаются те же данные. Так что источников информации хватает.

На перечисленных порталах можно сортировать ценные бумаги по множеству критериев – задать пороговые значения купонных выплат, эмитента, ознакомиться с его надежностью. Есть разделение облигаций на категории в зависимости от эмитентов (муниципальные, государственные, корпоративные).

Один из самых удобных сервисов для поиска облигаций – rusbonds. Все облигации разделены по категориям, в поиске масса фильтров, а информация выдается в удобном для восприятия виде.

Что касается составления портфеля, то стратегий можно выработать несколько:

- максимально консервативную. Включить, например, в нее 70% государственных и 30% корпоративных с более высокой доходностью. У брокера “Открытие” есть готовые стратегии такого плана, в портфеле ИИС «Стабильный» логика составления примерно та же;

- умеренную, примерно поровну распределить процент облигаций;

- сделать ставку на риск. Вложиться в самые рискованные ЦБ с максимальным уровнем выплат и не обращать внимания на риск. Если хоть одна из таких «мусорных» бумаг выстрелит, прибыль покроет убытки по остальным. Муниципальные и государственные ЦБ не используются, только корпоративные.

| Название компании (данные на февраль 2020 г.) | Размер купона, % годовых | Цена срвзв. чистая, % от номинала | Дата погашения | Тикер |

|---|---|---|---|---|

| Совкомбанк-5-боб | 7.5 | 101.08 | 25.11.2027 | RU000A0ZYJR6 |

| Роснефть-002Р-04-боб | 7.5 | 104.029 | 03.02.2028 | RU000A0ZYT40 |

| ПИК ГК-БО-ПО1 | 5.65 | 99.29 | 25.02.2022 | RU000A0JXK40 |

| Система АФК | 9.75 | 105.21 | 30.09.2025 | RU000A0JVUK8 |

| Уралкалий-ПБО-04-Р | 7.7 | 104.4 | 09.06.2023 | RU000A0ZZ9W4 |

| МТС-001P-06 | 7.25 | 104.612 | 26.02.2025 | RU000A0ZYWY5 |

При составлении портфеля рекомендую обратить внимание на облигации из таблицы выше. Они надежны, дают неплохой купонный доход и могут стать основой инвестпортфеля

Я не сторонник чрезмерного риска, потому не советую превращать инвестирование в лотерею и работать либо по 1, либо по 2 схеме. Подробнее о том, как правильно выбрать облигации для инвестирования я расскажу в отдельной статье.

Корпоративные облигации

Чтобы получить дополнительное финансирования для развития собственного бизнеса, крупная компания выпускает бонды. Большинство из них выплачивают доход два раза в год. В среднем их ставка не превосходит 9%.

Чем длиннее срок, тем выше проценты, но мало кто соглашается вложиться в компанию на срок дольше 5 лет. Самые большие проценты можно найти у банковских депозитов.

Короткие бонды

Рейтинг компаний с самыми высокими процентами:

- Тульская Обл-34004-об, 8,32%, до 15.05.2019г.

- ОФЗ-26216-ПД, 7,92%, до 15.05.2019г.

- Липецкая Обл-34009-об, 7,38%, до 04.06.2019г.

Из-за короткого срока прибыль будет мизерной.

Длинные бонды

В лидерах долгосрочных бондов находится Министерство финансов Российской Федерации, указанные в разделе ОФЗ, за ними следует Агентство по ипотечному жилищному кредитованию.

- АИЖК-15-об, 8,39%, до 15.09.2028 г.

- АИЖК-20-об, 8,32%, до 15.12.2027 г.

- Ростелеком-1-боб, 8,04%, до 16.05.2025 г.

Займы

Государственные займы могут быть внутренние, внешние и отдельно можно выделить валютные. Согласно законодательству РФ, внутренними государственными заимствованиями называют такие займы, которые привлекают средства в валюте РФ как от физических и юридичеслих лиц, так и от международных финансовых организаций и иностранных государств. Облигации — это как раз инструмент для получения займов государством.

Валютный внутренний

Важно помнить, что валютные государственные облигации не идентичны друг другу. Различают облигации, которые номинированы в зарубежной валюте (долларах США) и те, что индексировали на валютный курс (номинированные в гривне)

Также отличается срок их обращения – он может быть от 1 года до 3 лет.

Доход облигаций, предлагаемых МинФином в том или ином банке может различаться на несколько десятых процента.

Свежие выпуски облигаций Минфин публикует на аукционах пару раз в месяц, о графике размещений можно узнать на сайте министерства.

Внешний

Внешний заем для развивающихся стран предоставляется по «официальному алгоритму помощи развитию». Предусмотрены такие льготы:

- срок до 50 лет;

- ставка по проценту от 0,5 до 2 % годовых.

Внешний заем на 1-2 года выдается обычно частными компаниями (фирменная ссуда) и депозитными финансовым структурами, а ещё банками краткосрочного кредитования. Заем на срок больше 5 лет предоставляется финансовыми организациями, специализирующимися на долгосрочном кредитовании (к примеру, страховыми фирмами, банкирскими домами, международными инвесторами).

В США и Японии крупные внешние ссуды предоставляют экспортно-импортные банковские учреждения.

Правовое регулирование

Проведение государственных и муниципальных займов проводится в форме выпуска разных ценных бумаг, среди которых широко распространены облигации внутреннего гос. займа, которые удостоверяют долговое обязательство государства и дают право ее держателю по истечении указанного срока получить всю сумму долга и проценты по ней обратно.

Правовая основа выпуска и размещения долговых ценных бумаг описана в Федеральных законах: «О рынке ценных бумаг» от 11 апреля 1996 г. и «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг» от 17 июля 1998 г.

По сроку действия займы разделяют на краткосрочные (до 1 года), займы среднего срока (от 1 года до 5 лет).

Виды муниципальных облигаций

Подобные бонды могут классифицироваться по таким признакам:

- количество целей (одноцелевые и многоцелевые);

- содержание цели (предназначенные для финансирования расходов бюджета либо реализации экономических программ).

Бюджетные расходы могут быть направлены на охрану окружающей среды, развитие культуры, социальной политики и здравоохранения того или иного муниципального объединения. В качестве источника средств для погашения облигаций может использоваться рефинансирование долга, межбюджетный трансферт, а также текущие и специальные доходы. Одноцелевые бонды предполагают реализацию конкретного проекта (к примеру, ремонт дороги), а многоцелевые — расходуются на покрытие дефицита бюджета, выплату заработной платы и проч.

Заключение: плюсы и минусы

Как видим, муниципальными считаются бонды, которые выпускаются образованиями в составе РФ. К основным преимуществам таких облигаций относится регулярность купонных выплат и отсутствие налогового бремени. По муниципальным облигациям выплачивается доход, который обычно превышает ставку банковского депозита. Недостатком муниципальных облигаций считается не очень высокая степень ликвидности. Надёжность данных бондов хоть и высока, но ниже надёжности ОФЗ (при невозможности самостоятельной ликвидации долга муниципалитет может обратиться за помощью к государству, которое, в свою очередь, скорее отдаст предпочтение погашению государственных, а не муниципальных облигаций).