Венчур по-русски. стоит ли стартаперам надеяться на венчурные фонды?

Содержание:

- Роскосмос венчурные инвестиции

- Венчурная история или нет

- Венчурные фонды в России

- Где найти списки инвесторов

- Почему стартапы получают деньги

- Развитие венчурных фондов в России

- Фонд предпосевных инвестиций (ФППИ)

- Как работают венчурные фонды в наше время

- Как привлечь средства из венчурного фонда?

- Матчасть — объем инвестиционного рынка

- Sistema_VC

- Бизнес-ангелы

- Какова специфика работы российских венчурных фондов?

- Структура

Роскосмос венчурные инвестиции

Корпоративный венчурный фонд был анонсирован как совместный продукт усилий Роскосмоса, РВК и ВЭБ Инноваций.

Фонд создан как инвестиционное товарищество. Данную форму регистрации инвестиционных партнерств в России стоит рассмотреть в самостоятельном материале. Соответствующее соглашение о намерениях по совместной деятельности подписали представители участвующих сторон. Со стороны Роскосмоса документ подписал исполнительный директор по развитию бизнеса и коммерциализации Антон Жиганов, от РВК — генеральный директор Александр Повалко и, соответственно, от ВЭБ Инновации поставил свою подпись Кирилл Булатов.

Основной инвестиционный фокус венчурного фонда госкорпорации Роскосмос будет сосредоточен на релевантных малых инновационных компаниях по профильным направлениям деятельности. Сам факт создания инвестиционного фонда демонстрирует потребность отечественной ракетно-космической отрасли сотрудничать и развиваться в условиях так называемой «новой космонавтики». В рамках данного партнерства частные предприятия, вузовские лаборатории и компании-выходцы из крупных корпораций в самостоятельные бизнес единицы становятся совместно активными участниками космических программ.

Новые технологии и инновационные решения могут быть оперативно интегрированы в сложившиеся производственные цепочки космической промышленности. Таким образом внедрение ноу хау на этапе создания ракетно-космической техники и при дальнейшей коммерциализации действующих орбитальных группировок даст дополнительный эффект, выраженный как в эффективности, так и в денежном выражении.

Современное программное обеспечение, в том числе в сфере геоинформатики, новаторские конструкционные материалы и передовые производственные технологии, уникальные по своим свойствам компоненты космических аппаратов, эффективные системные и программные решения для микроспутников – весь этот пул технологий и наработок находится в фокусе интереса Роскосмоса.

Создание собственного венчурного фонда для решения данных потребностей призвано посодействовать поддержке молодых компаний на жизненно важных для бизнеса ранних этапах разработки продуктов и услуг и своевременной интеграции в производственный процесс

Дополнительно особое внимание уделяется синергетической кооперации фонда с направлениями и проектами Национальной технологической инициативы

Венчурная история или нет

Это первый вопрос, который нужно себе задать. Его можно задать в любой момент запуска или работы над бизнесом. На этапе идеи он вам позволит продумать план с нуля, а на этапе работающего бизнеса — основные стратегические задачи и KPI.

Венчурный бизнес или стартап отличаются от любого частного бизнеса тем, что фокусируются на росте. Задача стартапа кратно расти по ключевым показателям максимально возможный промежуток времени. О прибыльности забывают только частично — ваша все же должна расти (улучшаться) со временем, а вы должны выходить в прибыль. Однако в малом бизнесе срок выхода на прибыль должен быть минимальным, потому что он должен почти сразу окупить инвестиции.

В этом и есть ключевое отличие. Отсюда вытекает определение венчурных инвестиций.

Венчурные инвестиции — это высокорискованные вложения в капитал (в различной форме) частных компаний, ориентированных на быстрый рост бизнеса.

Венчурные фонды в России

В нашей стране развитие венчурных фондов, хотя и нельзя назвать стремительным (по сравнению, например, с такими странами как КНР или соединённые штаты Америки), но тем не менее, динамика в этом направлении весьма обнадёживающая. За последние десять лет доля России на рынке венчурных инвестиций выросла с 0,3% до 8,5% (по данным Dow Jones Venture Source).

В отличие от США, где венчурное инвестирование возникло естественным путём вследствие эволюционирования экономических процессов, в России оно было внедрено (если можно так выразиться) на административно-государственном уровне. Такой шаг был жизненно необходим для получения необходимых инвестиций способствующих переходу постперестроечной экономики к её современному виду.

На фоне экономического кризиса нескольких последних лет, многие Российские венчурные фонды переключили своё влияние с отечественных, на западные стартапы. Некоторые из них и вовсе покинули страну. Однако, согласно данным статистики, это обстоятельство не сильно повлияло на ситуацию с венчурными инвестициями в стране. Более того, появляются всё новые зарубежные фонды желающие инвестировать в многообещающие российские стартапы (в основном связанные с разработками в сфере IT, т.к. в настоящий момент стоимость таких разрабок в России на порядок ниже, чем, например, в США, при этом их качество находится на довольно высоком уровне). Появляются и новые российские венчурные фонды изначально ориентированные на отечественную экономику (например, акционерная финансовая корпорация «Система» или фонд StarNet Venture).

Что касается перспектив развития венчурного инвестирования, то, по оценкам агентства Dow Jones Venture Source, в дальнейшем, с появлением всё большего числа, так называемых, гаражных стартапов, венчурные фонды будут расти и развиваться. Хотя, следует отметить, что некоторые аналитики высказывают опасения по поводу того, что вся вотчина, связанная с венчурными инвестициями перейдёт под контроль крупных корпораций. Но в противовес этому, существует также мнение, что крупные корпорации, в силу своей инертности, просто не будут способны охватить весь спектр инновационных разработок, обеспечив при этом требуемую эффективность управления и динамику соответствующую современным реалиям. Так что, по крайней мере, в ближайшей временной перспективе, венчурные фонды имеют все основания для процветания.

Государственные

венчурные фонды

Частные фонды активно

инвестируют в такие перспективные

направления как IT-технологии,

сегодня здесь действительно можно

добиться весьма впечатляющих результатов

в относительно короткие сроки. Но есть

и такие направления деятельности,

инвестиции в которые не могут принести

столь быстрых и внушающих результатов.

А между тем, их значение трудно переоценить,

как для отдельно взятой страны, так и

для человечества в целом.

В целях

развития перспективных направлений в

таких важных отраслях как, например,

медицина, биотехнологии и энергетика,

в нашей стране создаются государственные

фонды венчурных инвестиций. Среди них

наиболее известны такие как:

- Фонд «Сколково»;

- РВК — Российская

венчурная компания; - РАВИ — Российская

ассоциация венчурного инвестирования; - Фонд «Роснано».

Флагманом здесь выступает РВК, его уставной капитал составляет сумму порядка 30 миллиардов рублей. Данный фонд выполняет функции координатора всех инициатив исходящих со стороны государства, представляя, таким образом, ключевой инструмент государственного регулирования в сфере венчурных инвестиций.

В 2017 году, президент

России поручил ряду госкорпораций

страны создать под своей эгидой венчурные

инвестиционные фонды. К числу этих

государственных корпораций относятся:

- Ростехнологии;

- Росатом;

- Роскосмос;

- ОСК — объединённая

судостроительная компания; - ОАК — объединённая

авиастроительная компания.

Партия сказала надо,

комсомол ответил есть. «Ростех» создал

такой фонд (с уставным капиталом 500

миллионов рублей) одним из первых. Цели

его инвестиций направлены в основном

на такие отрасли как IT и

электроника. Объём фонда созданного

«Росатомом» составляет 6 миллиардов

рублей, их планируется вкладывать в

отрасли, так или иначе, связанные с

деятельностью данной госкорпорации.

Фонд «Роскосмоса» размером в 3 миллиарда

рублей планировали создать в партнёрстве

с РВК и «ВЭБ Инновациями». Примерно

также обстоят дела и с другими госпорациями.

Где найти списки инвесторов

Когда вы начинаете, вы мало кого знаете. Это нормально. Так с чего начать?

- Я советую начать с рейтинга венчурных фондов (и ангелов) от РВК. Любой фонд или ангел, который совершил хотя бы одну публичную сделку, даже если деталей по сделке не было известно, вошли в рейтинг. Сделайте список и проверяйте инвесторов на соответствие вашему фокусу и ищите на них выходы.

- Далее нужно обязательно проверить сайты РАВИ и Preqveca. Последний доступен по подписке, но она не сильно бьет по карману (подумайте, может быть, стоит купить доступ к Crunchbase).

- Читайте венчурную прессу: Rusbase, VC.ru, Forbes и другие издания про инвестиции и технологии. Отмечайте себе инвесторов, фолловьте их в Facebook.

- Читайте иностранную венчурную прессу: Techcrunch, VentureBeat, Sifted, tech.eu и другие. Делайте то же самое, но только в Linkedin или Twitter.

- Пара лайфхаков: более широкий список ангелов можно найти в рейтинге РВК и в старых рейтингах РБК (публиковались на Firrma). Вот, например, такой рейтинг был в 2016 году.

Почему стартапы получают деньги

Посмотрим на несколько примеров прошедшего августа.

Платформа для тестирования продукта Qase

Компания бывшего технического руководителя «Авито» Никиты Федорова Qase привлекла $500 тыс. На тот момент закрытия раунда компания работала уже два года, и у нее было 26 тыс. пользователей, среди которых известные клиенты, например, Asana и Trancon. И этот проект выполняет все три пункта, о которых я говорил выше: перспективный рынок, востребованная технология и опытная команда.

Qase — это облачная система управления тестированием. Несмотря на то, что на рынке уже много продуктов для тестирования, Qase отличается тем, что предлагает клиентам неограниченное количество пользователей с доступом только для чтения. Это позволяет привлекать не только тестировщиков, но и разработчиков, менеджеров продукта и других специалистов.

ИИ для увелчения продаж People.ai

Стартап украинского предпринимателя Олега Рогинского People.ai (одного из соинвесторов нашей портфельной компании) стал «единорогом»: привлек $100 млн и увеличил оценку до $1,1 млрд.

В основе People.ai лежит искусственный интеллект, который анализирует работу сотрудников и тем самым помогает повысить эффективность продаж. Компанию основали в 2016 году, она находится в Сан-Франциско. Среди клиентов известные бренды — Dropbox, Lyft, Zoom. Однако несмотря на то, что стартап генерирует выручку в «десятки миллионов», как говорит сам Олег, она до сих пор не вышла на прибыль. И это весомая причина, чтобы искать внешнее финансирование. В 2017 году проект привлек $7 млн, в 2018 — $30 млн, в 2019 — $60 млн.

Эта история показывает, что любые инвестиции начинаются с малых сумм. Сначала финансируют идею и команду, а когда компания показывает растущую выручку и активных пользователей, ставки растут. Сейчас такой проект, как People.ai, сам по себе интересен инвесторам: крупные клиенты, большая выручка и все еще высокий потенциал роста стоимости компании..

Помощник в работе с базами знаний Shelf.io

За год стартап Shelf.io увеличил свой ARR (годовая повторяющаяся, выручка) в четыре раза, а еще компания привлекла $52,5 млн инвестиций в раунде B. Сервис дает сотрудникам быстрый доступ к базе знаний компании. Например, оперативно выдает агентам поддержки нужную информацию и подсказывает, что и когда говорить.

Но не только быстрый рост ARR помог компании привлечь такую крупную сумму. От Shelf.io не уходят клиенты, их количество увеличивается и все остаются с сервисом. Такие показатели вовлеченности клиентов является отличным признаком инвестиционной привлекательности компании .

Развитие венчурных фондов в России

Рынок венчурного инвестирования в России развивался с большим участием государства. Более 25 % организаций из списка представителей прямых инвестиций, работающих на местном рынке, функционируют с участием государственного капитала.

В России исторически большая часть венчурного капитала приходит от иностранных участников. Такая зависимость порождает довольно рваный характер развития рынка прямых инвестиций в РФ: вводимые ограничения со стороны западных стран негативно влияют на местный рынок.

Однако есть и другая тенденция. Список местных венчурных компаний все больше пополняется структурами крупных российских корпораций. Активными участниками этого рынка стали госкорпорации ВТБ, КамАЗ, Сбербанк, РЖД, «Вертолеты России» и др. Среди списка частных компаний лидирует акционерный финансовый холдинг «Система».

Как обстоит ситуация сегодня

Если говорить об общем списке фондов, работающих на территории России, то цифры следующие:

- Функционируют 189 организаций, занимающихся прямыми инвестициями.

- В 2018 году были совершены вложения в 185 довольно крупных стартапов, прошли выходы с хорошей прибылью из 20 компаний, ранее получивших финансирование.

- Венчурный капитал в России на данный момент составляет почти 4,2 млрд долларов.

Фонд предпосевных инвестиций (ФППИ)

Что это? Некоммерческая организация, созданная с целью обеспечения поддержки и развития субъектов малого предпринимательства, занимающихся инновационной деятельностью и находящихся на ранней стадии развития.

Средства Фонда могут инвестироваться только в инновационные компании, чья деятельность соответствует одному или более из приоритетных направлений развития науки, технологий и техники, и/или продукты которых входят в Перечень критических технологий Российской Федерации.

Объем инвестиций, выделяемых Фондом, зависит от этапа инвестирования и результатов оценки инновационной бизнес-идеи.

Предусматриваются следующие этапы инвестирования:

- Предварительный этап: до 150 000 рублей. Указанные средства должны быть направлены исключительно на цели стадии run-up;

- Основной этап: до 5 000 000 рублей (но не менее 150 000 рублей);

- Этап дополнительного инвестирования: выдаются в случае, если такие инвестиции ориентированы на рост рыночной стоимости Портфельной компании. Размер и условия предоставления таких дополнительных инвестиций определяются Инвестиционным комитетом.

Иногда Фонд привлекает соинвесторов для совместного инвестирования.

Как работают?

- Приобретают акции или доли в уставном капитале компаний;

- Предоставляют компаниям возмездные целевые займы;

- Приобретают ценные бумаги компаний;

- Вносят вклад в имущество компаний.

Специализация: инвестируют в бизнес-сервисы/B2B, биотехнологии, гражданские/Социальные проекты и мобильные технологии.

Где взять деньги на бизнес, если он не имеет отношения к IT

Как работают венчурные фонды в наше время

Если бы все технопарки функционировали так, как они были задуманы, то конечно, инновационный бизнес развивался бы у нас куда быстрее, активнее и успешнее. Слагаемые эффективной работы технопарка – тема довольно обширная, но ключевые факторы все же можно выделить. В технопарке должна присутствовать наука и адекватное понимание того, как работают ученые, должны быть четко выстроены коммуникации, работать государственные программы по поддержке предпринимателей.

Ещё одна из ключевых составляющих – наличие инвестиций, которые, естественно, остро необходимы инновационным проектам, особенно на начальном этапе работы. Стартапы чаще всего имеют ограниченный доступ к финансированию, не всегда могут получить кредиты в банках или использовать другие классические варианты привлечения денег в проект

Для молодых инновационных компаний крайне важно преодолеть так называемую долину смерти – период, когда компаниям не хватает ни средств, ни опыта. Именно в этот период венчурное финансирование может помочь

Безусловно, оно не может заменить традиционные инструменты финансовой поддержки малых и средних предприятий, которое осуществляются в основном через банковскую систему. По оценкам Европейского центрального банка, венчурные фонды пяти западноевропейских стран в 2015 году оценивались в 39 млрд евро, объем предоставленных кредитов в этих странах был почти в 100 раз больше и составлял 3 500 млрд евро. Это хороший пример того, в каких пропорциях могут эффективно существовать кредитные и венчурные схемы в экономике.

Венчурные компании обеспечивают стартапам не только финансирование, но и консультации специалистов – в части законодательства, разработки бизнес-стратегии, работы с персоналом, по вопросам интеллектуальной собственности, а также создают положительную кредитную историю для последующего привлечения инвестиций. Согласно обзору, подготовленному немецким Кредитным институтом восстановления, получение консультационной поддержки и контакты с венчурными компаниями оцениваются малыми фирмами-реципиентами выше, чем само предоставление средств

Венчурные фонды или бизнес-ангелы вкладывают деньги в инновационные проекты с высокой степенью риска и получают прибыль после выхода проекта на окупаемость. Как правило, 70-80% проектов не приносят отдачи, но прибыль от оставшихся 20-30%, в идеале, должна окупать с лихвой все убытки. На практике в России деятельность венчурных фондов, направленная на поддержку стартапов, далеко не всегда так эффективна, как хотелось бы – причем, эффективности не хватает как самим инвесторам, так и их «подопечным».

Как привлечь средства из венчурного фонда?

Итак, у вас есть идея, которая по-вашему в будущем будет приносить суперприбыль. Первым делом вы должны разработать бизнес-план и с ним уже отправляться на поиски венчурного фонда, который посчитает ваш план достойным реализации. При этом не забывайте, что венчурных инвесторов не так много, как стартаперов, оббивающих пороги в желании получить деньги. Вам необходимо презентовать свою идею так, чтобы инвестор захотел ее купить – покажите инновационность своей идеи: Microsoft, Google, Facebook и даже криптовалюта биткоин — все они были первопроходцами и стартапами, а сейчас заняли свои ниши и стали лидерами. Не бойтесь открыть что-то новое и доказать, что мир действительно в этом нуждается.

Выбор фонда

В первую очередь, ознакомьтесь с тем, какие венчурные фонды работают с проектами в той сфере, в которой вы собираетесь открыть свой бизнес. Вам необходимо уточнить какие суммы они инвестируют, с какими компаниями готовы работать, насколько вникают в работу проекта – ведь вам нужны не только деньги, но и квалифицированная помощь, которую венчурные инвесторы заинтересованы предоставлять.

При этом лучше отдать предпочтение опытным фондам, так как новички могут не понимать своей выгоды и выйти из проекта, так и не поставив его на ноги, тогда как настоящие профессионалы доводят начатое до конца и выходят из инвестиции, только, когда необходимости в партнерстве нет.

Презентация проекта

Если вы хотите «продать» идею инвестору, то необходимо презентовать ее в нужном свете

Представители венчурного фонда обратят внимание, как на саму идею, так и на сплоченность коллектива, который собирается ее реализовать, а также вашу воодушевленность затеей и верой в ее воплощение. Но больше всего их конечно же, интересует прибыльность – покажите, что ваш бизнес будет приносить хороший доход

Переговоры с инвесторами

Личная встреча с представителями фонда – важный этап, от которого может зависеть судьба вашего сотрудничества. Покажите, что вы амбициозный и целеустремленный лидер, который готов идти к поставленной цели, вопреки всему. При этом вам необходимо быть тщательно подготовленным к тому, что, возможно, на встрече вам будут задавать не очень удобные, а порой и просто каверзные вопросы, суть которых – понять насколько вы осведомлены в том, что собираетесь делать, на какие меры готовы и насколько решительны в начинаниях.

Финансовая модель стартапа

Следующий этап – создание финансовой модели будущего предприятия. Вы, как далеко смотрящий руководитель, должны составить отчетность о доходах и расходах на ближайшее несколько лет. Необходимо не только указать основные денежные статьи прибыли и убытков, но и прописать мельчайшие подробности движения финансовых потоков, а также методы, которые будут применяться в различных внештатных ситуациях. Ведь представители фонда должны понимать насколько рискованными и прибыльными будут инвестиции в бизнес.

Заключение договора

Ваша идея одобрена, вы доказали свою состоятельность и вот вам предлагают заключить договор. Не спешите радоваться – очень часто венчурный фонд может предлагать на бумаге совсем иные условия сотрудничества, чем те, которые оговаривались устно – он, как хедж фонд, старается получить указанную доходность при минимальном риске. Чтобы получить венчурный капитал, вам необходимо обзавестись грамотным юристом, который оценив договор, разъяснит все нюансы и расскажет о подводных камнях.

Матчасть — объем инвестиционного рынка

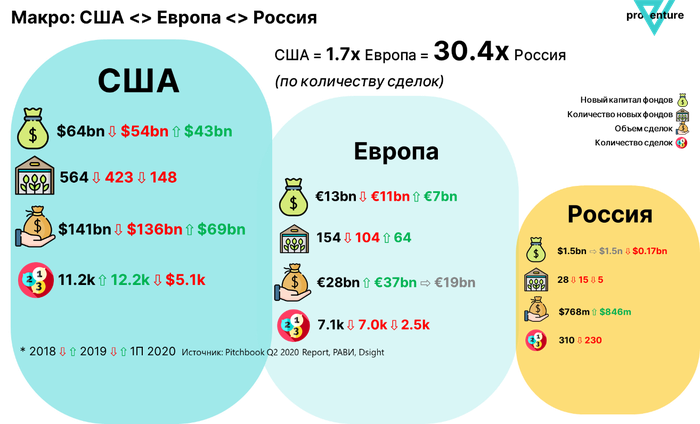

Вторая базовая область для предварительного изучения — рынок инвестиций. Сколько привлекают инвестиций в разных регионах мира. Полезно смотреть еще на Азию в целом и Китай в частности, но базовыми репрезентативными рынками для нас все равно являются США, Европа и Россия.

В России объем венчурных инвестиций и количество сделок в разы меньше, чем в Европе и США. США — это основной рынок, где больше всего ликвидности. И это один из самых значительных факторов, почему стартапы стремятся туда.

Достаточно сказать, что в России открывается от силы пара десятков фондов в год, а об их активной работе можно мало что сказать. В США столько же фондов открывается в месяц. А капитал, привлеченный в фонды за год, равен одному раунду в крупный глобальный проект.

Sistema_VC

Наиболее привлекательными для инвестирования являются проекты, имеющую разумную экономику, обладающие высокими темпами развития либо глобальным потенциалом отраслевого лидера.

Отраслевой фокус Sistema_VC сконцентрирован на:

— технологиях искусственного интеллекта, машинного обучения;

— развитии и внедрении когнитивных технологий;

— интернет-проекты в коммуникационного плана и в индустрии развлечений пользователей;

— стартапы и сервисы в области виртуальной и дополненной реальности (VR/AR);

— интернет вещей (IoT);

— решения для сетей нового поколения (SDN, NFV).

Проекты (каждый из них стоит рассмотреть отдельно),в которые фонд уже вложился:

— MEL Science;

— VisionLabs;

— NFWare;

— FinalPrice;

— GOSU.AI;

— DataSine;

— Segmento;

— Luden.io;

— YouDo.com;

— Ozon.ru

Бизнес-ангелы

На ранних стадиях развития стартапа разумно искать деньги у бизнес-ангелов — частных венчурных инвесторов. Они вкладывают собственный капитал и выбирают проекты, основываясь на собственном опыте развития бизнеса и глобальном видении рынка.

Ангел-инвесторы обычно выделяют под процент небольшие суммы — до 7 млн рублей в проект. Увеличить чек можно, если бизнес-ангелов сразу несколько. Впрочем, деньги здесь не главное. Если стартап находит частного инвестора с релевантным опытом, то его связи, компетенции и менторская поддержка могут оказаться бесценны.

Ангел-инвесторы объединяются в клубы. Среди них есть синдикаты, когда ведущий инвестор вкладывает капитал в проекты вместе с соинвесторами, и венчурный бутик, когда эксперты помогают развивать проекты, курируют сделки и берут процент от суммы вложений.

Существуют также горизонтальные клубы бизнес-ангелов, организующие совместные инвестиции, и закрытые клубы с ограничениями по географии сделок и сфере интересов.

AI-проекты на стадиях pre-seed и seed рассматривают Investoro, клуб AltaClub инвестора и суперангела Игоря Рябенького, ангел-клуб United Investors, закрытый клуб ангелов-инвесторов Angelsdeck, Союз организаций бизнес-ангелов (СОБА).

Обычно friends & family и ангелы-инвесторы предоставляют стартаперам конвертируемые займы (Convertible Loan) или SAFE (Simple Agreement for Future Equity, простое соглашение о будущих акциях). Эти формы структурирования сделок изобретены для удобства и скорости, а также избежания вопросов об оценке стартапа, которую обычно очень сложно определить на ранних стадиях.

Convertible Loan выдается на определенный срок и под процентную ставку, которая начисляется на сумму финансирования. При наступлении оговоренных условий займы конвертируются в долю с дисконтом к оценке следующего раунда инвестиций, либо исходя из заранее оговоренной оценки.

SAFE — еще более простая юридическая конструкция. У инвестиций такого формата нет процентной ставки и срока зрелости. При вхождении следующих инвесторов SAFE конвертируется в долю, которая определяется на основании полученной в ходе сделки оценки, обычно снова с дисконтом к оценке раунда.

Какова специфика работы российских венчурных фондов?

Объем венчурных инвестиций сегодня в России — более 2 млрд. долларов в год. Конечно, на фоне общемировых показателей это весьма скромно (мировой рынок венчурных проектов оценивается примерно в 130 млрд. долларов). Несомненно, если бы не кризис и международные санкции, цифры бы еще выше. При этом есть ряд факторов, которые могут самым положительном образом влиять на развитие венчурной отрасли в РФ. Например:

- Высокое качество образования в технической сфере — вероятно, основной, где осуществляются венчурные проекты. Мощный советский задел в данной области дополняется различными инновационными подходами в формировании кадров. Российское образование развивается благодаря внедрению новых инфраструктурных ресурсов — в том числе и при участии зарубежных партнеров.

- Растущая потребность российских предприятий в новых технологиях. Действительно, во многих сегментах российской экономики бизнес-процессы на предприятиях осуществляются с применением достаточно консервативных подходов. Во многих случаях их можно существенно улучшить за счет технологических инноваций. В их постепенном внедрении могут быть заинтересованы предприятия в широком спектре отраслей.

- Заниженным курсом рубля по отношению к доллару и другим крупнейшим мировым валютам. По многим экономическим выкладкам покупательная способность рубля значительно недооценена. Это делает экономику РФ крайне привлекательной для инвестирования со стороны зарубежных предпринимателей в самых разных отраслях — включая высокие технологии.

К числу прочих значимых факторов, способных положительным образом повлиять на венчурный рынок РФ, правомерно отнести:

- заинтересованность государства в реализации инновационных проектов (это прослеживается на примере таких проектов как Сколково, Роснано, Иннополис);

- наличие перспектив импортозамещения (в том числе за счет технологичных отраслей);

- относительно стабильную макроэкономическую ситуацию (в части показателей внешнего долга и резервов государства);

- ресурсообеспеченность экономики (особенно актуально — в части энергетики, перспектив открытия новых производственных и офисных площадей).

Конечно, это не исчерпывающий перечень положительных условий для развития российского венчурного рынка — но их наличие уже во многом способствует устойчивому росту отрасли.

Инвестпроекты, в которых участвуют российские венчурные фонды, могут иметь юрисдикцию, как в РФ, так и за рубежом. Наши фонды — весьма активные игроки на мировом венчурном рынке. Многие из таких структур в силу разных причин предпочли изменить основное место ведения деятельности, перебравшись за рубеж, став, фактически, иностранными венчурными корпорациями. Данный тренд — в числе тех, что образовались как раз по причине кризисных тенденций (в числе которых, в частности — проблемы с получением зарубежного заемного капитала при нахождении в российской юрисдикции).

Но, тем не менее, отечественный рынок стартапов остается важным приоритетом для венчурных фондов из РФ — и не только как запасной вариант, но и как вполне ведущий сегмент деятельности. Крайне сложно найти относительно крупный российский венчурный фонд, который бы сейчас не был участником хотя бы одного-двух проектов на внутреннем рынке. Появляется все больше игроков, которые специализируются именно на венчурном рынке РФ.

Отметим, что и со стороны зарубежных венчурных корпораций интерес к российским стартапам более чем заметен. Конечно, общее количество реализуемых проектов с участием иностранных инвесторов исчисляется в лучшем случае десятками, и в этом смысле данному сегменту международного партнерства есть куда расти. Но правомерно говорить о постоянно растущем интересе зарубежных предпринимателей к российским инновациям, особенно тем, что связаны с высокими технологиями — отраслью, в которой у специалистов из РФ традиционно сильные позиции.

Кроме того, активность зарубежных инвесторов в российской IT-отрасли обусловлена и макроэкономическими причинами, о которых мы сказали выше — прежде всего, тем, что курс рубля значительно занижен к доллару США. Это делает российских разработчиков несопоставимо более конкурентными с теми же американскими, в части соотношения стоимости и качества труда.

Какие из российских венчурных корпораций можно отнести к крупнейшим? Примечательно, что на рынке РФ в данном сегменте присутствует, фактически, несколько десятков игроков с сопоставимыми возможностями и влиянием. Изучим их.

Структура

Венчурный фонд является главным инвестиционным инструментом, используемым для коллективного инвестирования. Каждый из них структурирован как общество с ограниченной ответственностью, регулируемое пактами соглашения о партнерстве, с конечным сроком действия (обычно 7-10 лет). Он выплачивает часть прибыли управляющей компании (около 20% от прибыли).

В структуре Venture fund выделяют следующие звенья:

- Управляющая компания — это бизнес самого фонда. Управляющая компания получает плату за управление (около 2%) и использует ее для оплаты накладных расходов, связанных с функционированием венчурной фирмы, таких как арендная плата, заработная плата сотрудников и т.д.

- Инвесторы (Limited Partners, LPs) — это спонсоры, которые обеспечивают финансирование проектов. ЛП в основном являются институциональными спонсорами, такими как пенсионные фонды, банки, страховые компании, частные лица

- Генеральный партнер (ГП) является венчурным партнером управляющей компании. GPs собирают и управляют активами, устанавливают и принимают инвестиционные решения, а также помогают своим портфельным компаниям выйти, потому что они несут фидуциарную ответственность перед своими спонсорами.

- Портфельные компании (стартапы) получают финансирование от venture fund в обмен на акции привилегированного капитала. УК может реализовать прибыль только в случае «выхода» (например, слияния и поглощения или IPO), и эти акции могут быть конвертированы в наличные деньги.