Урок № 1. как спланировать инвестиции для себя

Содержание:

- Плюсы и минусы венчурного инвестирования

- Сколько нужно для инвестиций

- Как правильно составить и заключить договор инвестирования – образец документа

- Вложения в драгоценные металлы

- Основные принципы и виды инвестиций

- Все продукты Банки.ру

- Как поменялись инструменты за последние пару лет

- Доходность и риски инвестиций — рассчитываем прибыльность

- Вложить 1 млн рублей в ценные бумаги

- Какую сумму вклада нужно накопить, чтобы получать пассивный доход

- Инвестиции в акции

- Когда пора задуматься о капитале?

- Инвестиционные риски – что это такое и как с ними бороться

- Заключение

Плюсы и минусы венчурного инвестирования

Если предприятие ждет успех, то впоследствии свою долю в нем можно будет продать с огромной выгодой. Подобным образом поступили некоторые соинвесторы Zoom, Uber, Slack и Airbnb, когда эти компании взлетели. Например, в Google инвестировали двое, сумма вложений каждого составила $100 тыс., а текущая капитализация компании превышает $1 трлн.

Индекс The Cambridge Associates US Venture Capital, который отслеживает результаты порядка 1800 американских венчурных фондов, демонстрирует, что средняя доходность венчурных инвестиций составляет 14,34% годовых за последние десять лет и 34,43% годовых за 25-летний период. За тот же период индекс крупнейших компаний S&P 500 показал 10,17% и 9,6% доходности соответственно.

Итак, основной плюс венчурного инвестирования — это высокая и быстрая доходность. Ее уровень может значительно превысить сумму вложений в течение уже первых нескольких лет. Средний срок нахождения инвестора в проекте составляет около пяти лет.

Сооснователь венчурной компании Untitled Ventures Константин Синюшин отмечает, что инвестор может вложить деньги в десять компаний, а вернуть средства только от одной, но этот возврат должен покрыть убытки от других девяти вложений. Кроме того, он должен обеспечить среднюю доходность за весь цикл инвестиций на уровне около 25% годовых.

Данный вид инвестирования имеет и свои минусы:

Высокий риск. Согласно статистике, 75% венчурных проектов не возвращают деньги вкладчикам. 20% стартапов терпят неудачу в течение первого года, 30% — в течение двух, 50% — за следующие пять лет.

Экономика инноваций

Что такое стартап и как развить его в успешный бизнес

Синюшин поясняет, что в венчурных инвестициях недостаточно изучить отчетность компании за несколько лет и сделать прогноз на несколько лет вперед. «Именно поэтому на ранних стадиях наиболее удачливые венчурные инвесторы выходят из бывших предпринимателей», — отмечает он.

Долгое ожидание. Некоторые проекты быстро взлетают, но отдельным предприятиям нужно время «на раскрутку», иногда достаточно длительное.

По словам Константина Синюшина, когда человек получает в стартапе миноритарную долю (не позволяющую напрямую участвовать в управлении), он должен понимать, что успешному проекту нужно быстро масштабировать свой охват рынка и выручку, чтобы стать интересным для стратегического инвестора с большим капиталом. Когда эта цель будет достигнута, частный инвестор сможет выйти из проекта, продав свою долю стратегическому инвестору, который владеет блокирующим пакетом акций.

- Мошенничество. Иногда под венчурными проектами скрываются финансовые пирамиды. В этом случае возникает опасность лишиться всех денег.

- Большой объем самостоятельной работы.

Константин Синюшин говорит: «Найти хороший проект сложно, поскольку все ранние стартапы малопубличны, а несколько похожих стартапов сложно сравнивать между собой. Для частного инвестора это практически вторая самостоятельная работа на полный день, и ее тяжело совмещать с другим бизнесом или работой по найму».

Порог входа. К примеру, для участия в проектах «ВТБ Капитал Управление активами» в рамках первого этапа привлечения инвестиций допускаются только физические лица, которые могут инвестировать минимум ₽15 млн.

Сколько нужно для инвестиций

Открыть брокерский счет можно бесплатно, а первый актив приобрести за сотню рублей. В доверительное управление инвесткомпании принимают от 5—10 тыс. долларов.

При этом собрать диверсифицированный портфель получится даже на небольшие накопления.

• 1 тыс. рублей достаточно для покупки первых паев в фондах.

• Чтобы создать самостоятельный портфель по всем правилам из базовых акций или облигаций на российском рынке, нужно больше денег. По оценкам экспертов, это сумма в 300—500 тыс. рублей.

• Выходить на американский рынок рекомендуется с суммой в 100 тыс. долларов.

Выход на фондовый рынок предполагает, что у вас есть финансовый фундамент (сбережения на черный день, возможно, даже страховка имущества или жизни и здоровья), а также отсутствуют дорогостоящие кредиты.

Как правильно составить и заключить договор инвестирования – образец документа

Инвестиционный договор – официальный документ, который нужно составлять согласно установленной форме.

Бумага предполагает помещение средств физическим лицом (или юридическим субъектом) в открытие бизнеса, покупку оборудования, строительство, производство и прочие направления, обещающие в будущем принести доход.

Финансы, вкладываемые в проект, могут быть собственными, государственными, заемными, принадлежащими ПИФам. После заранее оговоренного срока вкладчики получают возврат средств с процентами либо имеют выгоду в иной форме.

Желающие могут ознакомиться с образцом договора во всех подробностях.

Отношения по инвестиционному договору носят обычно длительный характер, поэтому инвестору, прежде чем вкладывать средства, нужно внимательно изучить проект, а затем отслеживать успехи действующего предприятия.

Вложения в драгоценные металлы

Золото – отличный инвестиционный инструмент. Инвестиции в золото не обязательно означают покупку слитков драгметалла или открытие ОМС. Вкладываться в этот драгметалл можно и через брокерский счет, например, покупать фьючерсы на золото или инвестировать в акции соответствующих ETF.

Альтернатива работе через брокера – покупка инвестмонет, золотых слитков или открытие ОМС счета. Но вариант с брокером намного выгоднее:

- купить можно любое количество золота. Нет привязки, например, к весу слитка;

- не нужно заботиться о хранении физического золота, его сохранности;

- операции купли-продажи производятся удаленно. Сделать это можно в любой момент;

- при работе со слитками при продаже взимается НДС 18%. В начале 2020 г. отмену НДС не поддержало правительство. Брокерский счет этого недостатка лишен;

- нет высокого спреда между ценой покупки и продажи металла как это сделано банками при работе с ОМС. С ОМС инвестор теряет порядка 10% только на спреде. Например, у Сбербанка на момент подготовки обзора цена продажи золота для ОМС была завышена на 12,34%.

Золото – это способ вложить деньги без риска и защитить капитал от инфляции. В спокойные периоды курс этого драгметалла торгуется в диапазоне. В периоды нестабильности оно играет роль «тихой гавани». Инвесторы избавляются от фиатной валюты и переводят сбережения в золото, зная, что оно будет цениться всегда.

Отличный пример наблюдался в начале 2020 г. С распространением коронавируса по планете золото начало дорожать и имеет все шансы в будущем обновить исторические максимумы. Замедление темпов роста мировой экономики оказывало влияние на рост золота и до объявления пандемии. Так что оптимальный момент для покупки драгметалла – кризисные периоды.

В пользу роста золота говорит и то, что запас металла на планете конечен, а спрос на него сохраняется всегда. Его используют в промышленности, медицине, центробанки пополняют золотовалютные резервы, население также участвует в скупке драгметалла. Подробнее о нюансах инвестирования в желтый металл рассказывает отдельная статья.

Основные принципы и виды инвестиций

Инвестирование – это отчуждение средств для получения прибыли в будущем. В эффективных инвестициях есть определенные принципы, которые помогают достигнуть поставленных задач, минимизируя риски.

Базовые принципы заключаются в:

- грамотной постановке целей;

- написании стратегического плана;

- создании профиля риска;

- определении, готов ли инвестор уделять время для управления инвестициями или же необходимо передать средства в управление профессионалам;

- постоянном анализе рынка;

- умении отказываться от активов, которые не приносят прибыль.

Высокодоходные инвестиции должны быть постоянными, не зависимо от того, планируете получать пассивный или активный доход.

Основные виды вложений

|

В И Д Ы В Л О Ж Е Н И Й |

По объекту | Реальные. Вариант покупки земли, оборудования, недвижимости, брендов, средств производства, вложение в повышение квалификации сотрудников. |

| Финансовые. Лизинг, кредитование юридических и физических лиц, приобретение облигаций, акций и прочих ценных бумаг. | ||

| Спекулятивные. Краткосрочное вложение в золото, национальную валюту. | ||

|

По целям |

Прямые. Средства инвестируются в бизнес и направлены на его развитие. Приобретается сырье, оборудование, здание. | |

| Портфельные. Речь идет о формировании инвестиционного портфеля – игра на валютном фонде, покупка ценных бумаг. | ||

| Нефинансовые. Покупается авторское право или объекты интеллектуальной собственности. В качестве инвестирования можно купить патент на изобретение или узнаваемый бренд. | ||

| Интеллектуальные. Финансово поддерживается научная и исследовательская деятельность, разработка инноваций. | ||

| По форме собственности | Частные. Право собственности на инвестируемые ресурсы – у физических и юридических лиц. | |

| Государственные. Деньги для инвестиций берутся из бюджета страны, участником экономической деятельности выступает Национальный Банк, Министерство. | ||

| Иностранные. Деньги вкладывают граждане других государств. | ||

| Смешанные. Инвестируются одновременно государственные и иностранные средства. | ||

| По сроку инвестирования | Краткосрочные. Вложение финансовых средств в проект на период до года. Доходность составляет 5-25%. | |

| Среднесрочные. Инвестирование в проект на срок от 1 до 3 лет. | ||

| Долгосрочные. Вложение средств в проект продолжительностью от трех лет. |

Правила правильного инвестирования

Основные правила инвестирования заключаются в следующем:

- Для вложений используйте только свободные деньги. Не берите кредиты или займы для инвестирования. Всегда есть риск потери.

- Оцените риски и возможную доходность, перед тем как выгодно вложить средства.

- Помните о диверсификации вложений. Чтобы снизить риск возможных потерь капитала или доходов от него, необходимо распределить вклад между различными объектами вложений. Классический вариант в мировой практике – 10% для каждого проекта.

Основным правилом инвестирования так и остается способность научиться управлять рисками.

С каких сумм можно начать вкладывать деньги

Начать приумножение средств можно и с 500 рублей. Подобные суммы тоже можно инвестировать. Только зачастую заработок будет соразмерен вкладу, хотя так бывает не всегда.

В отличие от денег, человек не может работать 24 часа 7 дней в неделю.

Но депозиты – это не единственный способ без лишних усилий получать доход, не имея экономического образования и 100 тыс. руб. для инвестирования

Важно выбрать инструмент – удачную инвестиционную возможность

Все продукты Банки.ру

Калькуляторы

Калькулятор вкладов

Калькулятор кредитов

Калькулятор ипотеки

Калькулятор ипотечного страхования

Калькулятор ВЗР

Калькулятор автокредитов

Рассчитать ОСАГО

Рассчитать КАСКО

Вклады и инвестиции

Вклады в Сбербанке

В Почта банке

В рублях

С высоким процентом

Вклады с онлайн заявкой

Акции российских компаний

Покупка ОФЗ

Вклады в Москве

Кредиты и займы

Рефинансирование кредитов

С онлайн заявкой

Под залог

Для пенсионеров

Займ онлайн на карту

Срочный займ на карту

Займ без отказа

Беспроцентный займ

Займ на Киви кошелек

Кредиты в Москве

Страхование

Калькулятор ОСАГО

Ипотечное страхование

ОСАГО 2021

Электронный полис ОСАГО

Калькулятор Каско онлайн

ОСАГО в Москве

Каско в Москве

Карты

Онлайн заявка на кредитную карту

Кредитная карта Тинькофф Платинум

Кредитки без справки о доходах

Онлайн заявка на дебетовую карту

Карты с кэшбэком 2021

Карты с бесплатным обслуживанием

Кредитные карты в Москве

Ипотека

Ипотека в Альфа-Банке

Ипотека в ВТБ

Ипотека в Сбербанке

Рефинансирование ипотеки

Льготная ипотека

Ипотека на вторичное жилье

Ипотека в Москве

ОСАГО и КАСКО

Каско Патриот

ВТБ Каско калькулятор онлайн

Страховка Каско с франшизой

Сколько стоит Каско на Мерседес Е200

ОСАГО 24 7

Каско на Газель

Объединенная Страховая Компания ОСАГО онлайн

Дебетовые карты

Дебетовки Райффайзена

Условия и тарифы по картам Открытие

Пенсионные банковские карты

Банковские карты ВТБ

Заказ дебетовых карт Газпромбанка через интернет

Мультивалютная карта Тинькофф Блэк

Какие проценты по карте Польза

Какой процент в Сбербанке на пенсионную карту

Тинькофф Junior стоимость

Дебетовая карта Можно Все Росбанка

Потребительские кредиты

Кредит по паспорту без отказа

Калькулятор кредита в Восточном банке для физических лиц

Газпромбанк потребительский кредит

Рассчитать проценты по кредиту АК Барс банка

Калькулятор Альфа Банка для потребительского кредита

Кредит беззалоговый

Кредит на развитие бизнеса для ИП

Взять кредит пенсионеру под маленький процент

Кредит для иностранных граждан

Кредит наличными самозанятым

Кредитные карты

Кредитная карта виртуальная онлайн без визита в банк без отказа

Кредитная карта Тинькофф Платинум заказать онлайн

Молодежная кредитная карта

МТС кэшбэк кредитная карта оформить онлайн заявку

Кредитные карты 70000

Россельхозбанк кредитная карта онлайн заявка оформить

Карты рассрочки со снятием наличных без процентов

Тинькофф карта кредитная заказать онлайн с доставкой по почте

Кредитная карта Тинькофф 55 дней без процентов

Оформить цифровую карту СберБанк онлайн

Расчетно-кассовое обслуживание

Бесплатное открытие счета для ИП

Открыть счет в СберБанке

Открыть счет для ООО

СберБанк открыть счет ИП онлайн

Тарифы банка Точка для расчетного счета

Тинькофф банк открытие расчетного счета

Ипотечные кредиты

Взять квартиру в ипотеку в новостройке

Льготные ипотечные программы для молодой семьи

Сельская ипотека на участок и строительство дома

Социальная ипотека для работников бюджетной сферы

Ипотека на загородный дом без первоначального взноса

Ипотека для многодетных на вторичное жилье

Льготная ипотека с господдержкой

Получить ипотеку без подтвержденного дохода

Потека на покупку дачи с земельным участком

Ипотека для работников детских садов

Депозиты

Вклад через онлайн

Облигации федерального займа доходность

Котировки акций онлайн

СберБанк ставки онлайн вкладов

Стоимость ПИФов СберБанка

Курс акций Газпрома онлайн

Акции Роснефть стоимость сегодня

ETF на московской бирже

Микрозаймы

Получить экспресс займ онлайн на банковскую карту

Срочный онлайн микрозайм на киви кошелек без отказа

Получить займы наличными срочно в день обращения

Займ без процентов на карту без отказа

Займы онлайн мгновенные на банковскую карту

Займ онлайн на карту без процентов с 18 лет

Крупные займы на длительный срок

Онлайн займ без отказа пенсионерам

Взять быстрый займ денег в долг

Быстрые круглосуточные займы на карту

Показать еще

Скрыть

Как поменялись инструменты за последние пару лет

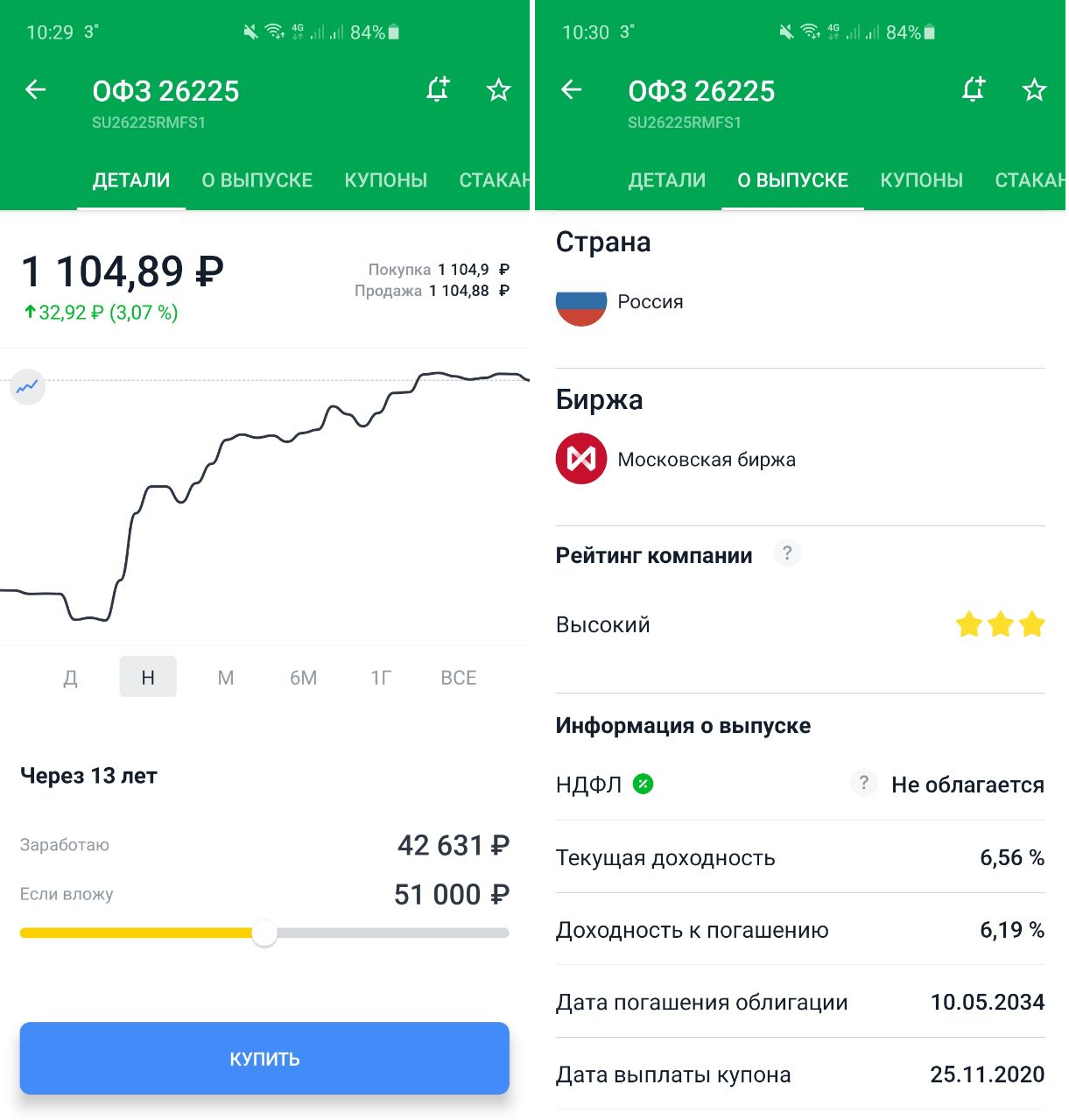

Одним из первых брокеров, который начал двигать рынок частного инвестирования в России, стал БКС. На его платформе первое время работал в том числе и «Тинькофф» — сейчас у них свое приложение, своего рода новый стандарт для отрасли.

Не будем приводить здесь интерфейсы всех мобильных приложений или сравнивать их между собой

Важно другое — наконец-то произошел качественный сдвиг в инструментарии. У простых пользователей, непрофессионалов, появилась возможность приобщиться к теме инвестиций

При этом они имеют под рукой привычный стандарт юзабилити, и их даже не обязывают рисковать собственными средствами: у тебя есть виртуальный счет, на котором ты можешь поэкспериментировать и оценить работу приложения.

Практически любое современное приложение делает ставку на простоту и юзабилити

Аналогичные решения есть и в США, хотя там в целом более консервативный финансовый рынок: люди до сих пор пользуются чековыми книжками, а операции с ценными бумагами предпочитают доверять брокерам, а не торговать самостоятельно через приложение. Можете посмотреть приложение Robinhood.

UX/UI современных мобильных приложений для частных инвесторов — это, безусловно, их сильная сторона. Что еще предстоит доработать?

Доходность и риски инвестиций — рассчитываем прибыльность

7.1. Доходность инвестирования

Сколько можно заработать на инвестициях? Вопрос, на который нельзя однозначно дать какой-то ответ. Можно сделать как +100%, так и потерять всё.

Как мы писали выше, поскольку финансовые инвестиции являются самыми доступными для населения, то про них больше всего будет сказано.

- 50-100% — Долгосрочные инвестирование по стратегии «купи и держи» с отбором недооценённых компаний. Этот подход получил название стоимостного инвестирования;

- 8-15% — Пассивное индексное инвестирование на основе фондового индекса;

- 30-70% — Трейдинг (в случае успешной торговли);

- 5-10% — Инвестиции в облигации;

- 10-20% — Смешанная стратегия: акции + облигации;

Это средние цифры, которые получены за последние десятки лет фондового рынка. Возможно, в будущем он не будет так расти или будет. Никто не знает ответа на этот вопрос.

7.2. Риски инвестиций

-

Системные риски

- Политические/Страновые (войны, изменения в стране);

- Инфляционные (высокая инфляция);

- Валютные (сильное изменение курса национальной валюты);

- Изменения ставки рефинансирования (имеется в виду сильные и незапланированные изменения);

- Форс-мажоры (катастрофы, природные явления, эпидемии);

-

Несистемные риски

- Кредитные (невыполнение кредитных обязательств);

- Деловые (ошибки в выборе вектора развития);

- Отраслевые (проблемы конкретно в секторах);

Некоторые риски можно снизить, а некоторые никак нельзя. Например, страновые риски никак не снизит, поскольку в случае каких-то крупных военных действий пострадает вся мировая экономика.

Вложить 1 млн рублей в ценные бумаги

С развитием интернета доступ к фондовому рынку стал максимально доступен для каждого физического лица. С появлением мобильных торговых терминалов стало возможно совершать торговые операции с ценными бумагами даже со смартфонов. Эту случилось относительно недавно где-то с 2012-2014 года.

Главный плюс ценных бумаг в том, что только они позволяют сохранять деньги и даже приумножать их в реальном выражении, то есть с учётом инфляционных издержек. При этом от владельца не требуется никаких телодвижений.

Начинать инвестировать в ценные бумаги можно с любой суммы. Чем больше сумма, тем больше можно заработать денег. Поэтому сумму до 1 млн рублей можно легко вложить.

Для доступа к фондовому рынку потребуется зарегистрироваться в брокерской компании. Это можно сделать онлайн из дома. Я рекомендую работать со следующими брокерами (лично торгую через них):

Это самые крупные и надёжные брокерские компании в России. У них отсутствуют комиссии за ввод/вывод денег. Комиссия берётся лишь за торговый оборот.

Форма регистрация выглядит следующим образом:

После регистрации появится возможность открытия брокерского счёта. На этом счёте могут одновременно находится деньги (рубли и другие валюты) и ценные бумаги (акции, облигации), ETF фонды.

Для открытия счёта в личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

На фондовом рынке у инвесторов вызывает наибольшим спросом пользуются следующие ценные бумаги:

- Акции. Долевые ценные бумаги, которые позволяют получать дивиденды и зарабатывать на курсовом росте.

- Облигации. Долговые ценные бумаги, которые позволят получить заранее известную прибыль. Напоминают вклады.

- ETF-фонды. Готовые портфели из ценных бумаг. Есть ETF на фондовые индексы и портфели из облигаций.

Инструкцию, как покупать, продавать на бирже можно прочитать в статьях:

Большинство инвесторов собирают портфели ценных бумаг из акций и облигаций в пропорциях. Есть варианты с готовыми решениями через покупку ETF-фонда.

С 2014 года появилась также возможность покупать зарубежные компании, что даёт российским инвесторам очень большие возможности для заработка и диверсификации рисков.

Более подробно про возможности и нюансы фондового рынка читайте в статьях:

Нельзя не упомянуть ещё про один важный плюс ценных бумаг. С 2015 года появилась возможность открывать брокерские счёта типа ИИС. Они позволяют получать налоговые вычеты на взнос или на прибыль (каждый инвестор сам определяет, что выгоднее ему). Например, если пополнять ежегодно ИИС на 400 тыс. рублей, то заполнив декларацию 3-НДФЛ можно вернуть с них 52 тыс. рублей. При этом пополнять и делать вычеты можно ежегодно.

- Доступность ценных бумаг для широкого круга населения;

- Возможность реально приумножать свой капитал;

- Широкий ассортимент ценных бумаг;

- Можно инвестировать любую сумму;

- Большая ликвидность;

- Деньги можно снять в любой момент;

- Из-за колебаний цены акций общая сумма будет постоянна изменяться;

- Необходимо потратить немного времени на то, чтобы выбрать во что вложить деньги;

Какую сумму вклада нужно накопить, чтобы получать пассивный доход

Расчет необходимой к накоплению суммы вклада не сложный. Сначала нам нужно посчитать сумму денег, которую мы хотим получать в виде пассивного дохода по вкладам, после чего вычислим и необходимую сумму вклада.

1. Необходимо посчитать ваши регулярные ежемесячные доходы

При определении суммы ваших регулярных расходов, следует учитывать все ваши расходы, включая ежемесячные платежи за коммунальные услуги, ежемесячные расходы на продукты питания, расходы на автотранспорт, расходы на одежду, платежи по кредитам (если они у вас имеются).

Полученную сумму, в идеале, нужно увеличить на 10 – 15 %. Зачем это нужно? Ответ прост, эта сумма позволит вам избежать дополнительных расходов из – за скачков инфляции, и увеличивать сумму вашего вклада, что впоследствии позволит держать ваш доход на сопоставимом уровне. То есть эти деньги вы впоследствии будете продолжать откладывать, что позволит вам формировать для себя дополнительную подушку безопасности и окажет неоценимую пользу в случае возникновения форс – мажорного обстоятельства.

Предположим, что сумма денег, которую нам хочется получать ежемесячно в виде пассивного дохода по вкладам, составляет 30 000 рублей.

2. Вычисляем необходимую сумму вклада

Для расчета общей суммы вклада применяем следующую формулу:

P = (S * K * 100) / ( I * t), где:

P – величина вклада, которую нам необходимо накопить S – сумма ежемесячного дохода, который мы хотим получать в виде процентов по вкладу K – количество дней в году 365 (366) I – размер годовых процентов по вкладу T – период времени, в нашем случае – год (365 или 366 дней)

Определяемся с основными вводными

Сумма дохода, которая нас интересует, составляет 30 000 рублей в месяц. Соответственно в год эта сумма составляет 360 000 рублей. Разумеется, в формулу вы можете подставить свою сумму, ту, которая интересует именно вас.

Количество дней, период времени, за который мы будем считать – это год или 365 (366) дней. Ставки по банковским процентам всегда исчисляются в процентах годовых, да и в годовых показателях считать проще.

Процентная ставка по вкладу зависит от рыночной ситуации и средних ставок, которые предлагают банки. Тем меньше процентная ставка по вкладу, тем меньший доход мы будем получать.

В то же время, высокая процентная ставка, которую предлагает банк, может являться свидетельством близкого краха банка и привести к потери вами всех денег, которые вы храните в этом банке.

Таким образом, ориентируемся на среднюю ставку, которую предлагают банки. На момент написания статьи средняя ставка составляет 6 % годовых. Исходя из этой цифры, и будем считать.

P = (360 000 * 365 * 100) / (6 * 365) = 6 000 000 рублей

Проверяем от обратного: S = (6 000 000 * 365 * 6)/ (365 * 100) = 360 000 рублей

Таким образом, для того, что бы получать около 30 000 рублей в месяц в виде процентов по вкладу, вам необходимо иметь вклад в размере 6 000 000 рублей.

При этом, вы должны понимать, что в зависимости от продолжительности месяца, сумма начисленных процентов будет отличаться. Подробнее об этом я писала в статье как проверить начисление процентов.

В частности: Если в месяце 30 дней, то при вкладе в размере 6 000 000 рублей и процентной ставке 6 % годовых, размер начисленных процентов будет составлять 25 589,04 рублей. (6 000 000 * 30 * 6) / (365 * 100) = 25 589.04 рублей

Если в месяце 31 дней, то сумма процентов при тех же условиях будет составлять 30 575,34 рублей. (6 000 000 * 31 * 6) / (365 * 100) = 30 575,34 рублей

И так, с суммой вклада мы определились, дело осталось за «малым» — накопить такой вклад, и можно будет получать пассивный доход и жить на одни проценты.

Инвестиции в акции

Можно покупать отдельные акции, которые представлены у брокера. Покупаете акцию компании — становитесь совладельцем доли, а значит, имеете право на получение дивидендов. Акции можно продать по более выгодной цене и получить прибыль на разнице от цены покупки.

При инвестировании важно обратить внимание на степень риска. При торговле через «Сбербанк Инвестор» можно выбрать его уровень:

- низкий — стоит выбрать, если вы не разбираетесь в инвестициях. При низком уровне вам предложат, например, вложиться в облигации;

- умеренный — уровень предполагает потенциальный доход от 10 %;

- высокий — доход от 15 %. Срок вложений при этом составит от 3 лет.

В отличие от депозита акции можно продавать или получать прибыль в виде дивидендов. Главное — понять, что для вас будет наиболее выгодно и оптимально. Можно получить весомую прибыль, купив акции по одной цене и перепродав дороже. А можно купить и просто ждать отчетного периода, сверяясь с календарем дивидендов, чтобы получить свою прибыль.

Когда пора задуматься о капитале?

Как только получите первый доход, скажет вам любой сегодняшний пенсионер. Сложность в том, что перед молодым человеком стоит много более насущных нерешенных задач: образование, собственное жилье, автомобиль, загородный дом, образование детям. Формирование капитала, как и любая важная, но не срочная задача, всегда будет проигрывать насущным материальным потребностям

Именно поэтому важно сразу сформировать у себя привычку откладывать маленькую часть доходов на формирование личного фонда благосостояния

Акции, облигации, фонды, которые генерируют доходы в виде дивидендов и купонов, — это и есть инвестиционный капитал. Чтобы создать его, нужно время, регулярные пополнения и надежная стратегия. Эти усилия окупаются, говорят нам примеры успешных инвесторов, которые могут себе позволить жить на дивиденды. Подробнее о вариантах работы через брокера и управляющую компанию можно прочесть здесь.

Инвестиционные риски – что это такое и как с ними бороться

Чем значительнее сумма, тем больше перспектив имеет инвестор, но параллельно возрастают финансовые риски. Инвестиционных направлений полностью без риска не существует: даже банк с вашим вкладом может лопнуть. Но в силах вкладчика – минимизировать риски.

Существует несколько разработанных экспертами правил, помогающих избежать неудач в инвестиционных проектах:

- Диверсификация инвестиций – не вкладывайте все деньги в один проект, разделяйте их по нескольким направлениям.

- Вкладывайте исключительно «свободные» деньги – те, которые не предназначены для жизни.

- Создайте денежную «подушку» безопасности – отложите сумму, которая в случае чего обеспечит вам безбедное существование в течение 3-6 месяцев.

- Не принимайте инвестиционных решений, основанных на эмоциях и предчувствиях – только строгий математический расчет поможет просчитать возможные риски и прибыли.

- При первой возможности выводите со счета тело вклада.

- Применяйте профессиональные инструменты – в сети есть сертифицированные площадки для работы с финансами, которые повысят уровень вашей безопасности.

Всегда придерживайтесь плана, привлекайте к работе профессионалов и не стесняйтесь советоваться с опытными инвесторами.

Читайте дополнительный материал по теме в статье «Инвестиции в бизнес».

Рекомендую полезное видео по тематике статьи.

Заключение

Теперь вы знаете о самых популярных направлениях инвестирования и готовы вложить ваши финансы грамотно и с минимальным риском. Если вы хотите получить больше проверенных способов, приходите антикризисный марафон «Пассивный доход».

Успешные инвестиции – путь в безбедное и счастливое будущее, в котором нет долгов, залогов, обременительных кредитов и прочих атрибутов безденежья. Инвестиции помогут вам не терять, а умножать ваш капитал и делать это без изнурительного каждодневного труда.

Команда портала «ХитёрБобёр» желает своим читателям успеха в любых финансовых проектах. Ждём от вас оценок статьи, замечаний, комментариев и дополнений по теме!

Автор статьи: Мария Загайнова

Писатель, копирайтер и редактор. Пишу о бизнесе, инвестициях и криптовалютах