Особенности обезличенных металлических счетов (омс)

Содержание:

- В какой металл инвестировать

- Что такое обезличенный металлический счет

- Что собой представляют металлические счета

- Что такое обезличенный металлический счет

- Основные виды вложений в металлы

- Что это такое ОМС?

- Как открыть обезличенный металлический счет

- Как обналичить?

- Что учесть при оформлении ОМС?

- Открыть ОМС со своим слитком драгметалла

- Как заработать на ОМС

- Где можно открыть счет

- Условия открытия вклада

- Где можно открыть обезличенный металлический счет

В какой металл инвестировать

Клиенты банка, решившие открыть ОМС, стоят перед выбором: какому драгоценному металлу отдать предпочтение, ведь динамика роста цен и ликвидность у них разная. Следовательно, и доходность металлических счетов в Сбербанке у золота, серебра, палладия и платины разная.

Чтобы осознанно выбрать вид металла, для которого будет открываться счет, необходимо хорошо ориентироваться в курсовой разнице покупки и продажи драгметалла банком (финансисты называют это «спредом»), влиянии на котировки политической и экономической ситуации в мире и регионах, владеть динамикой роста стоимости каждого металла.

Покажем, насколько это важно на конкретном примере. Так, на основании опубликованной статистики ЦБ РФ, доходность за последние 5 лет у палладия – 31%, серебра – 26%, золота – 25%, платины – 6%

Скорее всего для многих приведенные цифры оказались полной неожиданностью. Особенно по серебру, которое постоянно недооценивается и палладию, с его великолепными перспективами.

Статистика статистикой, но основные вклады оформляются в золоте (около 80%). Оно имеет стабильный рост в цене в долгосрочной перспективе (особенно резко растет курс во время различных кризисов), легко конвертируется в деньги, сохраняет сбережения во время инфляций (котировки золота зависят от долларового фьючерса, имея при этом разнонаправленное движение).

Вывод: открытие ОМС снижает риски потери капитала, позволяя получить небольшой процент прибыли.

У серебра наблюдаются быстрый рост и падение курса. Поэтому в краткосрочной перспективе можно быстро разбогатеть и быстро разориться. Здесь все зависит от вкладчика: его знаний, интуиции и везения. В долгосрочной перспективе серебро имеет туже тенденцию, что и золото.

Вывод: для азартных людей вклады в серебре представляются рисковыми инвестициями.

Платина растет в цене тогда, когда спрос на золото падает (золото покупают в моменты кризиса, а платину во время экономического роста). Этим и объясняется низкая доходность по металлу. В настоящий момент цены на платину достигли минимума. Опускаться ниже они не могут – никто не будет продавать металл ниже стоимости его добычи.

Вывод: инвестиции в платину в долгосрочной перспективе, во-первых, сохранят сбережения (цене некуда падать), во-вторых, несут дополнительные возможности получить большую прибыль.

Палладий — самый загадочный металл:

- разведанные по запасам добывающие страны скрывают;

- рост потребления в промышленности спрогнозировать нереально;

- добывается в сложных условиях.

В настоящий момент ни один эксперт не готов сказать о динамике соотношения спроса и предложения на этот металл на мировом рынке. Поэтому падение добычи всего на несколько процентов может вызвать резкий рост цены.

Вывод: в настоящий момент вкладываться в палладий очень прибыльно.

Что такое обезличенный металлический счет

Обезличенный металлический счет — это аналог банковского счета до востребования, валютой которого является вес (в граммах) драгметалла. Данный счет является обезличенным т.к. не указываются индивидуальные признаки слитков (пробы, серийные номера, производитель), т.е. счет не подкреплен конкретным физическим металлом.

При открытии ОМС вы инвестируете в драгметалл в надежде на его дальнейший рост в цене. С данным счетом можно делать все стандартные банковские операции — частично пополнять и выводить средства, закрыть без потери дохода и штрафов.

Как правило, банки предлагают с помощью ОМС инвестировать в следующие драгметаллы (список сортирован по популярности, доходность указана за 5 лет с октября 2014 по 2019 года):

- Золото (Au) — покупка от 0,1 грамма, 15.11% годовых;

- Cеребро (Ag) — покупка от 1 грамма, 8,43% годовых;

- Платина (Pt) — покупка от 0,1 грамма, 0,48% годовых;

- Палладий (Pd) — покупка от 0,1 грамма, 41,6% годовых.

Цены на основные драгметаллы ежедневно устанавливаются Центробанком РФ и отображаются на его сайте:

Но имейте в виду, что у каждого банка свой курс на драгоценные металлы, так же как на валюту. Курс ЦБ является ориентиром для формирования цены.

Что собой представляют металлические счета

Очень давно промышленники и банкиры обратили свое внимание на один интересный факт в финансовом мире: постоянный рост цены золота и серебра. Учитывая этот нюанс, банки США в 18 веке предложили клиентам вкладываться не в акции, что было очень популярно, а в золото

Была установлена цена тройской унции чистого золота (31,1034768 грамма 999 пробы) в размере 19 долларов 35 центов.

Через два столетия эта форма рыночных отношений пришла и в Россию, но уже современную (конец 20 века). Простые граждане стали сохранять свои деньги от прожорливой инфляции в драгоценностях, которые покупались не для украшений, а с целью сохранить и приумножить свое состояние.

Но у такой формы инвестирования средств физического лица есть две проблемы:

- в продаже нет слитков драгоценных металлов, которые покупать выгоднее, чем драгоценности — золотой слиток проще реализовать;

- хранение такого вида капитала в домашних условиях не гарантировало его безопасность (сохранность). Для воров-домушников это лакомый кусок, а современные сейфы не всегда являются преградой.

Учитывая эти факторы, банки предложили своим клиентам открывать металлические счета.

В классическом понимании металлический счет — это счет, открытый физическим или юридическим лицом для хранения или купли/продажи драгоценных металлов: золота, серебра, палладия и платины. Такие счета бывают двух типов:

- ответственного хранения (иногда называют ответственным), когда в спецхранилище банка помещаются реальные слитки драгметалла с выбитыми номерами и уникальными особенностями (проба, место отливки, и т.д.);

- обезличенный металлический счет (ОМС), не предусматривающий владение клиентом реальным драгметаллом. Здесь применен принцип привязывания положенных на счет средств к курсу выбранного драгоценного металла, т.е. на открытом счете есть металл в граммах, но только в виртуальном виде.

Принципы его работы

Незначительное число клиентов Сбербанка знает, как заработать на валютном счете. Ведь по нему в Сбербанке не начисляются проценты (нет депозитного металлического счета). Прибыль и банка, и клиента образуется только при покупке и продаже золота, серебра, палладия или платины, которые совершает владелец счета самостоятельно или банк по его поручению. При этом банк в принципе не может потерять свои капиталы, а клиент, при неудачной сделке, даже войти в минус.

Полученные денежные средства лежат на ОМС и ждут момента, когда банк установит курс продажи ниже отметки в 2300 руб. после чего следует покупка слитков. Итог: количество золота в граммах увеличилось по сравнению с первоначальным инвестированием.

Консервативные клиенты ждут продолжительное время, три и более лет, и только потом продают свои слитки. За это время цена на золото значительно подрастает.

Сильные и слабые стороны

У каждого банковского продукта есть свои сильные и слабые стороны. Есть они и у ОМС. Чтобы не наделать ошибок при принятии решения об инвестировании в драгметаллы, клиент должен знать плюсы и минусы металлического счета в Сбербанке.

Плюсы:

- покупаемый на обезличенный счет драгметалл не облагается налогом на добавленную стоимость в размере 20%;

- высокая ликвидность – хранящийся на счете металл продается в считанные часы и наоборот, покупается практически мгновенно;

- отсутствие рисков при хранении и транспортировке металла;

- отсутствие комиссионных за открытие и обслуживание счета;

- возможность открыть ОМС любому физическому лицу, в том числе в пользу третьих лиц;

- низкий минимальный порог открытия – 0,1 г для золота, платины и палладия, 1,0 г для серебра;

- возможность при закрытии счета получить не бумажные деньги, а металл в виде слитков (придется оплатить НДС в размере 20%);

- минимальный риск потери сбережений.

Минусы:

- высокий спред. Например, в банке Тинькофф и ВТБ он значительно ниже;

- низкая доходность (в среднем 3-4%);

- отсутствие страховки в Агентстве по страхованию вкладов – при отзыве лицензии клиент полностью теряет свои деньги;

- необходимость самостоятельной уплаты налогов на прибыль (при денежном депозите эта обязанность возложена на банки);

- необходимость уплаты НДС в размере 20%, при превращении виртуального металла в реальный. Этот налог «съедает» всю полученную прибыль.

Что такое обезличенный металлический счет

Если слиток — это «живое», реальное золото, то ОМС можно назвать «виртуальным». Это открытый банковский счёт, но не в валюте, а в металле. Единица измерения — граммы (проценты тоже начисляются в граммах).

Обезличенным счет назван, поскольку при регистрации движения средств по нему указывается только масса прихода или списания без физических признаков (массы, производителя, пробы, серийных номеров и других). При проведении операций по обезличенному металлическому счету не нужна перевозка, не меняются и условия хранения слитков.

Недостатки металлических счетов

ОМС не входят в систему страхования вкладов. На фоне последних событий в России – это значительный недостаток данного вида вложений. В случае отзыва лицензии у банка владелец счета становится в общую очередь кредиторов банка и ждет продажи его активов.

Котировки на покупку-продажу металла банки устанавливают самостоятельно. При этом спрэд (разница в цене между покупкой и продажей драгоценного металла) составляет 3-5 процентов. Но в случае непредвиденных обстоятельств, например, резкого увеличения или падения спроса, спрэд может значительно увеличиться, ведь никаких ограничений нет, а решение принимает банк.

ОМС не делает инвестора фактическим владельцем золота. Некоторые банки предусматривают возможность физического снятия металла со счета, однако при этом владелец оплачивает НДС в размере 18% от суммы и комиссию банка, которая никем не регламентируется и устанавливается финансовым заведением самостоятельно. Это значит, что в ситуации, которая может спровоцировать массовый вывод физического металла со счета, банк имеет право установить комиссию в размере даже 50% стоимости слитка.

В последнее время прослеживается тенденция превышения количества бумажного золота над физическим. Это теоретически может привести к тому, что владельцы физического золота не захотят его продавать по поставочным фьючерсам и рынки бумажных контрактов остановятся. В результате владельцы таких контрактов одновременно захотят их обналичить, а физического металла не хватит на покрытие обязательств. К тому же банки смогут устанавливать произвольные спрэды и комиссии за вывод металла в физическую форму. Поэтому, несмотря на преимущества ОМС, не следует забывать и о возможных инвестиционных рисках.

После открытия ОМС стоимость инвестиций сразу снижается на величину спрэда и, чтобы выйти хотя бы на нулевой показатель при продаже металла, надо дождаться пока его стоимость повысится на величину спрэда. Исходя из этого, рекомендуется открывать ОМСна долгосрочную перспективу.

https://youtube.com/watch?v=ZnSGVz9G3eM

Проценты по срочным ОМС, а также доход, полученный от изменений котировок металлов, облагаются подоходным налогом в размере 13%. В первом случае его удерживает банк, а во втором – ответственность ложится на владельца счета.

Преимущества ОМС

Преимущества ОМС перед физической покупкой металла в том, что при проведении операций с обезличенным счетом не оплачивается НДС в размере 18% стоимости металла. При этом его цена максимально приближена к уровню мирового рынка, потому что в стоимость не входят изготовление, транспортировка и страхование слитков. Кроме этого инвестору не надо арендовать ячейку для хранения слитков.

Бесспорное преимущество ОМС – в бесплатном открытии и ведении счета. Многие банки не ограничивают и минимальный размер первоначального и дополнительных взносов. А продажа метала с обезличенного счета проводится в день обращения. Некоторые банки допускают снятие метала в виде слитков, но в таком случае придется заплатить НДС (18%) и комиссию банка. Иногда предусматривается безналичный перевод металла с одного ОМС на другой, открытый в том же банке.

Основные виды вложений в металлы

Люди, намеревающиеся зарабатывать на драгметаллах через инвестиции, пользуются основными и альтернативными инструментами. Конечно, в приоритете первый вид активов, так как они простые, доходные и менее рискованные.

Сюда относят три стратегии работы с благородными металлами.

Покупка/продажа слитков

Несложный, эффективный и наиболее логичный формат заработка на ценных металлах. Обычным вкладчикам доступно серебро и золото в большинстве филиалов крупных банков.

Каждый слиток характеризуется двумя параметрами, определяющими его стоимость – вес и чистота металла (проба). Выгоднее приобретать физический актив с наибольшей пробой и максимальным весом потому, что его позже получится реализовать с выгодной наценкой.

Слитки драгоценных металлов – это самый ликвидный финансовый инструмент. Можно купить 2-3 таких “бруска” серебра или золота, чтобы по мере роста котировки продавать по одному в разных банках. Кроме того, хороший спрос имеется со стороны ювелиров и других инвесторов. Золото принимают в качестве залога.

Главная сложность с инвестированием в слитки драгметаллов – это обеспечение специальных условий хранения. Банки предоставляют специальные ячейки, но их аренда недешёвая. Дома держать опасно из-за вероятной кражи и механического повреждения поверхности. Любая царапина снижает стоимость изделия. Возможна потеря до 35-46,5% цены.

Приходится арендовать сейф, что также сокращает доход. Когда в драгоценные металлы вкладываются крупные суммы, этот фактор почти незаметен.

Использование обезличенных металлических счетов

Отличный вариант, где не нужно решать трудности с оборотом физического серебра, палладия, золота либо платины. ОМС – это модель с инвестированием в драгметаллы, которые представлены в цифровом виде.

Это вложение даже не в металл как таковой. Через интернет вкладчик оформляет покупку, получая на обезличенный металлический счёт некоторое количество нужного актива. При таком подходе инвестор не превращается в обладателя самого металла. Просто в базе данных банка содержится запись о том, что данный человек обладает каким-то объёмом металла.

После повышения стоимости этот объём легко продаётся онлайн. Зафиксированную прибыль можно конвертировать в наличные либо реинвестировать в другой финансовый инструмент.

Преимущества инвестиций в металлы через ОМС:

- услуга бесплатная;

- никаких сложностей с хранением и реализацией слитков;

- минимальный порог входа – GOLD от 0,1 грамма, остальные драгоценные металлы от 1 гр.;

- не нужно платить НДС при продаже, только одна комиссия – НДФЛ.

Недостатки:

- вложения без защиты в АСВ;

- нет начислений на остаточные средства;

- высокий уровень спреда – большинство банков для своей выгоды устанавливают запредельный размер наценки 32-40%;

- продажа “цифрового” металла возможна исключительно в конторе, где открыт счёт.

Обезличенные металлические счета – подробный обзор заработка на инвестициях в ОМС

Инвестирование в монеты из драгметаллов

Интересный способ заработка, в котором грамотный расчёт и отсутствие спешки позволяет получать двойной профит. Во-первых – доход с подорожавшего металла, составляющего основной вес монеты. Во-вторых – коллекционная стоимость, достигающая у редких экземпляров очень больших значений.

В таком виде драгоценные металлы выпускаются ограниченным тиражом, что с годами только увеличивает их стоимость. Особенностью данного способа инвестирования можно также назвать гос. стандарты чеканки. В западных странах благодаря этим стандартам содержание золота и серебра в монетах выше, чем в России. Поэтому их монеты дороже, но и ценнее.

Эксперты советуют инвестировать именно в иностранные монеты (австралийские, немецкие, британские и др.) из-за их высокой ликвидности, обусловленной значительным содержанием драгметаллов.

Российские изделия здесь проигрывают. Они не соответствуют мировым стандартам – только 1/4 унции золота или платины вместо 1-й целой меры веса, используемой в зарубежных аналогах.

Как заработать на инвестициях в монеты из драгметаллов: преимущества и недостатки основных стратегий

Что это такое ОМС?

Это счет, на котором отображается количество металла в граммах по текущему курсу банка. Внося деньги на этот счет, они автоматически конвертируются по текущему курсу стоимости драгметалла.

У ОМС есть ряд преимуществ:

- Покупка металла от 0,1 грамма, что позволит покупать металл на любые удобные суммы.

- При долгосрочных вложениях, возможно, значительно приумножить капитал т.к. золото или палладий исторически показывают высокую доходность.

- Нет НДС 20%. Не облагается налогом на добавленную стоимость, как физическое золото или монеты.

- При инвестировании от 3-х лет не нужно платить налог НДФЛ в 13% при получении прибыли.

- Возможность частично пополнять или снимать любые суммы без потери процентов по счету, как у обычных банковских вкладов.

- Бесплатное ведение и обслуживание счета на весь срок.

ОМС можно открыть практических в любом банке, которые предоставляет данную услугу, необходим лишь паспорт. Но в отличие от банковского вклада, который застрахован государством на максимальную сумму 1,4 млн. руб., ОМС никак не застрахованы, и открывать счет рекомендуется только в надежных и крупных банках. Рассмотрим ТОП 5 банков, в которых можно открыть ОМС.

ТОП 5 банков для открытия ОМС.

1. Альфа Банк. Частный коммерческий банк, на рынке банковских услуг с 1991 года. В рейтинге банков является первым среди коммерческих, и 6-м среди остальных банков России. Развитая филиальная сеть, отделения банков есть практически в каждом крупном городе.

Данный банк возглавляет рейтинг, потому, что спред на покупку или продажу драг металлов является наиболее выгодным и на текущий момент составляет порядка 2,5%, что для многих будет, является основополагающим при выборе банка для открытия ОМС, особенно если вы не планируете на длительный срок инвестировать в металлы.

2. Россельхозбанк. Банк со 100% государственным участием, входит в ТОП 5 банков России по величине активов. Активно развивают продвижение розничных продуктов, в т.ч. ОМС. Можно быть совершенно уверенным при открытии обезличенного металлического счета в данном банке. У банка хороший спред порядка 6%, что так же является довольно важным при выборе.

3. Банк ВТБ. Крупнейший государственный банк России по величине собственно капитала. В рейтинге всех банков России занимает вторую строчку. Услуга по открытию ОМС с 2017 года осуществляется только для владельцев пакетов «Прайм» и «Прайм New». Спред на покупку или продажу металлов находится на уровне 7%.

4. Газпромбанк. Коммерческий банк, является крупнейшим, в рейтинге банков России по количеству активов находится на 3-м месте. Спред на покупку или продажу порядка 8% за сделку.

5. Сбербанк. Банк, который не нуждается в представлении. Ведущий банк России и стран СНГ, половина населения страны пользуются услугами данного банка. Огромное количество филиалов и отделений, что позволяет быть доступным для каждого. В нашем рейтинге банк расположился на последнем месте т.к. спред на покупку или продажу самый высоких среди всех банков составляет 10%.

Таким образов, какой банк выбрать дело каждого, нужно лишь определиться с какой цель планируете инвестировать и на какой срок. Если на длительный срок, лучше и надежнее будет открытие в Сбербанке т.к. на срок 5-10 лет спред не окажет существенного влияния на доходность от вложений в драгоценные металлы. Если планируете размещать средства до 1 года, лучше конечно выбрать банк с минимальным спредом, чтобы комиссия не «съела» весь ваш доход.

Как открыть обезличенный металлический счет

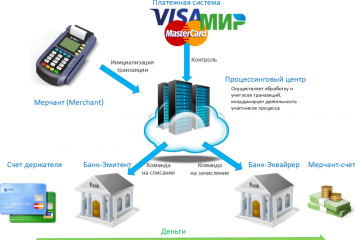

ОМС открывается так же, как и обычный банковский вклад. Заключив с кредитной организацией договор, вы получаете персональный металлический счёт, которым затем можете распоряжаться, производя операции покупки и продажи драгметаллов в соответствии с курсом, установленным банком.

Котировки драгоценных металлов, зависящие от их цен на мировых биржах, обновляют дважды-трижды в день.

Впрочем, сыграть на этих мелких ежедневных колебаниях не удастся, поскольку разница между стоимостями металла на продажу и на покупку довольно ощутима – от 5-10 % и выше.

Таким образом, ОМС является промежуточным вариантом между банковским вкладом и валютным обменом.

Чтобы открыть обезличенный металлический счёт, выполните следующие действия:

- Выберите банк с самыми выгодными условиями и обратитесь в него.

- Предоставьте пакет всех необходимых документов.

- Изучите и подпишите договор на открытие ОМС.

Самое сложное здесь – второй этап, сбор бумаг. Юридическим лицам для открытия ОМС понадобятся:

- заявление;

- паспорт (или другой заменяющий его документ по требованию банка);

- банковская карта с образцами подписей;

- свидетельство о государственной регистрации предприятия;

- документ о том, что юрлицо стоит на учёте в ФНС;

- карта постановки на ГИПН (для случаев, когда компании могут потребоваться операции с активами в физической форме).

Для физических лиц этот перечень значительно короче. При открытии обезличенного металлического счёта необходимы:

- паспорт;

- ИНН.

Рассмотрим порядок действий более подробно.

- Выбор драгметалла, в который вы будете инвестировать. Учитывайте обе цены на него, назначаемые банком: и продажную, и покупательскую.

- Обращение в понравившуюся кредитную организацию. Для этого вам обязательно потребуется паспорт и ИНН.

- Определитесь с суммой, которую вы готовы потратить на золото или другой драгметалл. За эти деньги вы получите определённое количество металла, которое будет учтено на вашем обезличенном счёте. Минимальный объём приобретаемого металла в разных банках отличается: для золота и серебра это обычно один грамм, а вот для платины и палладия планка ощутимо выше.

На крупные объёмы драгметалла банки часто предлагают более выгодные курсы: как на продажу, так и на покупку.

Как правило, металлические счета можно пополнять и обналичивать, как и денежные вклады, частично. Заключая договор, сразу выясните минимально допустимые суммы по таким операциям.

Открыв текущий счёт, клиент кладёт на него деньги, которые затем предстоит перевести на обезличенный счёт, чтобы купить на них металл. Туда же эти средства вернутся, когда металл будет продан. Подобные счета, как правило, банки открывают и обслуживают без комиссий.

Если драгметалл вырос в цене, вы можете продать его банку. Эта операция совершается моментально, и полученные деньги можно тут же обналичить.

Сбербанк и ряд других банков, работающих с металлическими счетами, позволяют клиентам управлять операциями с ОМС через интернет-банк. Эта опция, предлагаемая пока только отдельными кредитными организациями, существенно ускоряет сделки, что имеет огромное значение в моменты колебания курсов.

Как обналичить?

Наиболее простой путь, позволяющий обналичить металлический счет, – создать заявку на полную или частичную продажу актива. Соответствующий запрос формируется в аналогичном разделе интернет-банкинга. После подтверждения операции со стороны эмитента средства окажутся на указанной банковской карте пользователя.

В Сбербанке предусмотрен дополнительный способ, как обналичить ОМС физическому лицу, – в виде слитка. При наличии достаточной суммы «виртуальные» инвестиции можно преобразовать в физический объект. Однако такая альтернатива предполагает новые издержки за обмен и хранение – актуальные тарифы рассматривались выше.

Что учесть при оформлении ОМС?

Для многих людей открытие металлического счета — возможность защитить имеющиеся средства от инфляции и прочих потерь

Но здесь важно учесть ряд особенностей, которые отличают данную услугу банка от других видов вложений:

- При совершении операций на ОМС финансовое учреждение взимает комиссию, размер которой находится в диапазоне 0,1-5%. В некоторых финансовых учреждениях комиссия выражается в реальных цифрах, например, 100-1000 рублей.

- Формирование стоимости драгметаллов на ОМС производится по текущему курсу ЦБ РФ. Так, цена одного грамма золота в различные дни может отличаться. Кроме того, стоимость активов на ОМС может расходиться, в зависимости от региональной принадлежности финансового учреждения.

- Не стоит ориентироваться на стоимость, указанную на сайте кредитной организации, ведь такая информация носит справочный характер. Для получения точных данных стоит обратиться непосредственно в финансовое учреждение.

- При открытии обезличенного металлического счета нужно быть готовым к определенному минимуму, устанавливаемого банком (чаще всего он выставляется в граммах).

Отдельное внимание должно быть уделено налоговым платежам. Здесь стоит учесть следующее:

- Пока активы находятся в банке, платить НДС не нужно, но при выводе придется расстаться с 18% от общей суммы («плюс» комиссия).

- Если драгметалл лежит на металлическом счету меньше 3-х лет, с полученной прибыли придется заплатить 13%.

- При оформлении срочного ОМС финансовое учреждение взимает 13% от дохода, которые в дальнейшем перечисляются в бюджет.

- В случае продажи металла со счета придется выплатить НДФЛ.

- Если активы на ОМС пролежали больше 3-х лет, прибыль от реализации не облагается налогом.

Открыть ОМС со своим слитком драгметалла

При открытии счета с собственными слитками необходимо иметь всю документацию (сертификаты от производителя слитков, на которых будет указан серийный номер и проба). Если металл соответствует всем стандартам и нормативам страны, вкладчик заполняет письменное поручение о передачи слитков в хранилище Сбербанка. Во время оформления слитки проходят контроль, их осматривают специалисты (как визуально, так и при помощи технических средств). С вкладчиком подписывается юридическое соглашение приема-передачи в двух экземплярах. Один из экземпляров выдается клиенту.

Если слитки не соответствуют установленным критериям, Сбербанк имеет право отказать вкладчику.

Как заработать на ОМС

Не, ну понятно: чтобы заработать на обезличенных металлических счетах в банке, нужно покупать дешевле и продавать дороже. Но как понять, когда удачный момент для входа на рынок и выход из него и куда вообще пойдет цена золота или серебра?

Так, золото используют для защиты от падения рубля. Почему так? Я писал выше, что цены на золото устанавливаются на Лондонской биржи в долларах. Если цена тройской унции останется той же, но доллар относительно рубля вырастет, то, следовательно, цена золота относительно рубля тоже вырастет.

Если же рубль укрепляется, то при прочих равных условиях цены на золото падают.

А вот еще интересная статья: Дивиденды Полиметалла в 2021 году

Кроме того, золото – это защитный актив, и когда рынок акций «штормит», то инвесторы ищут убежища в стабильных облигациях или же в золоте. Государства скупают золото перед угрозой кризиса, что тоже двигает цену вверх.

В принципе, это же справедливо для серебра, которое в целом повторяет кульбиты курса золота. Но, так как оно активно используется в промышленности, то при дефиците его цена начинает расти. Следите за добывающими предприятиями – если у них не всё хорошо с добычей, то это может свидетельствовать о приближающемся дефиците.

Но серебра много. А вот платины и палладия не очень. Поэтому, когда их потребность в промышленности растет, то и цены растут. Если предприятия сокращают добычу – цены растут. Если кто-то запускает новое высокотехнологичное производство или если Apple с Теслой открывают завод в Китае – цены растут.

Но это не точно.

Где можно открыть счет

Открытие ОМС ничем не отличается от аналогичной процедуры с депозитом: нужно явиться в отделение банка с паспортом для заключения договора и внести на открытый счет деньги. Или осуществить покупку драгоценного металла прямо в мобильном приложении.

Рассмотрим, какие банки предлагают такую услугу.

Сбербанк

Несмотря на всю масштабность, не каждое отделение банка имеет техническую возможность открытия металлического счета, а потому следует предварительно уточнить об этом в конкретном офисе.

Банк имеет два преимущества:

- Счет можно открыть на несовершеннолетнее лицо.

- Есть возможность завести ОМС удаленно, через личный кабинет.

Минусом такой услуги в Сбербанке является отсутствие начисления процентов на остаток по счету.

Приобрести золото, платину и палладий можно даже с 0,1 грамма, серебро – с 1 г. комиссии за открытие/закрытие счета не предусмотрены.

Курс, по которому Сбербанк продает металлы, существенно выше установленных Центробанком:

- Золото – 3 340 рублей за грамм.

- Серебро – 37, 86 рублей.

- Платина – 2 076 рублей.

- Палладий – 4 830 рублей.

Если воспользоваться калькулятором доходности ОМС на золото за последний год (с января 2019), то можно увидеть, что показатель составил 2,29 % годовых.

Более подробно ознакомиться с предложением от Сбербанка можно на официальном сайте sberbank.ru/ru/person/investments/omsc.

ВТБ24

Начиная с 1 октября 2017 года, банк не оказывает услугу по открытию обезличенных металлических счетов. В стандартном порядке осуществляется только обслуживание ОМС, открытых ранее указанной даты.

Открыть счет ОМС имеют возможность владельцы пакетов услуг Прайм и Прайм NEW.

Котировки металла на январь 2020 года:

- Золото – 3 305 рублей за грамм.

- Серебро – 37, 39 рублей.

- Платина – 2 069 рублей.

- Палладий – 4 876 рублей.

Подробнее ознакомиться с условиями можно здесь: vtb.ru/personal/investicii/obezlichennyj-metallicheskij-schet.

УРАЛСИБ

Банк открывает и обслуживает металлические счета только в офисе по адресу – г. Москва, ул. Ефремова, 8.

При открытии ОМС клиенту достаточно предъявить паспорт. Комиссии при этом отсутствуют. Зато имеются приличные минимальные объемы покупки металла:

- Для золота – 300 грамм.

- Для серебра – 30 000 грамм.

- Для платины – 3 100 грамм.

- Для палладия – 3 100 грамм.

Котировки металла в банке по состоянию на конец января 2020 года:

- Золото – 3 265 рублей за грамм.

- Серебро – 36, 70 рублей.

Узнать более подробно об услуге и скачать документ с тарифами можно на официальном сайте банка в разделе «Корпорациям».

Газпромбанк

Аналогично ВТБ банк приостановил услугу по открытию обезличенных металлических счетов – с 1 июня 2018 года. Операции по ранее открытым ОМС осуществляются в привычном режиме.

Ранее банк предлагал на выбор два формата ОМС: срочный и до востребования.

Котировки металла:

- Золото – 3 338, 86 рублей за грамм.

- Серебро – 38 рублей.

- Платина – 2 093 рублей.

- Палладий – 4 925, 65 рублей.

Подробнее читайте здесь: gazprombank.ru/personal/increase/metal_accounts/#tab_0.

Открытие

Банк не взимает комиссий за открытие металлического счета. Проценты на остаток не начисляются.

Актуальные на конец января 2020 года котировки металла:

- Золото – 3 378, 30 рублей за грамм.

- Серебро – 38 рублей.

- Платина – 2 048 рублей.

- Палладий – 4 935 рублей.

Более подробно об услуге можно почитать на официальном сайте банка: open.ru/metal.

Условия открытия вклада

Условия и тарифы открытия вкладов размещаются на официальных сайтах кредитных компаний, непосредственно в представительствах. Открытие вклада осуществляется через заключение договора на открытие ОМС по форме банка. Сделка осуществляется путем покупки обезличенного металла у банка по действующему курсу, который устанавливается кредитной организацией.

Договор может заключить любой совершеннолетний гражданин РФ по предъявлению паспорта. Граждане в возрасте от 14 до 18 лет открывают счет самостоятельно с разрешения родителей. На имя несовершеннолетнего может быть открыт вклад его законным представителем (родителем, опекуном).

Виды вкладов:

- Текущий. Может быть пополнен или закрыт в любое время. Прибыль от вложений зависит от роста котировок на металл. Вкладчик получает возможность быстро отреагировать на изменение рыночной ситуации. Проценты на такой вид размещения средств не начисляются.

- Срочный. Договор заключается на определенный срок. Кроме роста стоимости активов, прибыль вкладчика состоит их процентов, начисляемых по вкладу (при соблюдении сроков инвестирования).

Параметры, определяющие выгодность сделки:

- процентная ставка, в зависимости от условий и банка она может быть от 0,2 до 4% годовых;

- комиссия за обслуживание счета (в среднем 1%);

- возможность пополнения и частичного снятия, перевода на другие счета;

- наличие ограничения по минимальной сумме вложений.

Как открыть вклад

Вклад можно открыть через представительство банка или при помощи интернет банкинга. Выбрав первый способ, клиент просто приходит в банк с паспортом и деньгами, менеджер подготовит все необходимые документы. После внесения денег и подписания договора сделка будет совершена.

При использовании второго способа, посещения кредитной организации не требуется, нужна только карта банка, с которой будут перечислены средства, и паспорт.

Пример открытия ОМС в Сбербанке:

- Авторизация в интернет банке или в мобильном приложении.

- Войти в раздел «Металлические счета», выбрать «Золото».

- Заполнить анкету.

- Прочитать условия открытия вклада, согласиться с ними и перечислить деньги с карты.

Где можно открыть обезличенный металлический счет

Сегодня поиск банка, работающего с драгметаллами и предлагающего своим клиентам такую услугу, как оформление обезличенного металлического счёта, не представляет проблемы. Операциями с ОМС занимаются и гиганты (Сбербанк, ВТБ-24, Промсвязьбанк) и более мелкие кредитные учреждения. Можно сказать, что это довольно популярная услуга.

При выборе банка для открытия ОМС обращайте внимание на следующие показатели:

- спрэд на операции со вкладом;

- срок размещения вклада;

- годовая процентная ставка (если вас интересует срочный вклад);

- предлагаемые разновидности вкладов;

- минимальное количество металла, которое клиент может купить.